La PYME y el Registro Contable del Impuesto sobre Sociedades.

Fecha Publicación: 22-02-2016 - Número Boletín: 8 Año: 2016

El presente comentario tiene como objetivo poner en conocimiento de nuestros lectores la recién publicada (16/02/2016 BOE nº 40) Resolución de 9 de febrero de 2016, del Instituto de Contabilidad y Auditoría de Cuentas, por la que se desarrollan las normas de registro, valoración y elaboración de las cuentas anuales para la contabilización del Impuesto sobre Beneficios, al tiempo de reseñar aquellos aspectos novedosos más significativos para la pyme, aun cuando la Resolución contempla otras muchas cuestiones que si bien pudieran ser aplicadas a la Pyme por el cumplimiento de los límites cuantitativos existentes a tal fin, no suelen ser habituales en pequeñas y medianas empresas y para cuyo tratamiento emplazamos a una lectura de la propia norma.

Como suele ocurrir con Resoluciones publicadas por el Instituto de Contabilidad y Auditoría de Cuentas (ICAC), no suponen cambios normativos sino aclaraciones y desarrollo de la normativa establecida en el Plan General de Contabilidad (PGC) y sus Normas de Registro y Valoración, sobre todo en las últimas, se ha venido adecuando la normativa contable a cuestiones y legislaciones de otros ámbitos cuya incidencia en la contabilidad puede resultar muy significativa: por ejemplo, en este caso, el registro contable del Impuesto sobre Sociedades consecuencia de la publicación de la Ley 27/2014 del Impuesto sobre Sociedades.

APLICACIÓN.

En primer lugar comentar que, por si alguien pudiera pensar lo contrario, la aplicación de esta Resolución resulta obligatoria para los ejercicios que se inicien a partir del 1 de enero de 2015 y para todas las empresas, cualquiera que sea su forma jurídica, que deban aplicar Plan General de Contabilidad, el Plan General de Contabilidad de Pequeñas y Medianas Empresas y las Normas para la Formulación de las Cuentas Anuales Consolidadas, tanto en la formulación de las cuentas anuales individuales como, en su caso, en la elaboración de las cuentas consolidadas.

TRATAMIENTO.

1. Cuestiones Básicas.

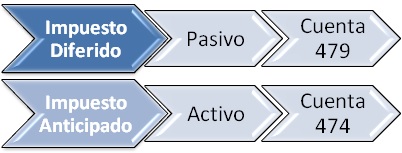

Iniciamos este tratamiento haciendo una reflexión básica ya conocida sobre el registro del Impuesto sobre Sociedades en nuestra contabilidad, sobre todo a partir de la aplicación del Plan General Contable de 2007, cuando se diferencia entre gasto/ingreso por impuesto corriente (cantidad a pagar a la Hacienda Pública en cada ejercicio, del que formarán parte las diferencias permanentes del PGC 90) y el gasto/ingreso por impuesto diferido. El gasto o ingreso total por impuesto sobre beneficios será la suma algebraica de ambos conceptos, que sin embargo deben cuantificarse de forma separada.

A partir del concepto base fiscal se define a su vez el de diferencia temporaria como aquéllas derivadas de la diferente valoración, contable y fiscal, atribuida a los activos, pasivos y determinados instrumentos de patrimonio propio de la empresa, en la medida en que tengan incidencia en la carga fiscal futura (nuevo enfoque balance del PGC).

Hasta aquí, la Resolución no hace sino recoger lo establecido en el PGC (NRV 15ª), por lo que a partir de estos momentos extractaremos aquellos aspectos novedosos de la Resolución:

2. Impuesto Corriente.A este respecto, y como aspecto novedoso en relación al PGC, la Resolución se “hace eco” de la norma fiscal cuando establece la posibilidad de convertir activos por impuesto diferido en un crédito exigible frente a la Administración tributaria; así, este derecho se reconocerá como un activo por impuesto corriente solo cuando se cumplan los requisitos previstos a tal efecto (para su conversión) por la norma fiscal. Hasta ese momento, la empresa mostrará el correspondiente activo por impuesto diferido.

3. Impuesto Diferido.De esta parte, podemos extractar las siguientes aclaraciones o novedades:

A. Reconocimiento de los activos y pasivos por impuesto diferido.Como ya sabemos, de acuerdo con el principio de prudencia solo se reconocerán activos por impuesto diferido en la medida en que resulte probable que la empresa disponga de ganancias fiscales futuras que permitan la aplicación de estos activos. En la Resolución, en desarrollo de este criterio, se identifica un caso especial para el que se presume, en todo caso, que los activos por impuesto diferido serán recuperados; en concreto, cuando la normativa fiscal contemple la posibilidad de conversión futura de activos por impuesto diferido en un crédito exigible frente a la Administración tributaria.

B. Derecho a compensar pérdidas fiscales. Por otro lado, con relación directa con el apartado anterior, la Resolución contempla lo ya referenciado en la consulta 10 del BOICAC número 80, de diciembre de 2009, que aunque la obtención de un resultado de explotación negativo en un ejercicio no impide el reconocimiento de un activo por impuesto diferido, cuando la empresa muestre un historial de pérdidas continuas, se presumirá, salvo prueba en contrario, que no es probable la obtención de ganancias que permitan compensar las citadas bases.

La principal novedad a este respecto es la revisión del límite temporal de diez años al que debe extenderse el análisis sobre la recuperación de todos los activos por impuesto diferido, si bien podrá superarse éste cuando la empresa aporte una clara evidencia de la recuperación de sus activos por impuesto diferido en un plazo temporal superior.

También se detalla que al evaluar si la entidad tendrá suficientes ganancias fiscales en ejercicios futuros, se han de excluir las partidas imponibles que procedan de diferencias temporarias deducibles que se esperan en ejercicios futuros (por ejemplo una pérdida por deterioro no deducible o cualquier ajuste positivo por razón de otro gasto no deducible).

C. Reserva de Capitalización.Incorpora la Resolución algunas de las novedades fiscales traídas al ámbito tributario consecuencia de la entrada en vigor de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (Reservas de capitalización y nivelación).

Así, esta nueva reserva se tratará como un menor impuesto corriente.

Además, en los casos de insuficiencia de base imponible, las cantidades pendientes originarían el nacimiento de una diferencia temporaria deducible:

(4747) Crédito por reserva de capitalización pendiente de aplicar ejercicio XXXX

a (6301) Impuesto diferido

--- x ---

El tratamiento contable sería similar al de las deducciones pendientes de aplicar por insuficiencia de cuota.

D. Reserva de Capitalización.Incentivo fiscal aplicable a las Empresas de Reducida Dimensión (ERD) y entidades que apliquen el tipo de gravamen del 25 por ciento.

Consiste en una reducción de la base imponible positiva de hasta el 10 por ciento de su importe, que básicamente se instrumenta como un diferimiento en el pago de impuestos.

Desde un punto de vista estrictamente contable, al minorarse la base imponible debe identificarse una diferencia temporaria imponible asociada a un pasivo sin valor en libros pero con base fiscal, que traería consigo el reconocimiento de un pasivo por impuesto diferido cuya reversión se produciría cuando:

- Se generen bases imponibles negativas

- Transcurran de cinco años sin incurrir en pérdidas fiscales.

(6301) Impuesto diferido

a (4790) Reserva por nivelación de bases imponibles pendiente de adición

--- x ---

Relacionados en los artículos 19, 20 y 21 de la Resolución, se han reproducido los criterios simplificados de registro y valoración del gasto por impuesto sobre beneficios sin que encontremos ninguna novedad a destacar, relacionados con:

- Empresas en las que todas las diferencias “temporarias” son “temporales” (Art. 19).

- Empresario individual (Art. 20).

- Régimen simplificado de las microempresas (Art. 21).

A este respecto, no introduce novedades significativas, si bien es cierto que en la resolución se reproducen el conjunto de requerimientos a incluir en la memoria normal regulados en el PGC; en este sentido, y aunque entendemos no resulta una obligación para las Pymes salvo que así se articule en los modelos normalizados de cuentas anuales Pyme del Registro Mercantil, podrían utilizarse determinadas recomendaciones de informaciones de información para reflejar aspectos que, de una forma u otras, finalmente tenemos que reflejar en la redacción de la memoria cuando formulamos las cuentas anuales.

Así, podríamos incluir (si fuese el caso) en la MEMORIA, en concreto en el apartado de “Situación fiscal”, como una explicación de la diferencia que existe entre el importe neto de los ingresos y gastos del ejercicio y la base imponible (resultado fiscal) el “cuadro de conciliación” que viene desarrollado en la Resolución, teniendo en cuenta que aquellas diferencias entre dichas magnitudes que no se identifican como temporarias de acuerdo con la norma de registro y valoración, se calificarán como diferencias permanentes.

|

Cuenta de Pérdidas y Ganancias |

Ingresos y gastos directamente imputados al patrimonio neto |

Reservas |

Total |

|||

Saldo de ingresos y gastos del ejercicio |

|

|

|

|

|

|

|

|

(A) |

(D) |

(A) |

(D) |

(A) |

(D) |

|

Impuesto sobre Sociedades |

|

|

|

|

|

|

|

Diferencias permanentes |

|

|

|

|

|

|

|

Diferencias temporarias: con origen en el ejercicio. |

|

|

|

|

|

|

|

Compensación de bases imponibles negativas de ejercicios anteriores. |

|

|

|||||

Base Imponible (resultado fiscal) |

|

|

|||||

(A) Aumentos; (D) Disminuciones.

En el caso de una Pyme podríamos prescindir normalmente de las celdas sombreadas en tono grisáceo si es que decidimos utilizar el cuadro en nuestra memoria o simplemente no cumplimentarlas; además por supuesto, cualquier otra circunstancia de carácter sustantivo en relación con la situación fiscal (en la propia Resolución se establece el detalle de apartados referidos a la memoria normal que podrían ayudarnos en la redacción de la memoria Pyme.

Departamento de Contabilidad de RCR Proyectos de Software.