El Impuesto de Sucesiones y Donaciones es un tributo que grava los incrementos de patrimonio obtenidos por personas físicas tras fallecimientos (herencias) o, en el caso de las donaciones, intervivos. Cada CCAA aplica su criterio y tarifa, de ahí que sea uno de los impuestos que más polémica causen. Consulta la lista por regiones.

Invertia

En el caso sucesiones, el impuesto de Sucesiones grava incrementos patrimoniales obtenidos por las personas físicas a título gratuito y mortis causa. En el caso de Donaciones, se gravan los incrementos patrimoniales inter vivos obtenido por personas físicas a título gratuito.

También se tributará en el ISD por la percepción de cantidades procedentes de seguros de vida cuando el contratante sea persona distinta del beneficiario, salvo los supuestos expresamente regulados en el artículo 17.2, a), de la Ley del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias. No obstante en el caso de cónyuge beneficiario, si la prima se ha pagado con cargo a la sociedad de gananciales estará sujeto también al IRPF, de forma que la mitad del importe tributará por ISyD y la otra por IRPF (rendimiento capital mobiliario)

Los incrementos patrimoniales obtenidos por personas jurídicas no quedarán sujetos a este impuesto y sí al Impuesto sobre Sociedades (IS).

Ámbito de aplicación

El ISD se exigirá en todo el territorio español, sin perjuicio de lo dispuesto en los regímenes tributarios forales de Concierto y Convenio Económico vigentes en los Territorios Históricos del País Vasco y la Comunidad Foral de Navarra, respectivamente, y de lo dispuesto en los Tratados o Convenios internacionales que hayan pasado a formar parte del ordenamiento interno. El ISD se encuentra cedido a las Comunidades Autónomas, las cuales tienen competencias en recaudación y comprobación, y además puede aplicar sus propias normas en relación a aspectos como los tipos impositivos o reducciones de la base imponible.

El Impuesto sobre Sucesiones es un impuesto progresivo, en el que no hay un porcentaje fijo de gravamen, sino que cuanto más se hereda, más se paga. El gravamen general oscila desde el 7,65% hasta el 34%, aplicándose después las mencionadas bonificaciones de cada Comunidad Autónoma.

Sujetos pasivos

Quedarán obligados al pago del impuesto las siguientes personas físicas:

- En adquisiciones mortis causa, los causahabientes.

- En donaciones inter vivos, el donatario.

- En los seguros de vida, los beneficiarios.

¿Quiénes son los herederos en caso de fallecimiento?

Si existe testamento, éste determinará la distribución de la herencia. En caso de no haber testamento (sucesión intestada) el orden de sucesión será el siguiente:

- Hijos y descendientes.

- Los ascendientes.

- El cónyuge.

- Los hermanos y parientes.

- El Estado.

¿Dónde se debe tributar?

Esto es importante, porque cada comunidad autónoma aplica condiciones diferentes.

En caso de fallecimiento (sucesión), deberá tributarse en la Comunidad Autónoma en la que residía el fallecido, independientemente de dónde se encuentren los bienes que vayan a formar parte de la masa hereditaria.

En el caso de una donación, se tributará en la Comunidad Autónoma donde tenga la residencia el donatario, es decir, aquel que recibe los bienes.

Por último, en el caso de un beneficiario por seguro de vida, deberá tributar en la Comunidad Autónoma donde tenía la residencia el fallecido.

¿Cuándo se debe tributar?

En el caso de fallecimiento, tanto para bienes como en el caso de beneficiarios de seguros de vida, el impuesto se devenga desde la fecha de fallecimiento. El plazo para verificar el pago es de seis meses desde el fallecimiento. En el caso de donaciones, el impuesto se devenga en el momento que el donatario acepta la donación.

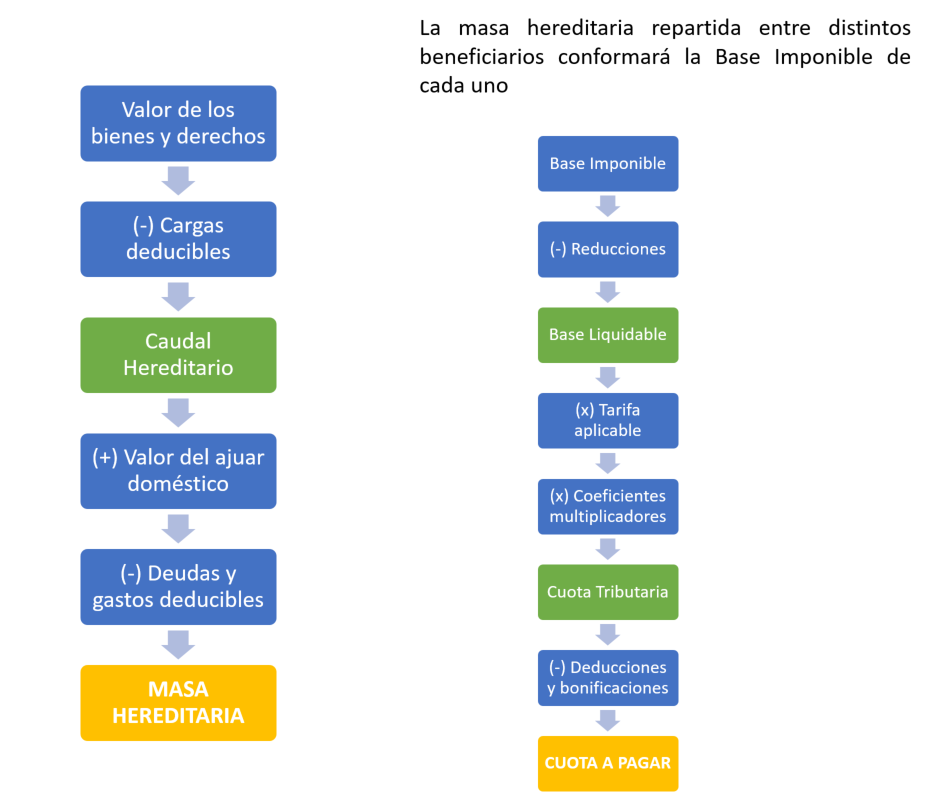

Esquema del ISD

Reducciones a la Base Imponible

1. En las adquisiciones gravadas por este impuesto, la base liquidable se obtendrá aplicando en la base imponible las reducciones que, conforme a lo previsto en la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía, hayan sido aprobadas por la Comunidad Autónoma. Estas reducciones se practicarán por el siguiente orden: en primer lugar, las del Estado y, a continuación, las de las Comunidades Autónomas.

2. En las adquisiciones "mortis causa", incluidas las de los beneficiarios de pólizas de seguros de vida, si la Comunidad Autónoma no hubiese regulado las reducciones a que se refiere el apartado anterior o no resultase aplicable a los sujetos pasivos la normativa propia de la Comunidad, se aplicarán las siguientes reducciones.

- Grupo I: adquisiciones por descendientes y adoptados menores de veintiún años, 15.956,87 euros, más 3.990,72 euros por cada año menos de veintiuno que tenga el causahabiente, sin que la reducción pueda exceder de 47.858,59 euros.

- Grupo II: adquisiciones por descendientes y adoptados de veintiuno o más años, cónyuges, ascendientes y adoptantes, 15.956,87 euros.

- Grupo III: adquisiciones por colaterales de segundo y tercer grado, ascendientes y descendientes por afinidad, 7.993,46 euros.

- Grupo IV: en las adquisiciones por colaterales de cuarto grado, grados más distantes y extraños, no habrá lugar a reducción.

Se aplicará, además de las que pudieran corresponder en función del grado de parentesco con el causante, una reducción de 47.858,59 euros a las personas que tengan la consideración legal de personas con discapacidad, con un grado de discapacidad igual o superior al 33 por 100 e inferior al 65 por 100, de acuerdo con el baremo a que se refiere el artículo 148 del texto refundido de la Ley General de la Seguridad Social, aprobado por el Real Decreto Legislativo 1/1994, de 20 de junio ; la reducción será de 150.253,03 euros para aquellas personas que, con arreglo a la normativa anteriormente citada, acrediten un grado de discapacidad igual o superior al 65 por 100.

Con independencia de las reducciones anteriores, se aplicará una reducción del 100 por ciento, con un límite de 9.195,49 euros, a las cantidades percibidas por los beneficiarios de contratos de seguros sobre vida, cuando su parentesco con el contratante fallecido sea de cónyuge, ascendiente, descendiente, adoptante o adoptado. En los seguros colectivos o contratados por las empresas a favor de sus empleados se estará al grado de parentesco entre el asegurado fallecido y beneficiario.

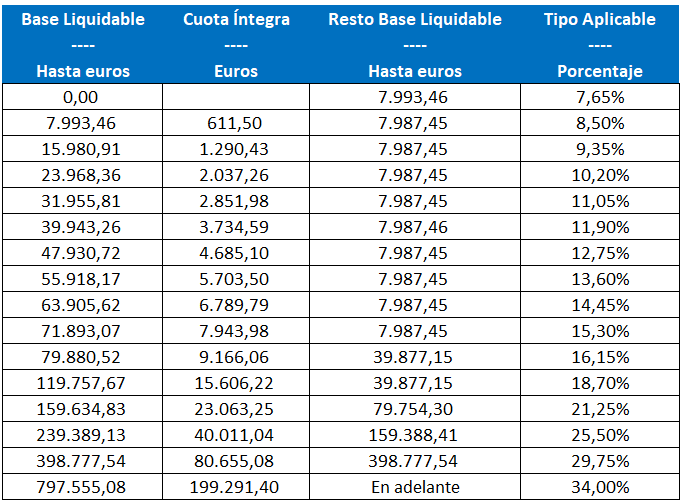

Tarifa aplicable

1. La cuota íntegra del impuesto se obtendrá aplicando a la base liquidable, calculada según lo dispuesto en el artículo anterior, la escala que, conforme a lo previsto en la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía, haya sido aprobada por la Comunidad Autónoma.

2. Si la Comunidad Autónoma no hubiese aprobado la escala a que se refiere el apartado anterior o si aquélla no hubiese asumido competencias normativas en materia de Impuesto sobre Sucesiones y Donaciones o no resultase aplicable a los sujetos pasivos la normativa propia de la Comunidad, la base liquidable será gravada a los tipos que se indican en la siguiente escala:

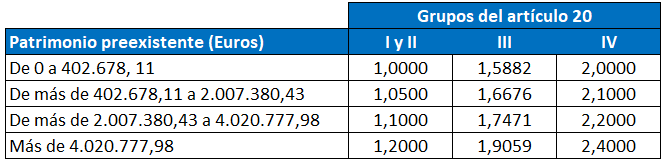

Coeficientes multiplicadores y cuota tributaria

1. La cuota tributaria por este impuesto se obtendrá aplicando a la cuota íntegra el coeficiente multiplicador en función de la cuantía de los tramos del patrimonio preexistente que, conforme a lo previsto en la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía, hayan sido aprobados por la Comunidad Autónoma y del grupo, según el grado de parentesco, señalado en el artículo 20.

2. Si la Comunidad Autónoma no hubiese aprobado el coeficiente o la cuantía de los tramos a que se refiere el apartado anterior, o no resultase aplicable a los sujetos pasivos la normativa propia de la Comunidad, se aplicará el que corresponda de los que se indican a continuación, establecidos en función del patrimonio preexistente del contribuyente y del grupo, según el grado de parentesco:

Normativa autonómica (Clic para acceder a más detalle)

El ISD en el Principado de Asturias

El ISD en la Comunidad Valenciana

El ISD en el País Vasco - Vizcaya

El ISD en el País Vasco - Álava

El ISD en el País Vasco - Guipúzcoa

NOTA: El PSOE y Ciudadanos han llegado a un acuerdo sobre el impuesto de sucesiones en ANDALUCÍA para 2018. Por este acuerdo, se bonificará al completo el impuesto de sucesiones para quienes hereden menos de un millón de euros. Esta medida beneficia al 95% de las herencias, según la liquidación del último ejercicio.

Información facilitada por Mi Jubilación de Futuro