|

Regularización del IVA de bienes de inversión. Reglada en el artículo 107 y siguientes de la Ley 37/1992 del Impuesto sobre el Valor Añadido (LIVA), la regularización de las cuotas soportadas y deducidas por este impuesto respecto de la adquisición de bienes de inversión durante el ejercicio de la actividad empresarial o profesional es una problemática fiscal que ha provocado más de un “susto” a los sujetos pasivos del Impuesto en el desarrollo de sus operaciones y en muchas ocasiones, las más “sangrantes”, cuando se ha dejado el desempeño de las actividades empresariales o profesionales que se venían desarrollando.

A este respecto son muchas las precisiones que debemos realizar previamente al establecimiento de los escenarios que consideramos pueden acontecer con mayor frecuencia.

¿QUÉ ES UN BIEN DE INVERSIÓN A EFECTOS DEL IMPUESTO SOBRE EL VALOR AÑADIDO?Conceptuado en el artículo 108 de la LIVA, serán así considerados “los bienes corporales, muebles, semovientes o inmuebles que, por su naturaleza y función, estén normalmente destinados a ser utilizados por un período de tiempo superior a un año como instrumentos de trabajo o medios de explotación”. La normativa exceptúa de esta consideración determinados supuestos como ropas de trabajo, envases y embalajes, accesorios y piezas de recambio, y ejecuciones de obra para la reparación de otros bienes de inversión, si bien, entendemos es reseñable la excepción de esta consideración para cualquier otro bien cuyo valor de adquisición sea inferior a 3.005,06€ (no serán considerados bienes de inversión a efectos del IVA). Para calcular el límite de 3.005,06€ para calificar a un bien como bien de inversión, debe entenderse que dicho límite es el valor de adquisición del bien, es decir, el precio satisfecho por el adquirente que, por tanto, no incluye el IVA que recae sobre la correspondiente operación. Además, ese límite de 3.005,06€ debe aplicarse a cada bien independiente que tenga sustantividad propia y no a un conjunto de bienes aunque estén relacionados entre sí. ¿CUÁNDO DEBEN EFECTUARSE ESTAS REGULARIZACIONES?El artículo 107 LIVA referido, señala que las cuotas deducibles por la adquisición o importación de bienes de inversión deberán regularizarse:

¿EN QUE MOMENTO SURGE LA OBLIGACIÓN DE REGULARIZAR?Las regularizaciones a que hemos hecho referencia anteriormente, habrán de realizarse, básicamente, cuando: Recuerde que...En los casos de pérdida o inutilización definitiva de los bienes de inversión, por causa no imputable al sujeto pasivo debidamente justificada, no procederá efectuar regularización alguna durante los años posteriores a aquel en que se produzca dicha circunstancia.

¿QUÉ DOCUMENTACIÓN ENTREGO PARA REGULARIZAR LAS CUOTAS DE IVA?El modelo 303 de liquidación del Impuesto.

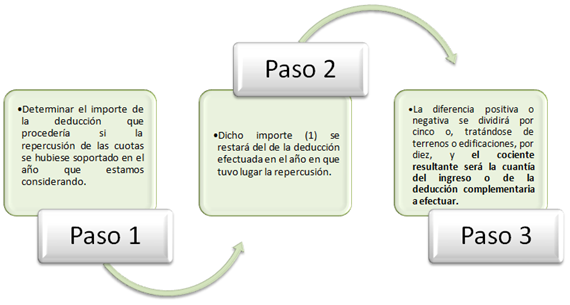

Efectivamente, tal y como señala el artículo 107 LIVA, los ajustes derivados de las regularizaciones aquí estudiadas (ingresos o deducciones complementarias) deberán efectuarse en la declaración liquidación correspondiente al último período de liquidación del año natural a que se refieran, salvo en el caso de cuotas que hubiesen sido soportadas con posterioridad a la adquisición o importación de los bienes de inversión o, en su caso, del inicio de su utilización o de su entrada en funcionamiento, en el que deberá realizarse en el mismo año en que se soporten dichas cuotas. ¿QUÉ HE DE SEGUIR PARA REGULARIZAR LAS CUOTAS DE IVA?

Caso práctico:Don SuperContable adquiere el 1 de Enero de 20XX un vehículo valorado en 60.000€ más IVA, quedando afecto a su actividad económica desde el momento de compra y soportando un IVA de 12.600€ se deduce el 50% en su liquidación de IVA (6.300€). El 1 de Diciembre de 20XX+2 Don SuperContable considera cesar la actividad y transmitir el vehículo con DISTINTOS ESCENARIOS. El vehículo tendrá la calificación de bien de inversión pues se va a utilizar como instrumento de trabajo y va a permanecer en la empresa más de un año. Además, su precio es superior a 3.005,06€. Estos bienes de inversión deben permanecer en la empresa un periodo mínimo de años, 5 años para los bienes muebles y 10 años para los bienes inmuebles, a efectos de tener derechos a la deducción total de las cuotas soportadas por la adquisición de los mismos. De esta forma pasamos a representar cada uno de los referidos escenarios:

Escenario 1: venta del bien de inversión en 40.000€Don SuperContable tenía el vehículo afecto en un 50%, por lo que en el momento de la adquisición se dedujo el 50% del IVA soportado (Consultas vinculantes V0955-14 y V2017-11). Así, repercutirá IVA según el grado afectación del vehículo. IVA venta = 40.000 x 21% x 50% = 4.200€ De acuerdo con el artículo 110 de la Ley de IVA, dado que la entrega está sujeta y no exenta del impuesto, se considera que el bien de inversión se empleó exclusivamente en la realización de operaciones que originan el derecho a deducir durante todo el año en que se realizo dicha entrega y en los restantes hasta la expiración del período de regularización. IVA soportado susceptible de regularización = (Diferencia IVA deducible en 20XX y 20XX+2) x años pendientesaños regularización En este caso, al no haber diferencia entre los porcentajes de prorrata aplicados en el año de adquisición y en el de transmisión (100%) ni tampoco en los porcentajes de afectación (50% en ambos), no procede realizar regularización, ya que el IVA soportado deducible en el año de la adquisición (6.300 €) coincide con el que sería deducible de haberse comprado en el año de la transmisión (6.300 € también). IVA soportado susceptible de regularización = 0,00 x 35 = 0,00 € En caso de regularización, debe tenerse en cuenta que no será deducible la diferencia entre la deducción adicional por la fórmula de regularización y el importe de la cuota devengada por la entrega del bien. En este caso el límite de deducción adicional por la regularización sería de 4.200 €, no obstante no resulta de aplicación pues ya hemos visto que el importe a regularizar es cero. Escenario 2: venta del bien de inversión en 20.000€En este escenario Don SuperContable repercutirá IVA por: IVA venta = 20.000 * 21% * 50% = 2.100€ El escenario presentado es igual al anterior, al no haber diferencia entre los porcentajes de prorrata aplicados en el año de adquisición y en el de transmisión (100%) ni tampoco en los porcentajes de afectación (50% en ambos), no procede realizar regularización, ya que el IVA soportado deducible en el año de la adquisición (6.300 €) coincide con el que sería deducible de haberse comprado en el año de la transmisión (6.300 € también). IVA soportado susceptible de regularización = (Diferencia IVA deducible en 20XX y 20XX+2) x años pendientesaños regularización IVA soportado susceptible de regularización = 0,00 x 35 = 0,00 € En este caso el límite de deducción adicional por la regularización sería de 2.100 €, no obstante no resulta de aplicación pues ya hemos visto que el importe a regularizar es cero. Escenario 3: venta del bien de inversión a entidad exentaAunque el vehículo se venda a una sociedad exenta de IVA, la obligación de Don SuperContable es la de repercutir el IVA correspondiente por la venta del bien, con independencia del destinatario de la operación de venta. Consecuentemente, el procedimiento a seguir será el mismo que hemos establecido en los escenarios anteriores. Recuerde que...Las sociedades exentas son aquellas que no tienen la obligación de repercutir IVA en sus operaciones de venta o prestación de servicios y que al mismo tiempo no pueden (en el caso de exención de operaciones interiores - limitadas) deducirse el IVA soportado; o por el contrario si pueden decir el IVA soportado en sus adquisiciones (caso de exención en operaciones de exportación). Escenario 4: cese de la actividad, desafectaciónEn este caso, el vehículo queda desafectado de la actividad empresarial al cesar ésta, por lo que pasa al patrimonio personal del titular. Este hecho origina directamente la necesidad de regularizar el IVA del bien de inversión ya que no han pasado los 5 años desde la adquisición del mismo. La regularización debe responder a la minoración de la deducción practicada en la compra del vehículo en la parte proporcional del impuesto correspondiente al periodo de regularización que no ha transcurrido; evidentemente el sujeto pasivo se ha beneficiado de una deducción que no es proporcional al uso que se le ha dado al bien en la actividad económica. Así: IVA soportado susceptible de regularización = (Diferencia IVA deducible en 20XX y 20XX+2) x años pendientesaños regularización Importe de la regularización = 6.300 x 35 = 3.780€ Contablemente debemos realizar el siguiente asiento:

Tenga en cuenta que si en vez de un autónomo fuese una sociedad, la transmisión del vehículo de la empresa al socio es una operación sujeta y no exenta de IVA, similar a los escenarios anteriores, por lo que no habría que hacer regularización pero sí emitir factura con IVA al socio (a valor de mercado si se considera una operación vinculada por tener el socio una participación de al menos el 25% del capital social). Escenario 5: bien de inversión perdido o inutilizadoPese a estar en periodo de regularización, de acuerdo al artículo 107.6 de la Ley 37/1992 del Impuesto sobre el Valor Añadido, si el vehículo se pierde o queda inutilizado durante el periodo de regularización por causas que no son imputables al sujeto pasivo, y que están debidamente justificadas, no habría obligación de regularizar durante los años posteriores al suceso que originen dicha situación.

|

Las cookies permiten analizar su navegación en nuestro sitio para elaborar y mostrarte los contenidos más adecuados en cada momento.

Haz clic en "Aceptar todas las cookies" para seguir disfrutando de nuestro sitio web con todas las cookies, o haz clic en "Configuración de cookies" para gestionar tus preferencias.

Puede ampliar información y modificar sus preferencias acerca de esta privacidad aquí.

Usamos el menor número posible de cookies para que el sitio web funcione, pero estimamos conveniente utilizar otras. Haciendo click en "Aceptar todas las cookies" aceptas que guardemos otras cookies no estrictamente necesarias con el objetivo de mejorar tu navegación en el sitio. Así podríamos analizar el uso del sitio, de manera colectiva, para mostrarte los contenidos más actuales y relevantes. También es posible, que la publicidad que visualices sea lo más personalizada posible. Puedes hacer click en "Configuración de cookies" para obtener más información y elegir qué cookies quieres que guardemos. Para más información puedes ver nuestra política de privacidad.

Son cookies necesarias para el correcto funcionamiento de nuestro sitio web. Se usan para que tengas una mejor experiencia usando nuestros servicios. Puedes desactivar estas cookies cambiando la configuración de tu navegador. Información de las cookies

Son cookies colocadas por nuestros socios publicitarios. Intentan mostrarte publicidad acorde a tus intereses. Si desactiva estas cookies no tendrá menos publicidad, sino que será menos personalizada. Información de las cookies

Si desea aprender todas las implicaciones que conlleva la aplicación de la prorrata a las deducciones del IVA, así como las regularizaciones que debemos tener en cuenta, le emplazamos a realizar nuestro

Si desea aprender todas las implicaciones que conlleva la aplicación de la prorrata a las deducciones del IVA, así como las regularizaciones que debemos tener en cuenta, le emplazamos a realizar nuestro