|

CIERRE CONTABLE: Compensación de Bases Imponibles Negativas. Todos los ejercicios contables tienen un inicio y un fin y como siempre, nos vamos acercando al fin e inicio de los ejercicios 2022 y 2023, respectivamente (si los hacemos coincidir con el año natural). Como dice un experto contable con muchos años de bagaje profesional en la materia, con cierto aire socarrón:

(…) el inicio del ejercicio contable no es una cuestión que nos suela ocasionar problemas pues tenemos un año por delante para arreglar lo que hayamos hecho mal, pero el cierre... (…)

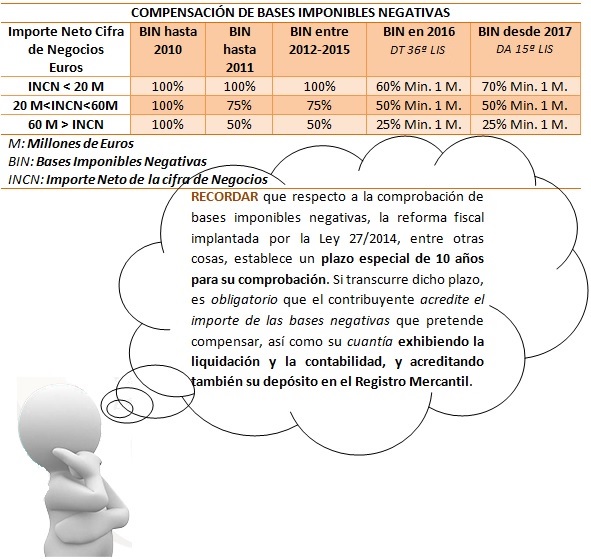

Concretamente, el cierre del ejercicio 2022 no es un momento en el que tengamos que aplicar grandes novedades en relación a ejercicios precedentes; ahora bien, desde este foro procedemos a realizar un “recuerdo-repaso” de aquellos aspectos que deberían tenerse en cuenta para su correcto desenlace ; aspectos todos ellos relacionados con el cierre fiscal y su incidencia en la contabilidad de la empresa. Comenzamos con la COMPENSACIÓN DE BASES IMPONIBLES NEGATIVAS. A la hora de realizar el asiento de liquidación del Impuesto sobre Sociedades hemos de recordar que, para este ejercicio continúa existiendo una limitación cuantitativa generalizada del 70 por ciento de la base imponible previa a la aplicación de la reserva de capitalización y a su compensación, y admitiéndose, en todo caso, un importe mínimo de 1 millón de euros. Además, ya no existe limitación temporal para la compensación de bases. A modo de recordatorio, ilustramos:

Por otro lado, la Resolución de 9 de febrero de 2016, del Instituto de Contabilidad y Auditoría de Cuentas (ICAC), por la que se desarrollan las normas de registro, valoración y elaboración de las cuentas anuales para la contabilización del Impuesto sobre Beneficios, en su artículo 5, respecto del reconocimiento de los activos por impuesto diferido, redacta de forma expresa aspectos que si bien no son novedosos, hasta la fecha generaban dudas entre algunos profesionales del ámbito contable. Por ejemplo el reconocimiento de un activo por impuesto diferido para reflejar el derecho a compensar pérdidas fiscales de ejercicios anteriores. A este respecto, la Resolución no hace sino recoger algunas de las cuestiones ya establecidas por la consulta nº 10 del BOICAC 80 de Diciembre de 2009 cuando establece que, serán objeto de registro los créditos por compensación de pérdidas cuando sea probable que la empresa vaya a obtener beneficios fiscales que permitan compensar las citadas bases imponible negativas en un plazo no superior al previsto en la legislación fiscal. El registro contable vendría dado de la siguiente forma:

El asiento anterior habrá de ser realizado cuando al cierre del ejercicio hayamos obtenido pérdidas y entendamos que la empresa va a obtener beneficios fiscales que permitan compensar esas bases imponibles negativas en un plazo no superior al previsto en la legislación fiscal, con el límite máximo de diez años (o plazo superior si se permite) contados desde la fecha de cierre del ejercicio.

La Resolución también establece otros criterios no específicos para la compensación de pérdidas, pero por los cuales también se entenderá probable que se disponga de ganancias fiscales futuras en cuantía suficiente para poder recuperar los activos por impuesto diferido. Es importante saber que...No obstante, cuando la empresa muestre un historial de pérdidas continuas, se presumirá, salvo prueba en contrario, que no es probable la obtención de ganancias que permitan compensarlas y consecuentemente no resultará obligatorio realizar el asiento referido en párrafos anteriores. En cualquier caso, la Resolución establece que a fecha de cierre de cada ejercicio, la empresa debe reconsiderar la contabilización de todos los activos por impuesto diferido realizados de forma que:

|

Las cookies permiten analizar su navegación en nuestro sitio para elaborar y mostrarte los contenidos más adecuados en cada momento.

Haz clic en "Aceptar todas las cookies" para seguir disfrutando de nuestro sitio web con todas las cookies, o haz clic en "Configuración de cookies" para gestionar tus preferencias.

Puede ampliar información y modificar sus preferencias acerca de esta privacidad aquí.

Usamos el menor número posible de cookies para que el sitio web funcione, pero estimamos conveniente utilizar otras. Haciendo click en "Aceptar todas las cookies" aceptas que guardemos otras cookies no estrictamente necesarias con el objetivo de mejorar tu navegación en el sitio. Así podríamos analizar el uso del sitio, de manera colectiva, para mostrarte los contenidos más actuales y relevantes. También es posible, que la publicidad que visualices sea lo más personalizada posible. Puedes hacer click en "Configuración de cookies" para obtener más información y elegir qué cookies quieres que guardemos. Para más información puedes ver nuestra política de privacidad.

Son cookies necesarias para el correcto funcionamiento de nuestro sitio web. Se usan para que tengas una mejor experiencia usando nuestros servicios. Puedes desactivar estas cookies cambiando la configuración de tu navegador. Información de las cookies

Son cookies colocadas por nuestros socios publicitarios. Intentan mostrarte publicidad acorde a tus intereses. Si desactiva estas cookies no tendrá menos publicidad, sino que será menos personalizada. Información de las cookies

Este activo, que se registrará a nivel de cuota, es decir, base imponible por tipo de gravamen, se mantendrá hasta el ejercicio en que las bases imponibles negativas sean objeto de compensación o si se considera que no va a poder ser recuperable, momento en el que realizaríamos el asiento contrario al presentado.

Este activo, que se registrará a nivel de cuota, es decir, base imponible por tipo de gravamen, se mantendrá hasta el ejercicio en que las bases imponibles negativas sean objeto de compensación o si se considera que no va a poder ser recuperable, momento en el que realizaríamos el asiento contrario al presentado.