Boletín semanal

Boletín nº03 21/01/2025

CONSULTAS FRECUENTES

¿Cómo se declaran las facturas rectificativas en los modelos 303 y 390 de IVA?

Mateo Amando López, Departamento Contable-Fiscal de SuperContable.com - 17/01/2025

Desde SuperContable.com sabemos que las facturas rectificativas generan cierta desconfianza, tanto por sus peculiaridades como por los casos en que se realizan y es por ello que hemos realizado varios comentarios sobre las mismas explicando su contenido, plazos y motivos o su registro contable, entre otros. En este caso queremos repasar su declaración en los modelos tributarios 303 de declaración del IVA y 390 de resumen anual del IVA.

Facturas rectificativas emitidas:

Como ya es conocido, las facturas rectificativas deben contener una serie especial de numeración por lo que no tiene que resultar extraño que se deban declarar de forma diferente al resto de facturas.

Ahora bien si su emisión se ha debido a modificaciones que no afecten a la base imponible ni a la cuota del IVA no tendrán incidencia en la autoliquidación de IVA, simplemente se incluirán en el libro registro de facturas expedidas.

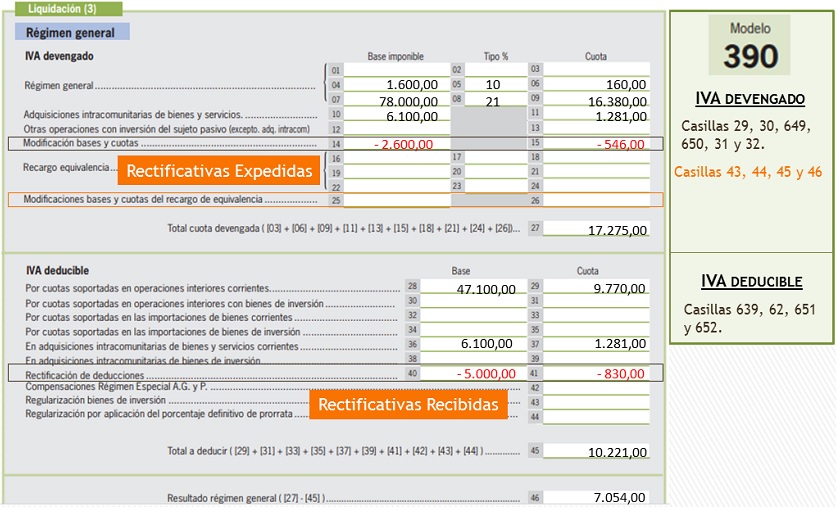

Sin embargo, en el caso más habitual en que sí afectan a la base imponible y/o a la cuota devengada, deberá incluirse el importe de la variación en las casillas 14 y 15 del modelo 303 -modificación de bases y cuotas-, con el signo que corresponda (en negativo si disminuye las cuotas repercutidas y en positivo si la variación supone un aumento). Si la modificación también afecta al recargo de equivalencia utilizaremos las casillas 25 y 26.

En cuanto al periodo en que debe incluirse la rectificación, el caso de que la rectificación suponga un aumento de las cuotas inicialmente repercutidas, si está fundada en las causas de modificación de la base imponible (artículo 80 LIVA) o se deba a un error fundado de derecho, se realizará en la autoliquidación del periodo en que se emita la factura rectificativa, pero si se debe a otro motivo deberá incluirse mediante declaración complementaria del periodo en que se consignaron las cuotas repercutidas objeto de rectificación, aplicándose a la misma el recargo y los intereses de demora que procedan.

Si por el contrario la factura rectificativa minora las cuotas inicialmente repercutidas puede elegir entre presentar un escrito ante la Administración Tributaria para solicitar la rectificación de la autoliquidación del periodo en que se incluyó inicialmente o regularizar la situación en la autoliquidación correspondiente al periodo en que se emita la factura rectificativa o en las posteriores hasta el plazo de un año a contar desde el momento en que debió efectuarse la mencionada rectificación, con la obligación de reintegrar al destinatario de la operación el importe de las cuotas repercutidas en exceso.

No obstante, si la factura rectificativa se deba a que la operación gravada queda sin efecto como consecuencia del ejercicio de una acción de reintegración concursal u otras de impugnación ejercitadas en el seno del concurso, se deberá proceder a la rectificación en la autoliquidación correspondiente al periodo en que fueron declaradas las cuotas devengadas.

Una vez incluidas en la autoliquidación del IVA es lógico que también deban incluirse en el resumen anual del IVA (modelo 390) si bien en este caso debemos diferenciar según el motivo de emisión de la factura rectificativa:

En las casillas 31 y 32 por las modificaciones motivadas por supuestos de auto de declaración de concurso o por créditos total o parcialmente incobrables. Si también afecta al recargo de equivalencia utilizaremos las casillas 45 y 46.

En las casillas 649 y 650 por las modificaciones de afecten a operaciones intragrupo.

En las casillas 29 y 30 por el resto de modificaciones de bases imponibles y cuotas. Si la modificación afecta al recargo de equivalencia utilizaremos las casillas 43 y 44.

Recuerde:

Tenga en cuenta que si la factura rectificativa se ha emitido para poder recuperar el IVA repercutido en caso de créditos incobrables o porque el deudor está en concurso de acreedores también debe comunicarse directamente a la Administración tributaria en el plazo de un mes desde su emisión.

Facturas rectificativas recibidas:

En el supuesto de facturas rectificativas recibidas, las mismas afectarán al IVA soportado y es por ello que su consignación en el modelo 303 se realiza a través de las casillas 40 y 41 -rectificación de deducciones- con el signo que corresponda (en negativo si disminuye las cuotas deducibles y en positivo si las aumenta).

No obstante, la duda más habitual en este caso es en qué periodo se debe incluir la rectificación:

-

Si la rectificación implica un incremento de las cuotas deducibles, su inclusión es potestativa, debiendo hacerse en la autoliquidación del período en que se reciba la factura rectificativa o en las declaraciones siguientes, siempre que no hayan transcurrido cuatro años desde el devengo del impuesto o desde que se hayan producido las circunstancias determinantes de la modificación de la base imponible. Ahora bien, si la causa de la rectificación no es la modificación de la base imponible sólo tendremos de margen un año desde la expedición de la factura rectificativa.

-

Si la rectificación implica una minoración de cuotas deducibles, su inclusión obligatoria depende del motivo de la rectificación:

En caso de error fundado de derecho o modificación de la base imponible no motivada por concurso: en la autoliquidación del período en que se hubiese recibido la factura rectificativa.

En el supuesto de concurso o si la operación gravada queda sin efecto como consecuencia del ejercicio de una acción de reintegración concursal u otras de impugnación ejercitadas en el seno del concurso: la rectificación deberá realizarse mediante declaración complementaria del período en que se ejerció el derecho a la deducción de las cuotas soportadas, sin que proceda aplicar recargos ni intereses de demora.

Una vez que tenemos estos plazos claros, su inclusión en el modelo 390 de resumen anual del IVA no tiene mayor complejidad: utilizaremos las casillas 639 y 62 para reflejar todas las rectificaciones de deducciones del ejercicio en cuestión salvo que correspondan a operaciones intragrupo, en cuyo caso utilizaremos las casillas 651 y 652.

Para terminar, en la siguiente imagen puede ver de forma gráfica dónde debe consignar los importes de las facturas rectificativas según el caso:

Si desea aprender todas las implicaciones que conlleva la realización de facturas rectificativas, así como los requisitos que debemos cumplir en su confección, le emplazamos a realizar nuestro SEMINARIO Cómo hacer facturas rectificativas y otras cuestiones, en donde además se abordarán otros puntos problemáticos a la hora de realizar el proceso de facturación en la empresa.

Si desea aprender todas las implicaciones que conlleva la realización de facturas rectificativas, así como los requisitos que debemos cumplir en su confección, le emplazamos a realizar nuestro SEMINARIO Cómo hacer facturas rectificativas y otras cuestiones, en donde además se abordarán otros puntos problemáticos a la hora de realizar el proceso de facturación en la empresa.