El Tribunal Supremo aumenta la amortización deducible a efectos del IRPF en el arrendamiento de los inmuebles adquiridos a título gratuito.

Publicado: 07/10/2021

Boletin nº 39 - Año 2021

En el apartado de jurisprudencia de este boletín se incluye la Sentencia 3483/2021 de la Sala de lo Contencioso del Tribunal Supremo de 15 de septiembre de 2021, en la que el Alto Tribunal rechaza el criterio mantenido por la Administración tributaria respecto del cálculo de las cantidades a deducir en concepto de amortización para determinar los rendimientos netos del capital inmobiliario sujetos al Impuesto sobre la Renta de las Personas Físicas (IRPF) cuando la adquisición se ha producido por herencia o donación, por lo que con el criterio interpretativo fijado por el Tribunal Supremo puede consignarse una amortización deducible mayor que la prevista por la AEAT y solicitar la rectificación y devolución de ingresos indebidos que pudiera corresponder por las declaraciones de los ejercicios anteriores no prescritos.

Recordemos que el artículo 23 de la Ley 35/2006 establece con carácter general que los rendimientos netos del capital inmobiliario se calcularán deduciendo de los rendimientos íntegros determinados gastos y reducciones. Entre dichos gastos se encuentra las cantidades destinadas a la amortización del inmueble, en las condiciones que se determinen reglamentariamente, en concreto en el artículo 14 del Real Decreto 439/2007, que prevé que estas cantidades serán deducibles en la medida en que respondan a la depreciación efectiva del inmueble, y cumplen este requisito de efectividad cuando no exceda, anualmente, del 3% del mayor entre el coste de adquisición satisfecho o el valor catastral, excluyendo del cómputo el coste o valor catastral del suelo.

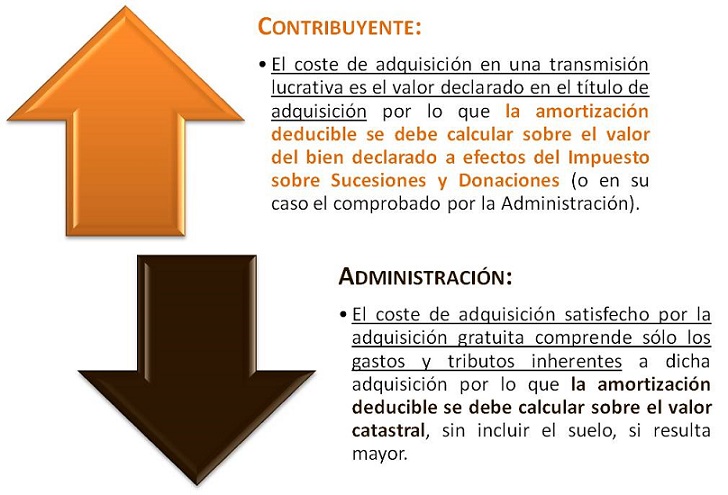

Así, la cuestión en litigio se centraba sobre la base a tomar en consideración para el cálculo de la amortización deducible, plasmado en el siguiente esquema:

Bajo el criterio mantenido históricamente por la Administración tributaria la amortización deducible resulta menor (mucho menor en la mayoría de los casos), lo que nos lleva a declarar un mayor rendimiento neto del capital inmobiliario y por consiguiente una mayor imposición sobre los ingresos procedentes del arrendamiento de bienes inmuebles adquiridos a título gratuito.

Sin embargo, podemos estar de enhorabuena ya que el Tribunal Supremo considera correcta la interpretación contenida en la sentencia de instancia que se posiciona a favor de la tesis del contribuyente, fijando como doctrina legal el siguiente criterio interpretativo:

Doctrina del Tribunal Supremo:

Dicho lo anterior la interpretación correcta del art. 23.1.b) de la LIRPF, es, tal y como se recoge en la sentencia de instancia, la que entiende que para calcular la determinación del rendimiento neto se deducirán las cantidades destinadas a la amortización del inmueble y de los demás bienes cedidos con éste, siempre que respondan a su depreciación efectiva, en las condiciones que reglamentariamente se determinen, y tratándose de inmuebles adquiridos a título gratuito en el coste de adquisición satisfecho está incluido el valor del bien adquirido en aplicación de las normas sobre Impuesto sobre Sucesiones o Donaciones o su valor comprobado en estos gravámenes.

Dicho lo anterior la interpretación correcta del art. 23.1.b) de la LIRPF, es, tal y como se recoge en la sentencia de instancia, la que entiende que para calcular la determinación del rendimiento neto se deducirán las cantidades destinadas a la amortización del inmueble y de los demás bienes cedidos con éste, siempre que respondan a su depreciación efectiva, en las condiciones que reglamentariamente se determinen, y tratándose de inmuebles adquiridos a título gratuito en el coste de adquisición satisfecho está incluido el valor del bien adquirido en aplicación de las normas sobre Impuesto sobre Sucesiones o Donaciones o su valor comprobado en estos gravámenes.

Por tanto, esta sentencia puede suponer un ingreso para todos aquellos contribuyentes que hayan declarado en los últimos cuatro años rendimientos de capital inmobiliario correspondientes a inmuebles adquiridos por herencia o donación.

Si este es su caso revise la casilla 0131 (amortización del inmueble) de las declaraciones de la renta de los ejercicios 2017, 2018, 2019 y 2020. Si la amortización consignada es menor al 3% del valor del inmueble declarado a efectos del Impuesto sobre Sucesiones y Donaciones, presente ante la Agencia Estatal de la Administración Tributaria un escrito de solicitud de rectificación de autoliquidación y devolución de ingresos indebidos por cada declaración afectada. Lo puede hacer de forma online a través de la sede electrónica de la AEAT o bien de forma presencial en una oficina de Hacienda o en Correos.

Si este es su caso revise la casilla 0131 (amortización del inmueble) de las declaraciones de la renta de los ejercicios 2017, 2018, 2019 y 2020. Si la amortización consignada es menor al 3% del valor del inmueble declarado a efectos del Impuesto sobre Sucesiones y Donaciones, presente ante la Agencia Estatal de la Administración Tributaria un escrito de solicitud de rectificación de autoliquidación y devolución de ingresos indebidos por cada declaración afectada. Lo puede hacer de forma online a través de la sede electrónica de la AEAT o bien de forma presencial en una oficina de Hacienda o en Correos.

No podrá utilizar la propia declaración para hacer esta rectificación ya que el programa Renta Web elaborado por la AEAT aún calcula automáticamente la amortización de acuerdo con el criterio de la administración según la información aportada de tal forma que una vez indicado que el tipo de adquisición del inmueble es lucrativa, no toma en consideración el valor de adquisición sino el mayor entre el valor catastral de la construcción y la parte correspondiente a los gastos y tributos inhrentes a la adquisición. Esperemos que pronto lo modifiquen para ajustarse a la doctrina del Tribunal Supremo.

En esta sentencia también se dilucidaba sobre la posible deducción de gastos cuando el inmueble no ha estado alquilado pero sí en disposición de poder arrendarse. En esta cuestión se ratifica que no procede, reiterando el criterio de la anterior sentencia del Tribunal Supremo de 25 de febrero de 2021, analizada en un artículo anterior.

En esta sentencia también se dilucidaba sobre la posible deducción de gastos cuando el inmueble no ha estado alquilado pero sí en disposición de poder arrendarse. En esta cuestión se ratifica que no procede, reiterando el criterio de la anterior sentencia del Tribunal Supremo de 25 de febrero de 2021, analizada en un artículo anterior.