Denegar la deducción de IVA soportado por no corresponder repercusión obliga a la AEAT a devolver cuotas indebidamente ingresadas (si corresponde).

Publicado: 28/10/2021

Boletin nº 42 - Año 2021

El Tribunal Económico Administrativo Central -TEAC- CAMBIA SU CRITERIO (establecido en otras resoluciones) para, en su Resolución 04977/2018 de 20 de Octubre de 2021, aplicar el principio de regularización íntegra en un procedimiento de comprobación limitada donde se denegó la deducción de las cuotas soportadas de dos proveedores al entender, la Administración tributaria, que las citadas cuotas no se habían devengado conforme a Derecho.

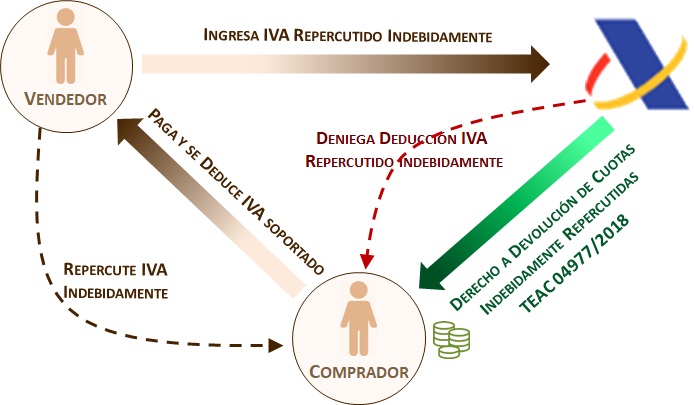

Básicamente y en términos "muy coloquiales" la aplicación de este principio implica que la Administración tributaria debe ocuparse de determinar (si corresponde) la devolución de las cuotas indebidamente soportadas y que no permite deducir a un contribuyente, si las ha recibido del sujeto pasivo que repercutió indebidamente el Impuesto (IVA).

Habituales en la práctica este tipo de casos; en éste concretamente, la Resolución del TEAC dirime la controversia surgida entre la Agencia Estatal de la Administración Tributaria -AEAT- y una mercantil que pretende deducir el IVA indebidamente soportado en la construcción de unas parcelas cuando correspondía, según el artículo 84.Uno.2º.f) de la Ley del IVA, la aplicación del mecanismo de inversión del sujeto pasivo. Llegados a esta conclusión, se plantea en este procedimiento "la no admisión" de la deducibilidad de la cuota del IVA repercutido, porque dicha repercusión fue indebida, de forma que:

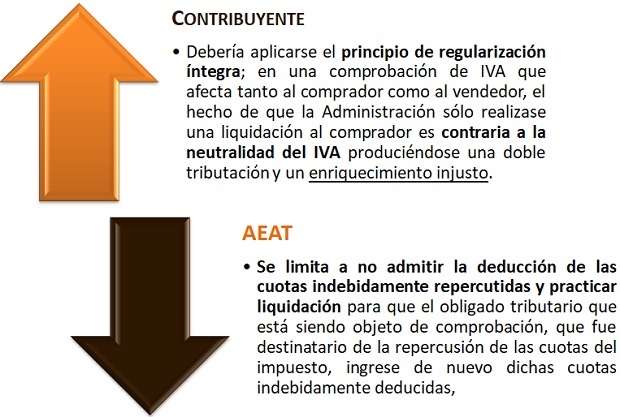

El TEAC cambia su criterio (contenido en resoluciones de 26 de febrero de 2020 -R.G. 00-02449-2017- y 17 de septiembre de 2020 -R.G. 00-00281-2018-) fundamentándose en el criterio establecido por el Tribunal Supremo -TS- en sentencia nº 736/2021 de fecha 26 de mayo de 2021 (recurso 574/2020), conforme a la cual:

(...) habiéndole negado la Administración Tributaria a un sujeto pasivo la deducibilidad de determinadas cuotas soportadas de Impuesto sobre el Valor Añadido, de acuerdo con el principio de íntegra regularización, la Administración tributaria debe, efectuar las actuaciones de comprobación necesarias para determinar si el mismo sujeto tiene derecho a la devolución de las cuotas indebidamente repercutidas, regularizando de forma íntegra la situación del reclamante con respecto al Impuesto sobre el Valor Añadido. (...)

De esta forma, en el ámbito del IVA la Administración tributaria está obligada a comprobar si el contribuyente tiene derecho a la devolución de ingresos indebidos, comprobando en el momento en que desarrolla el procedimiento de comprobación limitada, si el sujeto pasivo que repercute indebidamente el impuesto ha ingresado el IVA repercutido.

No procede acudir a un nuevo procedimiento distinto de devolución de ingresos indebidos, en este caso de cuotas indebidamente repercutidas, la Administración debe tener en cuenta la conexión que tienen los principios de regularización integra y de buena administración, siéndole exigible "una conducta lo suficientemente diligente como para evitar definidamente las disfunciones derivadas de su actuación" (STS de 20 de octubre de 2020, rec. cas. 5442/2018)

Gráficamente y simplificando la operatoria podría entenderse: