Cambios para la Renta de 2021 en el Modelo D-100 del IRPF.

Publicado: 21/03/2022

Boletin nº 12 - Año 2022

Ya en la "antesala" de la Campaña de Renta 2021, ha sido publicada la Orden HFP/207/2022, de 16 de marzo, por la que se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, ejercicio 2021, se determinan el lugar, forma y plazos de presentación de los mismos, se establecen los procedimientos de obtención, modificación, confirmación y presentación del borrador de declaración del Impuesto sobre la Renta de las Personas Físicas, y se determinan las condiciones generales y el procedimiento para la presentación de ambos por medios electrónicos o telefónicos.

Los principales cambios o modificaciones (en relación al ejercicio precedente) que en el Modelo D-100 de "Declaración del Impuesto sobre la Renta de las Personas Físicas" habremos de "vigilar" si nos afectan, vienen dados por:

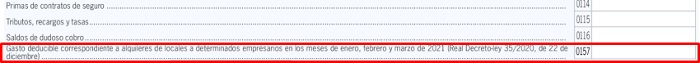

| Rendimientos de Capital Inmobiliario | Se incluye una nueva casilla para que los arrendadores distintos de los "grandes tenedores" puedan consignar como gasto deducible la cuantía de la rebaja en la renta arrendaticia que voluntariamente hubieran acordado a partir de 14 de marzo de 2020, correspondientes a las mensualidades devengadas en los meses de enero, febrero y marzo de 2021, cuando se trate de alquileres de locales a determinados empresarios y siempre que se cumplan los requisitos exigidos por la norma, ya que el Real Decreto-ley 35/2020, establece que el arrendador debe informar separadamente en su declaración del importe de este gasto deducible y el número de identificación fiscal del arrendatario cuya renta se hubiese rebajado.  |

| Subvenciones y Ayudas Públicas | Se mejora la consignación en el modelo de las subvenciones y ayudas públicas que pueden imputarse por cuartas partes (en el período impositivo en el que se obtengan y en los 3 siguientes). Así, las ayudas públicas percibidas como compensación por los defectos estructurales de construcción de la vivienda habitual, ayudas incluidas en el ámbito de los planes estatales para el acceso por primera vez a la vivienda en propiedad, ayudas públicas a los titulares de bienes integrantes del Patrimonio Histórico Español y las ayudas públicas para la primera instalación de jóvenes agricultores, previstas en el artículo 14.2 letras g), i), j) y l) de la Ley del Impuesto, respectivamente, se informará de las cantidades pendientes de imputar en los próximos periodos impositivos., apareciendo en los datos fiscales del contribuyente como ganancias pendientes de imputar. |

| Reducciones en BI por aportaciones y contribuciones a sistemas de previsión social | Se diferencian en el modelo las aportaciones individuales de las contribuciones empresariales imputadas por el promotor en los periodos impositivos 2016 a 2020, pendientes de reducción a 1 de enero de 2021 en la base imponible. Esta distinción se realiza para contemplar los distintos regímenes transitorios y nuevos límites existentes (incluido para aportaciones y contribuciones correspondientes al ejercicio 2021), separando las cantidades pendientes de aplicación al inicio del periodo impositivo, de las cantidades aplicadas en el ejercicio y de las cantidades pendientes de aplicación en ejercicios futuros. |

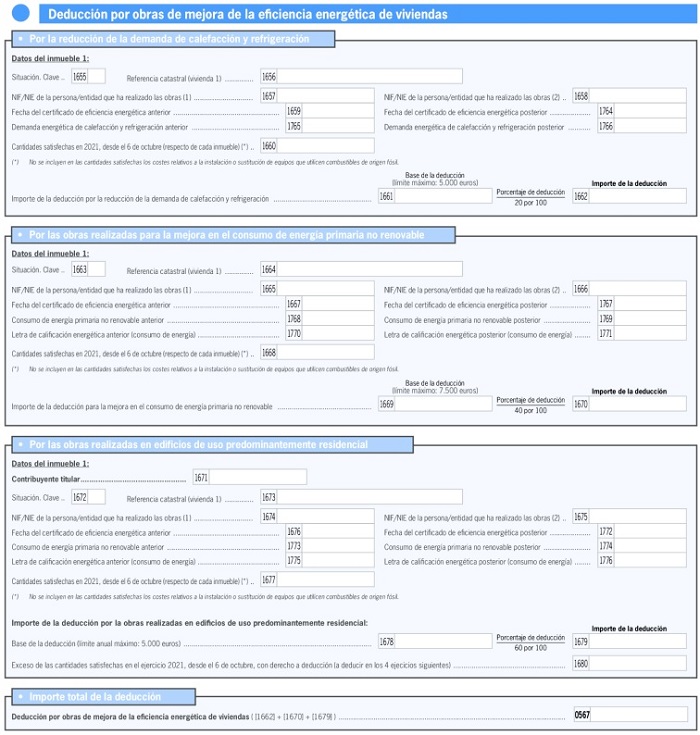

| Deducciones por obras de mejora de la eficiencia energética de viviendas | Se incluye (en un anexo A.2) la deducción por obras de mejora de la eficiencia energética de viviendas introducida con efectos desde el 6 de octubre de 2021. Recordemos son tres nuevas deducciones temporales en la cuota íntegra estatal del Impuesto aplicables sobre las cantidades invertidas en obras de rehabilitación que contribuyan a alcanzar determinadas mejoras de la eficiencia energética de la vivienda habitual o arrendada para su uso como vivienda con arreglo a la legislación sobre arrendamientos urbanos.  |

| Deducción por Inversión en Vivienda Habitual | Se incorporan, en el caso de obras de ampliación o rehabilitación y de obras e instalaciones de adecuación de la vivienda habitual de personas con discapacidad, casillas para indicar la fecha de inicio y fin de las obras; además en la modalidad de construcción, se solicita la fecha de la escritura de adquisición o de obra nueva de la vivienda. |

| Deducción por incentivos y estímulos a la inversión empresarial en actividades económicas | Se crean nuevas casillas en las que el contribuyente inversor debe identificar al productor de la obra en la aplicación de las deducciones por inversiones en producciones cinematográficas españolas de largometrajes y cortometrajes cinematográficos y por producción de determinados espectáculos en vivo de artes escénicas y musicales. |

| Reserva por Inversiones en Canarias y Acontecimientos de Excepcional Interés Público | Se actualiza el apartado para adecuarlo a los cambios normativos. Así será en los anexos A.2 y A.3 donde encontraremos estas modificaciones en relación a la estructura y contenidos del modelo D-100 del ejercicio anterior. |

| Deducciones Autonómicas | Los cambios en el modelo D-100 los encontraremos en los anexos B.1 a B.9 para recoger las deducciones vigentes para el ejercicio 2021. |

| Documento de Ingreso o Devolución | Se modifica este documento para para permitir consignar, en el caso de declaraciones con resultado a devolver, el número de una cuenta bancaria de un país o territorio que no pertenezca a la Zona Única de Pagos en Euros (SEPA). |

Además, en esta Orden HFP/207/2022, de 16 de marzo, encontramos el modelo para la liquidación del Impuesto sobre el Patrimonio que reproduce la misma estructura de contenidos de la declaración del ejercicio 2020; recordemos que estarán obligados a presentar declaración por este Impuesto, ya lo sean por obligación personal o por obligación real, los sujetos pasivos cuya cuota tributaria, determinada de acuerdo con las normas reguladoras del Impuesto y una vez aplicadas las deducciones o bonificaciones que procedieren, resulte a ingresar, o cuando, no dándose esta circunstancia, el valor de sus bien.es o derechos, determinado de acuerdo con las normas reguladoras del impuesto, resulte superior a 2.000.000 de euros.