Boletín semanal

Boletín nº33 27/08/2024

COMENTARIOS

Novedades en el modelo 303: llega la autoliquidación rectificativa al IVA.

Mateo Amando López, Departamento Contable-Fiscal de SuperContable.com - 20/08/2024

Ya conocemos la forma en que se van a implementar las autoliquidaciones rectificativas en el modelo 303 de declaración periódica del IVA, una vez publicada la Orden HAC/819/2024, de 30 de julio, por la que se modifica la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueban el modelo 303 Impuesto sobre el Valor Añadido, Autoliquidación, y el modelo 308 Impuesto sobre el Valor Añadido, solicitud de devolución: Recargo de equivalencia, artículo 30 bis del Reglamento del IVA y sujetos pasivos ocasionales; y se modifican los Anexos I y II de la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, así como otra normativa tributaria.

Recordemos que el Real Decreto 117/2024, de 30 de enero, introdujo un nuevo artículo 74 bis en el Reglamento del Impuesto sobre el Valor Añadido (RIVA) que establece la autoliquidación rectificativa como la vía general para modificar una autoliquidación presentada con anterioridad, dejando a un lado el actual sistema dual de autoliquidación complementaria y solicitud de rectificación de autoliquidaciones. Sin embargo, su entrada en vigor se posponía hasta que lo hiciera la orden ministerial que adaptase los modelos de declaración.

Cuándo se aplica la autoliquidación rectificativa en el IVA:

Esta modificación será de aplicación a partir del 1 de octubre de 2024, es decir, en la autoliquidación de septiembre de 2024 y siguientes para los que declaran el IVA con periodicidad mensual y en la autoliquidación del tercer trimestre de 2024 y posteriores para los que tienen un periodo de liquidación trimestral.

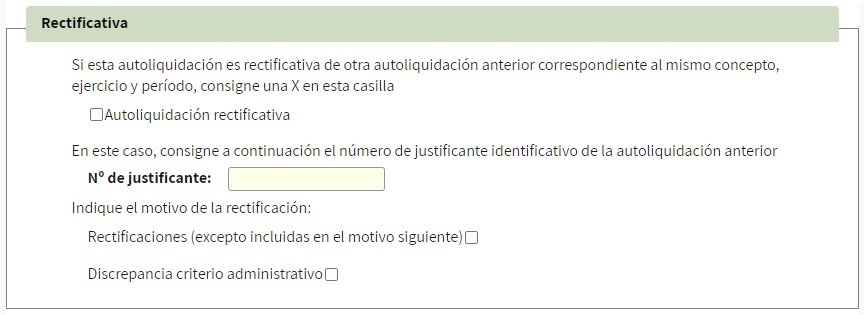

Desde entonces, cuando queramos modificar una autoliquidación del IVA previamente presentada tendremos que volver a presentar la autoliquidación correspondiente al mismo periodo marcando la casilla de autoliquidación rectificativa e indicando el número de justificante de la autoliquidación anterior, con independencia del sentido de la modificación.

No obstante, el tradicional procedimiento de solicitud de rectificación de autoliquidaciones se podrá utilizar cuando el motivo de la rectificación alegado sea la eventual vulneración por la norma aplicada en la autoliquidación previa de los preceptos de otra norma de rango superior (como la Constitución Española o una Directiva Europea) y en los casos de rectificaciones de cuotas indebidamente repercutidas a otros obligados tributarios, de acuerdo con el artículo 129 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio.

Tampoco podrá utilizarse la autoliquidación rectificativa para modificar un modelo 303 correspondiente al mes de agosto de 2024 o al segundo trimestre de 2024 o anterior, en cuyo caso deberemos presentar una autoliquidación complementaria o una solicitud de rectificación según el sentido de la modificación como hasta ahora.

Cambios en el modelo 303 para implementar la autoliquidación rectificativa:

Al contrario que en la implementación realizada en la declaración del Impuesto sobre la Renta de las Personas Físicas (IRPF), dónde se ha mantenido la diferencia entre declaración complementaria y declaración rectificativa según se haya producido un perjuicio para la Hacienda Pública o para el propio contribuyente, respectivamente, en la autoliquidación del IVA se ha eliminado la alusión a la autoliquidación complementaria, que se ha sustituido por completo por la autoliquidación rectificativa tanto si el resultado de la modificación es a favor de la Administración o del sujeto pasivo.

Además de esta modificación, necesaria para identificar la autoliquidación rectificativa y las causas que la motivan, la orden introduce dos nuevas casillas en el modelo 303.

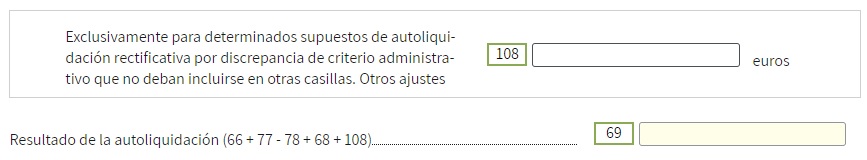

La nueva casilla 108, tiene por objeto permitir aquellas rectificaciones para las que no exista una casilla específica en el modelo. Esta casilla exclusivamente se podrá cumplimentar en aquellos casos en los que la autoliquidación rectificativa se deba a una discrepancia de criterio administrativo, cuyo ajuste no pueda realizarse a través del resto de casillas del modelo. El importe de este ajuste se tendrá en cuenta en el cálculo del resultado de la autoliquidación (casilla 69).

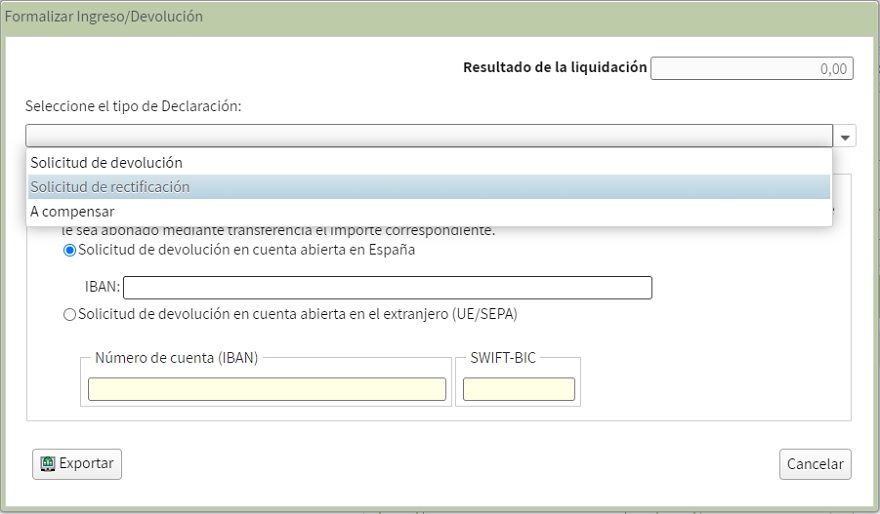

Por su parte, la nueva casilla 111 se crea para permitir que, en los casos de solicitudes de devolución, el contribuyente pueda diferenciar las que derivan de la aplicación de la normativa del Impuesto de aquellas que se corresponden con una solicitud de ingresos indebidos teniendo en cuenta el diferente régimen de unas y otras devoluciones.

Otras modificaciones en el modelo 303:

Por último, la Orden HAC/819/2024 también introduce nuevas casillas para adaptar el modelo 303 a la nueva estructura de tipos establecida por el Real Decreto-ley 4/2024, de 26 de junio, por el que se prorrogan determinadas medidas para afrontar las consecuencias económicas y sociales derivadas de los conflictos en Ucrania y Oriente Próximo y se adoptan medidas urgentes en materia fiscal, energética y social, ha prorrogado hasta el 31 de diciembre de 2024 la aplicación de tipos impositivos reducidos, y sus correspondientes recargos de equivalencia, a determinadas entregas de alimentos, cuyas novedades ya comentamos en un artículo anterior.

En concreto, se incluye las nuevas casillas 165, 166 y 167 para cumplimentar la base imponible, el tipo (%) y la cuota de IVA devengado en las operaciones gravadas al 2 %, respectivamente, y las casillas 168, 169 y 170 para rellenar la base imponible, el tipo (%) y la cuota del recargo de equivalencia del 0,26 % devengado por estas operaciones cuando se realicen con comerciantes minoristas.

Implementación de la autoliquidación rectificativa en otros impuestos:

Además de en el IVA, el Real Decreto 117/2024, de 30 de enero, introdujo la autoliquidación rectificativa también en el Impuesto sobre Sociedades (IS), en los Impuestos Especiales (IIEE) y en el Impuesto sobre los Gases Fluorados de Efecto Invernadero (IGFEI), pero su entrada en vigor se pospone hasta que se publique la Orden ministerial que apruebe los correspondientes modelos de declaración, hecho que aún no se ha producido. Aunque todavía no podamos indicar la fecha en que estará operativa para estos tributos, es de esperar que la forma utilizada sea la misma que la comentada en la presente Orden.

En cualquier caso, desde SuperContable.com les mantendremos informados sobre las novedades que se produzcan en este sentido.