El Cierre Contable. Aspectos "Informales" o "Prácticos".

Fecha Publicación: 31-12-2015 - Número Boletín: 2 Año: 2015

En primer lugar y con nuestros más sinceros y positivos deseos .... ¡FELIZ AÑO 2017! para todos nuestros lectores, incondicionales, clientes y amigos (por obligación o devoción) del "planeta contable" , y agradeciendo un año más (y no nos cansamos de repetirlo) la confianza depositada en el staff de www.supercontable.com.

El primer comentario con el que abrir el ejercicio económico 2017 nos sirve para puntualizar algunos aspectos no tan dogmáticos y reglados de la contabilidad y que todos nos encontramos a la hora de cerrar el ejercicio contable (en este caso 2016).

Ya todo profesional dedicado al ámbito contable está acostumbrado (por esta fechas) a realizar un curso sobre el cierre contable, “desempolvar” algunos apuntes personales sobre los pasos a dar para cerrar el año, o simplemente leer algún artículo o comentario como el presente que le “refresque” y actualice sus conocimientos al respecto. De hecho, entendemos que debemos hacer un pequeño recordatorio en formato telegráfico, de los principales procesos a realizar hasta llegar al asiento contable que tal vez “más paz deja” en el profesional de la contabilidad: el asiento de cierre. Así habremos de: (cuando corresponda)

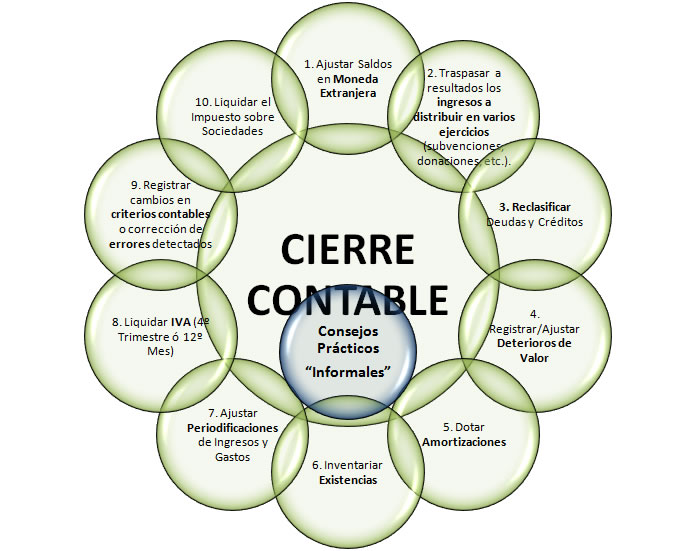

Ahora bien, este comentario pretende otra cosa, busca dar algunos consejos prácticos, “informales” (así nos estamos expresando), que debería tener en cuenta para evitar problemas con la AEAT, a la hora de presentar las cuentas en el Registro Mercantil,…, o simplemente porque pueden resultar incoherentes. En este sentido, y dejando la puerta abierta a otros aspectos y hechos que nuestros lectores en sus empresas pueden observar, destacaríamos:

![]()

Importante verificar el saldo de cierre de la cuenta (570) Caja y (572) Bancos c/c.

Determinadas prácticas contables o simples errores en el registro de los asientos, pueden llevar a terminar el cierre del ejercicio con un saldo acreedor en la caja de la sociedad; contablemente no está permitido pero además resulta incoherente, en la caja hay o no hay dinero, pero no puede ser negativa.

Un tanto de lo mismo ocurre con el saldo de nuestra cuenta corriente (572). Aquí si puede ocurrir que en la práctica, en el momento del cierre tengamos un “descubierto o números rojos” en nuestra entidad financiera; no resultará incoherente desde un punto de vista económico pero no está permitido por el Plan General Contable (PGC), por lo que deberíamos reclasificar este saldo acreedor de la cuenta corriente a una cuenta que realmente contemple la imagen fiel de lo que está ocurriendo, es decir, le debemos dinero a nuestro banco por lo que cualquier subcuenta de la cuenta (520) Deudas a corto plazo con entidades de crédito, podría servir para reflejar adecuadamente este saldo.

En otros casos, puede ocurrir que estemos trabajando (con nuestro banco) con una póliza de crédito o línea de descuento y sin embargo estemos utilizando la cuenta (572) Bancos c/c para su registro, en este caso hemos de elegir la cuenta adecuada “(5201) Deudas a corto plazo por crédito dispuesto”.

ADVERTENCIA: Si por unos motivos u otros el saldo de tesorería que apareciese en nuestro balance de situación fuese negativo, “saltarían las alarmas” de la Agencia Tributaria y el Registro Mercantil no permitiría presentar las cuentas anuales. |

![]()

El cierre del ejercicio es un momento adecuado para “pasear” por los distintos saldos de cuentas y aquí podemos observar como determinados activos inmovilizados ya no se encuentran en la empresa por distintos motivos (chatarra, venta, pérdida o siniestro, etc.) y sin embargo los tenemos en nuestro inventario (todavía vemos “máquinas de escribir” en algunos balances de sumas y saldos que ni la misma empresa saben donde están).

Sería conveniente dar de baja estos activos y las cuentas asociadas a los mismos (amortizaciones, deterioros, etc.); es más, en algunos casos incluso puede que resultase beneficioso pues podría darse la imputación de un pérdida consecuencia de la baja de este activo y consecuentemente minorar el resultado contable (si es que conviene).

![]()

La dotación de amortizaciones es algo que no suele olvidarse al finalizar el ejercicio, sin embargo en los últimos ejercicios se ha producido un “olvido forzado” para aquellas empresas cuya cuenta de resultados era deficitaria y “olvidando amortizar” no se ahondaba todavía más en el agujero negro de las pérdidas de la entidad.

Hechos como este u otros similares, han podido motivar un descuadre en los saldos de las cuentas de Amortizaciones Acumuladas, que deberían ser objeto de verificación para corregirse adecuadamente con cargo o abono a reservas (errores y cambios de criterio), o simplemente actualizados (nuevas estimaciones).

ADVERTENCIA: Recuerde que fiscalmente una vez finalizada la vida útil de un elemento ya no puede seguir amortizándose aún cuando hubiese habido ejercicios en que no se amortizó; además la Administración tributaria siempre entenderá que se ha producido la amortización mínima reglada en sus tablas oficiales a efectos del cálculo del beneficio/pérdida en la transmisión de los elementos de activo. |

Especial "celo" habremos de poner en aquellos activos que hayan sido objeto de libertad de amortización, amortización acelerada o algún otro incentivo fiscal que implique una diferencia temporal entre la imputación contable realizada en la cuenta de pérdidas y ganancias y la fiscalmente permitida a la hora de determinar la base imponible del Impuesto sobre Sociedades.

![]()

Las entradas y salidas de dinero que los socios hacen en sus sociedades es algo con lo que estamos habituados a convivir, sobre todo en las pymes. No es objeto de este comentario ver los motivos de estos flujos de dinero pero detectamos en la cuenta (551) Cuenta corriente con socios y administradores un posible “foco de problemas”. Entre otros:

-

Saldo Acreedor de la cuenta (cantidades que mete el socio en la empresa) puede dar lugar a un elevado pasivo corriente (deudas a corto plazo) de la empresa que perjudique los ratios de solvencia, liquidez, etc. para obtener financiación de terceros (dinero que en muchos casos no se sabe si se recuperará por parte del socio); por no entrar en la consideración que la Agencia tributaria puede tener al respecto, considerando estas cantidades como préstamo, donaciones, etc.

-

Saldo Deudor de la cuenta (cantidades “cogidas” por el socio de la empresa) pueden ser consideradas como una retribución al socio por parte de la Administración tributaria con sus correspondientes consecuencias.

ADVERTENCIA: La Administración tributaria considerará el dinero aportado por el socio a la empresa como un préstamo exigiendo las retenciones pertinentes y al propio socio la consideración de retribución en especie por los intereses supuestamente devengados; todo ello si no es considerado como una donación. |

La conclusión a extraer para este apartado es la de revisar adecuadamente el saldo de esta cuenta antes de cerrar el ejercicio para ver si éste responde de forma adecuada a la naturaleza de la propia cuenta y puede tener alguna implicación fiscal que perjudique los intereses de la empresa (o el propio socio).

![]()

El cierre del ejercicio puede ser un momento adecuado para corregir el saldo de cuentas cuyo origen no tenemos del todo claro, que tienen saldo consecuencia de errores cometidos en registros contables anteriores, u otros motivos; pagos/cobros a proveedores/clientes que finalmente no se producen, desajustes en el importe de los saldos transferidos, etc., pueden ser la causa de estos saldos.

Si detectamos que algunas cuentas no tienen movimiento (teniendo saldo distinto de cero) durante un período prolongado de tiempo (más de un año por ejemplo), estaremos ante una “pista” indicativa de que algo “anómalo” puede estar ocurriendo con esa cuenta.

En el caso de clientes y proveedores, una circularización adecuada (procedimiento de auditoría) o puesta en contacto con los mismos para verificar esos saldos antes del cierre, puede darnos la “certeza” sobre el indicio apuntado.

Puede ser el momento adecuado para proceder a regularizar estas cuentas de la forma adecuada según las circunstancias que marquen su origen (recordemos que los errores contables se cargaran o abonarán contra reservas según corresponda NRV 21ª PGC Pyme; cuestión distinta será su implicación fiscal).

![]()

Obligado verificar que el saldo de la cuenta que recoge nuestra póliza de crédito, préstamo, crédito, cuenta corriente, coincide plenamente con aquel de la entidad que nos financia o a la que financiamos. Normalmente, cuando trabajamos con entidades financieras (salvo excepción) el saldo que éstas disponen nos reporta una seguridad en su cálculo por lo que habríamos de encontrar las desviaciones o diferencias que nuestro mayor pueda tener al respecto (aunque no tienen una certeza del 100%, si pueden utilizarse como guía).

Un saldo no ajustado en alguna de estas partidas, no sería una buena credencial de nosotros como contables.

![]()

Práctica cada día más habitual, pero todavía insuficiente entre los profesionales de la contabilidad. DEBEMOS cotejar que, el saldo de las cuentas de IVA, Impuesto sobre Sociedades, Retenciones, Seguridad Social, etc., devengadas hasta el 31 de diciembre, coincide plenamente con las autoliquidaciones, declaraciones, etc., que realizaremos en 2017.

A modo de ejemplo, el Impuesto sobre Sociedades habrá de quedar perfectamente formalizado (simulación del modelo 200) para que las cuentas objeto de tal liquidación (4752) H.P. Acreedora por Impuesto sobre Sociedades, (4709) H.P. Deudora por devolución de Impuestos, (473) H.P. retenciones y pagos a cuenta, tengan el saldo que corresponda con la liquidación a realizar entre el 1 y 25 de julio de 2017 (si el ejercicio económico coincide con el año natural).

Apuntes contables en un período de IVA ya cerrado, también suelen traer problemas aún cuando normalmente ya todos los programas de contabilidad avisan del hecho.

CONSEJO: La cumplimentación e información presentada en los modelos de liquidación de la AEAT debe realizarse desde una "óptica de conjunto"; hoy día todos los modelos facilitan información relacionada con otros impuestos o tributos, no debiendo existir discrepancias entre lo declarado en unos y otros, aún cuando no estemos liquidando el impuesto en cuestión del que estamos aportando información (ejemplo: volumen de operaciones en la cumplimentación del modelo 390 de IVA que está relacionado directamente con el modelo 200 del Impuesto sobre Sociedades). |

![]()

(...) Otros muchos aspectos que nuestros experimentados lectores, a buen seguro, podrían enseñarnos (...)

Javier Gómez

Departamento de Contabilidad de RCR Proyectos de Software.