La Reserva de Capitalización y las Cuentas Anuales a presentar en el Registro Mercantil.

Fecha Publicación: 17-03-2017 - Número Boletín: 12 Año: 2017

Actualmente nos encontramos en la “antesala” de la legalización de los libros contables y “atisbando en el horizonte” la presentación de las cuentas anuales, del ejercicio 2016.

En la legalización de los libros, ya encontramos la obligación de incluir las cuentas anuales entre ellos para que puedan ser legalizados, con independencia de que, posteriormente, en el mes de julio (si el ejercicio económico coincide con el año natural y las entidades “apuran” los plazos de formulación y aprobación de las cuentas) hayan de ser presentadas “nuevamente” las cuentas anuales, esta vez para su registro y publicación.

| RECUERDE QUE: |

Para el ejercicio 2016 cambia el formato de la memoria y no resultará obligatoria la presentación del Estado de Cambios en el Patrimonio Neto (ECPN) para la Pyme. |

En este sentido, en la elaboración de las cuentas anuales del ejercicio 2016, habremos de prestar “especial” atención a esta novedad, sobre todo por todas aquellas empresas que hayan aplicado la reducción de la base imponible del impuesto por la reserva de capitalización (también por reserva de nivelación si fuese el caso) permitida en el artículo 25 de la LIS (o Art. 105 LIS); hablamos de especial atención, no por la dificultad que pueda entrañar la obligación en sí misma, sino por la novedad que supone en relación a la elaboración de cuentas que “solemos repetir” de un ejercicio para el siguiente.

Así:

BALANCE DE SITUACIÓN.

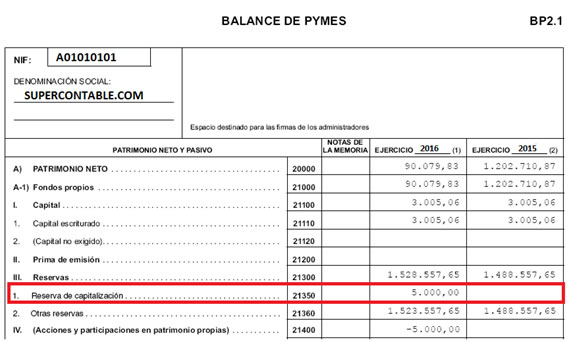

Reseñar que será en el Balance de Situación cerrado del ejercicio 2016 donde, por primera vez, aquellas empresas que hayan aplicado esta reducción en la base imponible del Impuesto sobre Sociedades (IS) del ejercicio 2015, deban recoger la reserva obligatoria, separada y con título apropiado a dotar para cumplir con los requisitos establecidos en la norma (Reserva de Capitalización; también ocurrirá con la reserva de nivelación si fuese el caso).

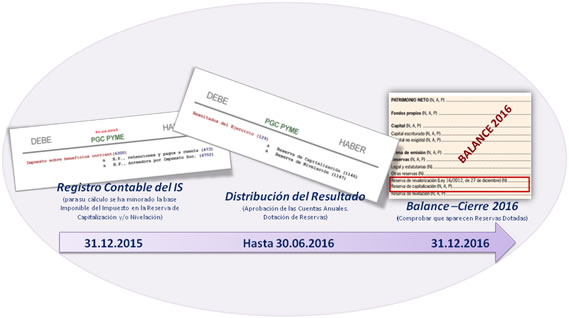

La Consulta Vinculante V4127-15, de 22 de diciembre de 2015, de la Dirección General de Tributos, establece que cuando el ejercicio económico de la entidad coincida con el año natural, en la medida en que por ejemplo a 31 de diciembre de 2015, para el registro contable del Impuesto sobre Sociedades, se haya realizado una minoración de la base imponible del Impuesto por cumplir los requisitos legalmente exigidos para dotar una reserva por capitalización (y/o nivelación), con independencia de que no estén formalmente registradas estas reservas, podrá aplicarse la reducción en la base imponible del período impositivo 2015, disponiéndose del plazo previsto en la norma mercantil para la aprobación de las cuentas anuales del ejercicio 2015 para reclasificar la reserva correspondiente a la reserva de capitalización y/o nivelación, con objeto de que la misma figure en el balance con absoluta separación y título apropiado, aunque dicho cumplimiento formal se realice en el balance de las cuentas anuales del ejercicio 2016, y no en el de 2015.

Evidentemente, si en el ejercicio 2016, vuelve a “aprovecharse” este incentivo fiscal y ya se hizo en el ejercicio 2015, deberíamos seguir los mismos pasos y disponer de dos cuentas diferenciadas que recojan las reservas creadas. Por ejemplo:

- (1146-) Reserva de Capitalización del ejercicio 2015.

- Calculada y aplicada en la liquidación del Impuesto sobre Sociedades del ejercicio 2015 con registro contable del mismo el 31.12.2015.

- Dotada y registrada contablemente como máximo el 30.06.2016.

- (1146-) Reserva de Capitalización del ejercicio 2016.

- Calculada y aplicada en la liquidación del Impuesto sobre Sociedades del ejercicio 2016 con registro contable del mismo el 31.12.2016.

- Dotada y registrada contablemente como máximo el 30.06.2017.

El Balance debe expresar esta reserva y su importe de forma separada:

CONCLUSIÓN: |

Todos aquellos contribuyentes del IS que hayan minorado la base imponible del impuesto en el ejercicio 2015 deberán tener reflejado en su balance de cierre del ejercicio 2016, de forma separada y detallada la reserva de capitalización. |

MEMORIA.

Si bien es cierto que la regulación de este incentivo no exige información específica de la reserva de capitalización en la memoria, por lo que cabría aplicar la regulación del contenido mínimo contenida en el Plan General Contable, hemos de puntualizar:

Memoria del Ejercicio 2015 |

Apartado 3 de la Memoria: Aplicación del resultado.- Deberá aparecer la propuesta de reparto del resultado aún cuando la contabilización de dicho reparto se hará en 2016. Consecuentemente, al igual que la dotación de cualquier otra reserva, aquí deberá constar la propuesta de dotación a la reserva de capitalización. Apartado 8 de la Memoria: Fondos Propios.- Hemos de dar detalle de este incentivo ya que la reserva de capitalización es indisponible, debiendo explicar las circunstancias que restringen la disponibilidad de esta reserva. Apartado 9 de la Memoria: Situación Fiscal.- Se debe hacer mención de la naturaleza, importe y compromisos adquiridos en relación con los incentivos fiscales aplicados durante el ejercicio; en este caso habríamos de hablar de la Reserva de Capitalización. De igual forma, si resultase aplicable el límite de la reducción y se activase el correspondiente crédito fiscal por el incentivo pendiente de aplicar, se deben aclarar los detalles de este activo fiscal. |

Memoria del Ejercicio 2016 |

Apartado 3 de la Memoria: Aplicación del resultado.- Desaparece este apartado para la formulación de cuentas anuales del ejercicio 2016, por lo que no existirá mención a la aplicación del resultado y consecuentemente de la reserva de capitalización (aunque sí en el Impuesto sobre Sociedades). Apartado 7 de la Memoria: Fondos Propios.- Se simplifica este apartado eliminando la obligación de reflejar aquellas circunstancias específicas que restringen la disponibilidad de las reservas por lo que “a priori” no habría motivos para hacer mención a la reserva de capitalización; no obstante, entendemos es el apartado adecuado para dar detalle de la misma. Apartado 8 de la Memoria: Situación Fiscal.- Se simplifica este apartado eliminando la obligación de reflejar los compromisos adquiridos en relación con los incentivos fiscales aplicados durante el ejercicio; en este caso, ya no cabría hablar de los derechos u obligaciones fiscales que implica la constitución de esta reserva; dicho esto, reflejamos nuestra opinión anterior (punto 7 de la memoria) sería adecuado su detalle cuando existiesen activos fiscales. |

Nota: (*) Suponemos ejercicios económicos coincidentes con el año natural, 3 meses para formulación y 3 meses para aprobación de cuentas anuales. |

|

CONCLUSIÓN: |

Mientras en el ejercicio 2015, sin existir una obligación específica a tal fin, habíamos de dar detallada información de este tipo de reserva en distintos apartados de la memoria, para las cuentas anuales formuladas por las PYMES a partir de 2016, con la modificación sufrida en el formato de las cuentas anuales consecuencia de la aprobación del Real Decreto 602/2016, de 2 de diciembre, la obligación de información de este incentivo prácticamente se suprime y quedará a opción del “formulador de las cuentas” entrar en mayor o menor detalle al respecto de la misma. |

Javier Gómez (14.03.2017)

Departamento de Contabilidad y Fiscalidad de RCR Proyectos de Software.