Ajustes Extracontables Resultado Contable al cierre del ejercicio por errores cometidos.

Publicado: 20/11/2017

ACTUALIZADO 29/12/2022

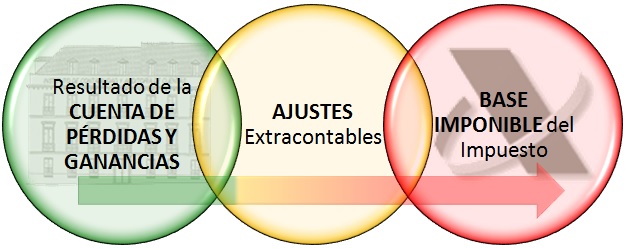

Recordemos que el artículo 10.3 de la LIS, establece que "la base imponible del Impuesto se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en la propia LIS, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas".

Así, trabajaremos a partir del resultado contable obtenido por aplicación de los criterios establecidos por el Instituto de Contabilidad y Auditoria de Cuentas (ICAC), corrigiendo (caso de existir discrepancias de criterio) este resultado, con las normas previstas por la legislación del Impuesto sobre Sociedades.

Una forma lógica de trabajar, sería ENFRETAR, los criterios de uno y otro para, en este sentido ver si deben o no realizarse ajustes y en que sentido.

En el caso aquí estudiado, la existencia de errores contables, ambas reglamentaciones de expresan en los siguiente términos:

| ERRORES CONTABLES | |

|

|

| Norma de Registro y Valoración 22º del PGC NORMAL (21ª del PGCPyme): Cuando se produzca un cambio de criterio o error contable, se aplicará de forma retroactiva; el ingreso o gasto correspondiente a ejercicios anteriores derivado de dicha aplicación dará lugar a un ajuste que se imputará directamente al patrimonio neto, concretamente en una partida de RESERVAS. |

Art. 11.3.1º y 2º LIS: Los ingresos y los gastos imputados contablemente una cuenta de reservas en un período impositivo distinto de aquel en el que proceda su imputación temporal, se efectuará en el período impositivo en el que se haya realizado la imputación contable, siempre que de ello no se derive una tributación inferior. Los cargos o abonos a partidas de reservas, registrados como consecuencia de cambios de criterios contables, se integrarán en la base imponible del período impositivo en que los mismos se realicen. |

A partir de aquí, la base imponible del Impuesto sobre Sociedades será calculada por el contribuyente corregiendo el resultado contable obtenido por la aplicación de los principios determinados en el Plan General de Contabilidad (RD 1514/2007 o RD 1515/2007 según corresponda), con los AJUSTES necesarios para adecuar la normativa contable a los criterios fiscales establecidos en la Ley 27/2014 y Reglamento RD 634/2015 del Impuesto sobre Sociedades.

Evidentemente, si los criterios contables y fiscal coinciden, no procederá realizar ajuste extracontable alguno.

En consecuencia con lo expuesto, cuando se produzcan "cambios de criterio o errores contables", dependiendo del caso concreto acontecido, habremos de ajustar en los términos:

| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable | Modelo 200 de IS |

| Gasto Contable > Gasto Fiscal | Aumento | Positivo + | Casilla 355 |

| Gasto Contable < Gasto Fiscal | Disminución | Negativo - | Casilla 356 |

| Ingreso Contable > Ingreso Fiscal | Disminución | Negativo - | Casilla 356 |

| Ingreso Contable < Ingreso Fiscal | Aumento | Positivo + | Casilla 355 |

EJEMPLO

* Simulado con base en Consulta Vinculante DGT V1590-13:

La sociedad SuperContable S.A. realiza una valoración de su inventario y detecta que las mercaderías están sobrevaloradas, debido a la inclusión, como mayor valor del coste, de la ECOTASA (establecida según Real Decreto 208/2005, de 25 de febrero, sobre aparatos eléctricos y electrónicos y la gestión de sus residuos, se repercute en el precio final de los aparatos a los usuarios).

SuperContable S.A. ajusta el valor de sus mercaderías y consecuentemente realiza el ajuste contable correspondiente, siguiendo los criterios establecidos en la norma de registro y valoración 21 del Plan General Contable Pymes.

El importe del ajuste de las mercancías es de 10.000 euros.

RESOLUCIÓN

Así, de acuerdo a la Norma de Registro y Valoración 21 del PGC, la corrección del error contable se aplicará de forma retroactiva; el ingreso o gasto correspondiente a ejercicios anteriores derivado de dicha aplicación dará lugar a un ajuste que se imputará directamente al patrimonio neto, concretamente en una partida de RESERVAS.

De esta forma, SuperContable S.A. realizó el asiento contable que responde a:

| Registro Contable - Libro Diario | Debe | Haber |

| Reservas Voluntarias (113) | 10.000 | |

| a Mercaderías (300) | 10.000 |

Consecuentemente no se imputó cantidad alguna a la cuenta de resultados de la entidad.

Por otro lado, la normativa fiscal, en concreto el artículo 11.3 del LIS establece:

los ingresos y los gastos imputados contablemente en la cuenta de pérdidas y ganancias o en una cuenta de reservas en un período impositivo distinto de aquel en el que proceda su imputación temporal, se imputarán en el período impositivo que corresponda; no obstante, tratándose de gastos imputados contablemente en dichas cuentas en un período impositivo posterior a aquel en el que proceda su imputación temporal o de ingresos imputados en las mismas en un período impositivo anterior, la imputación temporal de unos y otros se efectuará en el período impositivo en el que se haya realizado la imputación contable, siempre que de ello no se derive una tributación inferior a la que hubiere correspondido por aplicación de la norma de imputación temporal anterior

La propia Consulta Vinculante V1590-13 de la DGT establece para este caso, de acuerdo con la NRV 21ª del PGCPyme (22º del PGC), que la empresa contabilizará un gasto en la cuenta de reservas, en un periodo impositivo posterior al de su devengo y en la medida en que este gasto no está incluido en los supuestos de no deducibilidad del artículo 15 de la LIS, será deducible en el periodo de contabilización, siempre que de ello no se derive una tributación inferior a la que hubiese correspondido por aplicación de la regla de imputación temporal general (devengo).

| Registro Contable | Fiscalidad | Ajuste Extracontable | Modelo 200 de IS |

| 0€ Imputado en Rvas. | 10.000 Euros | (-) 10.000 Euros | Casilla 356 |