Autoliquidación rectificativa del IVA: modificar un modelo 303 presentado.

El Real Decreto 117/2024, de 30 de enero, introdujo el artículo 74 bis en el Reglamento del Impuesto sobre el Valor Añadido (RIVA) que establece la autoliquidación rectificativa como la vía general para modificar una autoliquidación presentada con anterioridad, dejando a un lado el anterior sistema dual de autoliquidación complementaria y solicitud de rectificación de autoliquidaciones. Sin embargo, su entrada en vigor se posponía hasta que lo hiciera la orden ministerial que adaptase los modelos de declaración. Finalmente, a través de la Orden HAC/819/2024, de 30 de julio, se implementó la autoliquidación rectificativa en el modelo 303 de declaración periódica del IVA.Entrada en vigor:

La autoliquidación rectificativa es de aplicación a partir del 1 de octubre de 2024, es decir, en la autoliquidación de septiembre de 2024 y siguientes para los que declaran el IVA con periodicidad mensual y en la autoliquidación del tercer trimestre de 2024 y posteriores para los que tienen un periodo de liquidación trimestral. Desde entonces, cuando queramos modificar una autoliquidación del IVA previamente presentada tendremos que volver a presentar la autoliquidación correspondiente al mismo periodo marcando la casilla de autoliquidación rectificativa e indicando el número de justificante de la autoliquidación anterior, con independencia del sentido de la modificación.Excepciones:

La autoliquidación rectificativa no se podrá utilizar en los siguientes casos:- Rectificaciones de cuotas indebidamente repercutidas a otros obligados tributarios (en este caso debemos presentar una solicitud de rectificación de autoliquidación de acuerdo con el artículo 129 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio).

- Rectificaciones de cuotas correspondientes a operaciones acogidas a los regímenes especiales del IVA.

- Rectificaciones de autoliquidaciones correspondientes al mes de agosto de 2024 o anteriores y al segundo trimestre de 2024 o anteriores (en este caso tendremos que presentar una autoliquidación complementaria o una solicitud de rectificación según el sentido de la modificación, siempre que no esté prescrita, en cuyo caso ya no se podrá rectificar de ninguna manera).

- Rectificaciones de autoliquidaciones objeto de comprobación o inspección tributaria (en este caso tendremos que realizar las alegaciones y presentar los documentos que se consideren oportunos en el propio procedimiento que se esté tramitando).

- Rectificaciones de elementos que hayan sido regularizados mediante liquidación definitiva o provisional (la presentación no tedrá efectos).

Presentación de autoliquidación rectificativa:

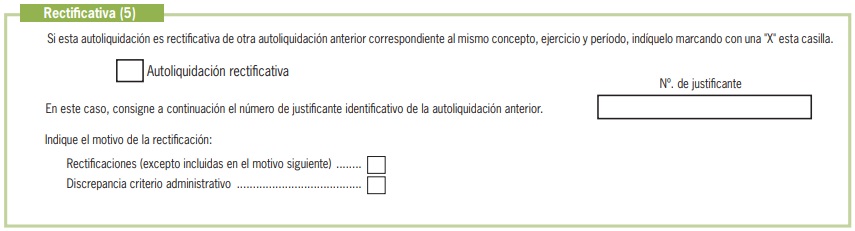

Para presentar una autoliquidación rectificativa del IVA sólo tendremos que volver a presentar el modelo 303 de la misma forma que lo hicimos la primera vez pero marcando la casilla de autoliquidación rectificativa y haciendo constar el número de justificante de la declaración anterior que queremos modificar. En este nuevo modelo 303 tendremos que incluir todos los datos solicitados en la declaración, tanto los de la declaración anterior como aquellos que queramos corregir y/o añadir. En este sentido, se habilitan las siguientes casillas:- Motivo de la rectificación: Debemos elegir una de las dos siguientes opciones:

- Rectificaciones (excepto incluidas en el motivo siguiente): Incluye todos los motivos de rectificación distintos de la discrepancia de criterio administrativo, también la rectificación por eventual vulneración de una norma de rango superior.

- Discrepancia criterio administrativo: Cuando la rectificación se fundamente en una disconformidad sobre la interpretación de la norma aplicada, distinta de una posible vulneración de una norma de rango superior.

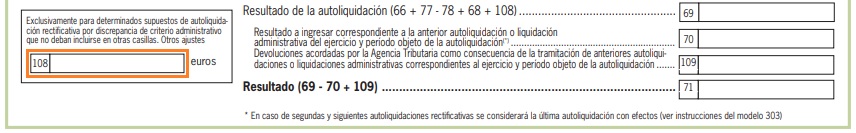

- Casilla 108: Sólo se cumplimentará cuando la autoliquidación rectificativa se deba a una discrepancia de criterio administrativo cuyo ajuste no pueda realizarse a través del resto de casillas del modelo. Su utilización se antoja excepcional, pero puede servirnos para saltarnos alguna validación del modelo o cuando se considere que no existe una casilla prevista al efecto. De utilizarse, su importe positivo o negativo afectará al cálculo del resultado de la autoliquidación (casilla 69).

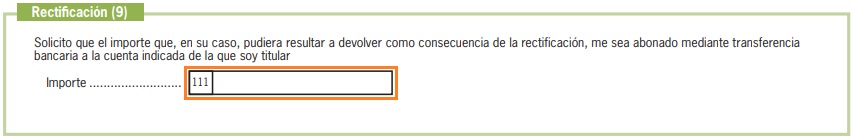

- Casilla 111: En los casos de solicitudes de devolución, permite diferenciar las que corresponden a una solicitud de ingresos indebidos de las que derivan de la aplicación de la normativa del impuesto (casilla 73), teniendo en cuenta el diferente régimen de unas y otras devoluciones. Por tanto, únicamente debería tener contenido si la autoliquidación rectificada tenía un resultado positivo (esté ingresado o no). En este sentido, si la autoliquidación rectificada fue objeto de aplazamiento o fraccionamiento, el importe de esta casilla no dará lugar a una devolución de ingresos indebidos sino a una reconsideración del aplazamiento o fraccionamiento concedido.

Régimen jurídico de la autoliquidación rectificativa:

Cuando la rectificación conlleve un importe a ingresar superior al de la autoliquidación anterior o una cantidad a devolver o a compensar inferior a la anteriormente autoliquidada se aplicará el régimen previsto para las autoliquidaciones complementarias en el artículo 122.2 de la Ley 58/2003, de 17 de diciembre, General Tributaria, y su normativa de desarrollo, por lo que si se presenta una vez finalizado el plazo voluntario de declaración del periodo al que se refiere dará lugar a la imposición de los recargos por declaración extemporánea. Cuando la rectificación dé lugar a una minoración del importe a ingresar de la autoliquidación previa y no proceda una cantidad a devolver, se mantendrá la obligación de pago hasta el límite del importe a ingresar resultante de la autoliquidación rectificativa. En este sentido, si la deuda de la autoliquidación previa estuviera aplazada o fraccionada, con la presentación de la autoliquidación rectificativa se entenderá solicitada la modificación en las condiciones del aplazamiento o fraccionamiento conforme a lo previsto en el segundo párrafo del apartado 3 del artículo 52 del Reglamento General de Recaudación, aprobado por Real Decreto 939/2005, de 29 de julio. Cuando la rectificación resulte en una cantidad a devolver, la misma se tramitará conforme al régimen del procedimiento previsto en los artículos 124 a 127 de la Ley 58/2003, de 17 de diciembre, General Tributaria, y su normativa de desarrollo, sin perjuicio de la obligación de abono de intereses de demora conforme a lo establecido en el apartado 3 del artículo 120 de dicha Ley. El plazo para efectuar la devolución será de seis meses contados desde la finalización del plazo reglamentario para la presentación de la autoliquidación o, si éste hubiese concluido, desde la presentación de la autoliquidación rectificativa.Comentarios

- Instrucciones para la cumplimentación del Modelo 303 de IVA.- Cómo subsanar los errores en el IVA.Legislación

- Art. 74 bis RD 1624/1992 RIVA. Autoliquidaciones rectificativas.- Art. 120 Ley 37/1992 LGT. Autoliquidaciones.- Art. 122 Ley 37/1992 LGT. Declaraciones, autoliquidaciones y comunicaciones complementarias o sustitutivas.- Orden EHA/3786/2008, por la que se aprueba el modelo 303 de Autoliquidación del Impuesto sobre el Valor Añadido.Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.