INADMISIÓN O DENEGACIÓN. SOLICITUDES DE APLAZAMIENTO Y FRACCIONAMIENTO DE TRIBUTOS.

El Tribunal Económico Administrativo Central

-TEAC- se ha posicionando unificando criterio al respecto de la consideración como INADMITIDOS O DENEGADOS los aplazamientos solicitados por los contribuyentes del Impuesto sobre el Valor Añadido -IVA-, y lo hace en una segunda ocasión pues ya lo había hecho respecto de los aplazamientos y fraccionamientos de retenciones y pagos fraccionados en una Resolución anterior; es un posicionamiento que puede resultar de vital importancia para muchos contribuyentes que, ante dificultades de tesorería que impiden el pago de su obligaciones tributarias, se decide por solicitar el aplazamiento o fraccionamiento de las mismas.

Es la

Resolución del TEAC 02661/2019, de 23 de Septiembre de 2020 la que viene a concluir respecto del aplazamiento o fraccionamiento del IVA, lo que ya había establecido como criterio la Resolución 5935/2016 de fecha 23 de febrero de 2017 respecto de los aplazamientos y fraccionamientos de retenciones y que repetimos puede resultar vital para los contribuyentes pues:

| La resolución de la solicitud como inadmitida o como denegada resulta trascendente pues tienen consecuencias distintas. |

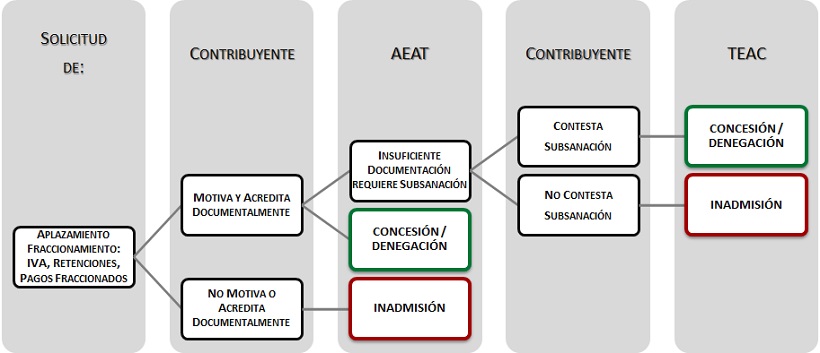

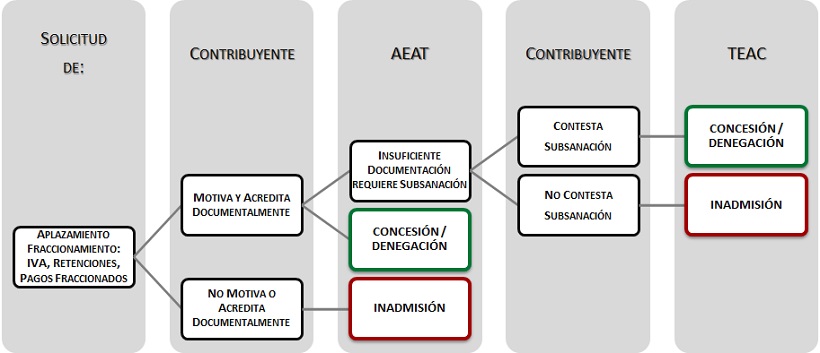

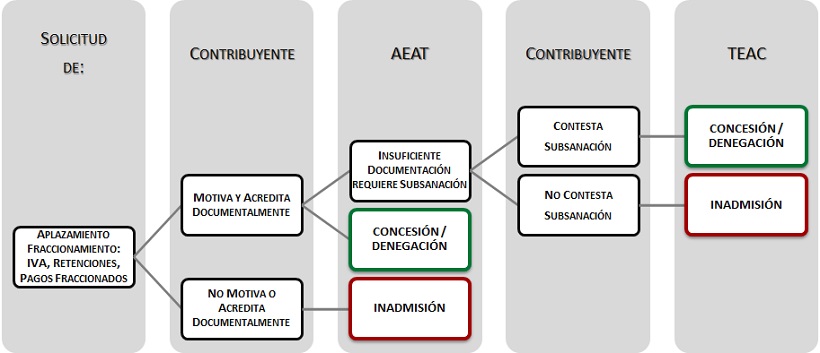

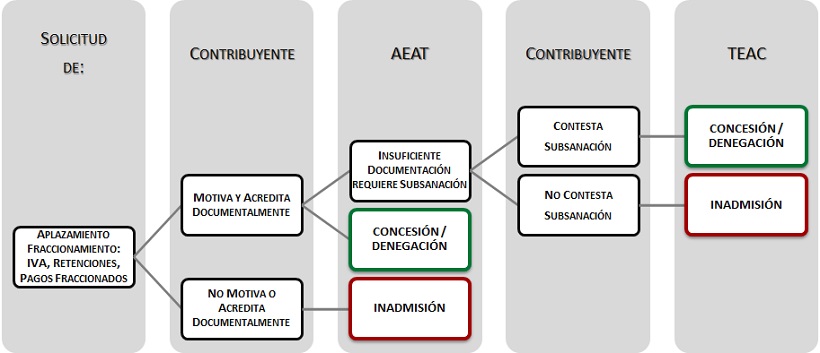

Sintetizando el criterio establecido en ambas sentencias, concluiríamos:

- En las solicitudes de aplazamiento y fraccionamiento de pago de:

- Tributos repercutidos (IVA), procede la inadmisión en el caso de que el interesado no motive su solicitud en que las cuotas repercutidas no han sido cobradas y no aporte documentación tendente o que pretenda acreditar la concurrencia de esta circunstancia en el momento de presentación de su solicitud;

- Retenciones e ingresos a cuenta, procede la inadmisión en el caso de que el interesado no motive su solicitud en que su falta de concesión pudiera afectar sustancialmente al mantenimiento de la capacidad productiva y del nivel de empleo de la actividad económica respectiva o pudiera producir graves quebrantos para los intereses de la Hacienda Pública (artículo 82.2.b)) y no aporte documentación tendente o que pretenda acreditar la concurrencia de estas circunstancias en el momento de presentación de su solicitud.

Solo en el caso en que se hayan producido los dos requisitos:- En IVA: alegar que las cuotas repercutidas no han sido cobradas y además aportar documentación tendente a acreditar esta circunstancia;

- En retenciones e ingresos a cuenta: alegar las circunstancias a que se refiere el artículo 82.2.b) de la LGT y además aportar documentación tendente a acreditar que se dan o que presumiblemente pueden darse en el caso concreto las circunstancias legalmente previstas;

pero esta documentación se considere insuficiente, procede el requerimiento de subsanación por parte de la Administración para que se complete la solicitud.

Si formulado requerimiento de subsanación, éste no se atiende por los interesados, procederá la inadmisión conforme a la previsto en el artículo 47 del RGR; mientras que si el requerimiento ha sido objeto de contestación en plazo por el interesado pero no se entienden subsanados los defectos observados, procederá la denegación de la solicitud de aplazamiento/fraccionamiento.podríamos resumirlo en:

No es objeto del presente comentario analizar las situaciones en las que el contribuyente puede o no solicitar el aplazamiento o fraccionamiento de sus obligaciones tributarias, pues lo tenemos referiando en otros apartados pero si al menos remitir a un estudio del

artículo 65.2 de la Ley 58/2003 General Tributaria -LGT- y artículos

46.2.3.6 y

47.1.3 del Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación

-RGR-, donde encontramos todos los aspectos relacionados con el aplazamiento y fraccionamientos del pago de deudas y

encuentra al mismo tiempo el TEAC los argumentos para sus conclusiones. Pues bien, si además tenemos en

cuenta la unificación de criterio establecida por el propio

TEAC en su Resolución

05121/2023,

podemos concluir, "hilando" con lo que decíamos al inicio del presente comentario, el hecho

que la solicitud de aplazamiento o fraccionamiento sea inadmitida no tiene las mismas consecuencias que la calificación recibida sea de denegación, ni mucho menos, pues:

| INADMISIÓN | Implica que la solicitud de aplazamiento/fraccionamiento se tiene por no presentada a todos los efectos y consecuentemente si las deudas en el momento de la solicitud:- Se encontraran en periodo voluntario, vencido éste sin haber realizado el ingreso, se iniciará el periodo ejecutivo y se devengará el recargo del periodo ejecutivo que corresponda y, en su caso, los intereses de demora hasta la fecha de pago de la deuda.IMPORTANTE: El criterio unificado en la Resolución del TEAC 05121/2023 para establecer que, si se produce el pago de la deuda antes de recibir la notificación de la providencia de apremio, tendríamos dos posibles situaciones:

- Qué el pago de la deuda se produzca antes de la notificación de la resolución de inadmisión y una vez finalizado el plazo de pago voluntario inicial. En este caso, al entenderse tácitamente desistida en la solicitud presentada, por realizar el pago de la misma, la AEAT debe declarar el archivo de la solicitud, sin necesidad de dictar un acuerdo de inadmisión (si fuese el caso) y sin perjuicio de su derecho a liquidar los intereses de demora devengados desde el día siguiente a la fecha de vencimiento en período voluntario hasta la fecha de ingreso (artículo 51.3 RGR); ahora bien, no podrá liquidar el recargo ejecutivo del artículo 28 de la LGT.

- Qué el pago de la deuda se produzca después de la notificación de la resolución de inadmisión y una vez finalizado el plazo de pago voluntario inicial. En este caso, sería exigible el recargo ejecutivo regulado en el artículo 28.2 de la LGT, además de los intereses de demora que pudiesen corresponder.

- Se encontraran en periodo ejecutivo, respecto de las mismas continuará el procedimiento de apremio, reanudándose las actuaciones de enajenación de bienes que, en su caso, se hubiesen suspendido como consecuencia de la solicitud.

|

| DENEGACIÓN | Implica la obligación de ingresar la deuda en el plazo de ingreso voluntario (artículo 62.2 LGT); es decir:- Si la notificación de la denegación se realiza entre los días uno y 15 de cada mes, desde la fecha de recepción de la notificación hasta el día 20 del mes posterior o, si éste no fuera hábil, hasta el inmediato hábil siguiente.

- Si la notificación de la denegación se realiza entre los días 16 y último de cada mes, desde la fecha de recepción de la notificación hasta el día cinco del segundo mes posterior o, si éste no fuera hábil, hasta el inmediato hábil siguiente.

|

Comentarios

Denegación de la Solicitud de Aplazamiento o Fraccionamiento.

Inadmisión de la solicitud de aplazamiento/fraccionamiento de una deuda.

Jurisprudencia y Doctrina

Resolución

05121/2023 TEAC. El pago de la deuda previo a inadmisión de solicitud de aplazamiento no lleva recargo.Resolución

3322/2018 TEAC. Aplazamiento deudas derivadas de retenciones e ingresos a cuenta. Responsables

Legislación

Art. 62 Ley 58/2003 LGT. Plazos de pago.

Art. 65 Ley 58/2003 LGT. Aplazamientos y fraccionamientos de pago.

Art. 82 Ley 58/2003 LGT. Garantías para aplazamiento y fraccionamiento del pago de la deuda tributaria

Art. 46 Real Decreto 939/2005 RGR. Solicitudes de aplazamiento y fraccionamiento.

Art. 47 Real Decreto 939/2005 RGR. Inadmisión de solicitudes de aplazamiento y fraccionamiento.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.

El Tribunal Económico Administrativo Central -TEAC- se ha posicionando unificando criterio al respecto de la consideración como INADMITIDOS O DENEGADOS los aplazamientos solicitados por los contribuyentes del Impuesto sobre el Valor Añadido -IVA-, y lo hace en una segunda ocasión pues ya lo había hecho respecto de los aplazamientos y fraccionamientos de retenciones y pagos fraccionados en una Resolución anterior; es un posicionamiento que puede resultar de vital importancia para muchos contribuyentes que, ante dificultades de tesorería que impiden el pago de su obligaciones tributarias, se decide por solicitar el aplazamiento o fraccionamiento de las mismas. Es la Resolución del TEAC 02661/2019, de 23 de Septiembre de 2020 la que viene a concluir respecto del aplazamiento o fraccionamiento del IVA, lo que ya había establecido como criterio la Resolución 5935/2016 de fecha 23 de febrero de 2017 respecto de los aplazamientos y fraccionamientos de retenciones y que repetimos puede resultar vital para los contribuyentes pues:

El Tribunal Económico Administrativo Central -TEAC- se ha posicionando unificando criterio al respecto de la consideración como INADMITIDOS O DENEGADOS los aplazamientos solicitados por los contribuyentes del Impuesto sobre el Valor Añadido -IVA-, y lo hace en una segunda ocasión pues ya lo había hecho respecto de los aplazamientos y fraccionamientos de retenciones y pagos fraccionados en una Resolución anterior; es un posicionamiento que puede resultar de vital importancia para muchos contribuyentes que, ante dificultades de tesorería que impiden el pago de su obligaciones tributarias, se decide por solicitar el aplazamiento o fraccionamiento de las mismas. Es la Resolución del TEAC 02661/2019, de 23 de Septiembre de 2020 la que viene a concluir respecto del aplazamiento o fraccionamiento del IVA, lo que ya había establecido como criterio la Resolución 5935/2016 de fecha 23 de febrero de 2017 respecto de los aplazamientos y fraccionamientos de retenciones y que repetimos puede resultar vital para los contribuyentes pues:

No es objeto del presente comentario analizar las situaciones en las que el contribuyente puede o no solicitar el aplazamiento o fraccionamiento de sus obligaciones tributarias, pues lo tenemos referiando en otros apartados pero si al menos remitir a un estudio del artículo 65.2 de la Ley 58/2003 General Tributaria -LGT- y artículos 46.2.3.6 y 47.1.3 del Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación -RGR-, donde encontramos todos los aspectos relacionados con el aplazamiento y fraccionamientos del pago de deudas y encuentra al mismo tiempo el TEAC los argumentos para sus conclusiones. Pues bien, si además tenemos en cuenta la unificación de criterio establecida por el propio TEAC en su Resolución 05121/2023, podemos concluir, "hilando" con lo que decíamos al inicio del presente comentario, el hecho que la solicitud de aplazamiento o fraccionamiento sea inadmitida no tiene las mismas consecuencias que la calificación recibida sea de denegación, ni mucho menos, pues:

No es objeto del presente comentario analizar las situaciones en las que el contribuyente puede o no solicitar el aplazamiento o fraccionamiento de sus obligaciones tributarias, pues lo tenemos referiando en otros apartados pero si al menos remitir a un estudio del artículo 65.2 de la Ley 58/2003 General Tributaria -LGT- y artículos 46.2.3.6 y 47.1.3 del Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación -RGR-, donde encontramos todos los aspectos relacionados con el aplazamiento y fraccionamientos del pago de deudas y encuentra al mismo tiempo el TEAC los argumentos para sus conclusiones. Pues bien, si además tenemos en cuenta la unificación de criterio establecida por el propio TEAC en su Resolución 05121/2023, podemos concluir, "hilando" con lo que decíamos al inicio del presente comentario, el hecho que la solicitud de aplazamiento o fraccionamiento sea inadmitida no tiene las mismas consecuencias que la calificación recibida sea de denegación, ni mucho menos, pues: