Deterioro de existencias por expectativas de depreciación.

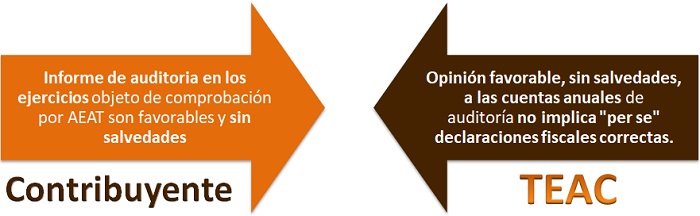

En la práctica diaria de las empresas surge muy a menudo la duda sobre la deducibilidad fiscal del deterioro de existencias basado en expectativas de depreciación por la excesiva permanencia de estas en los inventarios de las mismas. Para aclarar esta cuestión, nos apoyaremos en la Resolución 07366/2019 de 26 de Abril de 2022 del Tribunal Económico Administrativo Central -TEAC- que establece que la provisión por depreciación o pérdida por- deterioro de existencias

| La entidad (contribuyente) que dota las provisiones o pérdidas por deterioro de existencias utiliza un criterio de obsolescencia comercial considerando la procedencia de dotar una provisión, por distintos importes, en función de la antigüedad del bien en cuestión, en concreto si es inferior a doce meses; así imputa una provisión o pérdida por deterio por el valor íntegro contable de todas las piezas de recambio y accesorios cuando no se hubiera vendido ninguna unidad de las mismas en los doce meses anteriores. |

| Mientras el TEAC, en consonancia con el Tribunal Económico-Administrativo Regional (TEAR) de Galicia, sustenta sus argumentaciones en doctrina de la Audiencia Nacional sobre la improcedencia de determinar una provisión por depreciación de existencias únicamente en base a la antigüedad de las piezas no vendidas, ya que el solo hecho de que las piezas no se vendan durante un lapso de tiempo no es motivo suficiente para considerarlas depreciadas (incluso hasta el punto de llegar a reconocer que no valen nada). |

Comentarios

Ajustes extracontables realizados en activo circulante, por diferencia entre valor contabilizado y valor fiscal.Jurisprudencia y Doctrina

Resolución 07366/2019 del TEAC de 22 abril de 2022. No es fiscalmente deducible un deterioro de existencias basado en expectativas de depreciación.Siguiente: Resolución 07366/2019 del TEAC. Depreciación de existencias.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.