|

Cómo aplicar la reserva de nivelación (art. 105 LIS). Esta reserva está regulada en el artículo artículo 105 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, como un incentivo fiscal para la entidades de reducida dimensión. Al igual que la reserva de capitalización, permite no tributar por aquella parte del beneficio que se destine a la constitución de una reserva indisponible, pero a diferencia de aquella, en este caso no se trata de un incentivo permanente, sino de un diferimiento de la tributación. ¿Quién puede dotar esta reserva?Podrán aplicar este incentivo/reserva fiscal, las entidades cuyo importe neto de la cifra de negocios (INCN) habida en el período impositivo inmediato anterior sea inferior a 10 millones de euros (empresas de reducida dimensión, artículo 101 LIS) y que tributen al tipo general del impuesto (25%) o al tipo establecido para las empresas con un INCN inferior a un millón de euros (23%). No podrán utilizar esta opción, las entidades de nueva creación que realicen actividades económicas y apliquen durante el primer período impositivo en que la base imponible resulte positiva y en el siguiente el tipo del 15 por ciento. ¿Cuál es su objetivo?De acuerdo con la exposición de motivos de la Ley, se pretende “favorecer la competitividad y la estabilidad de la empresa española, permitiendo en la práctica reducir su tipo de gravamen hasta el 22,5 por ciento” y al 20,7 para las entidades con un INCN inferior a un millón de euros. En la práctica permitirá minorar la tributación de un determinado período impositivo respecto de las bases imponibles negativas que se vayan a generar en los 5 años siguientes, anticipando en el tiempo la aplicación de las futuras bases imponibles negativas. Si no se generasen bases imponibles negativas en ese período (5 años), permitiría diferir durante 5 años la tributación de la reserva constituida.

Requisitos para la dotación de la reserva.

En este sentido no se entenderá que se ha dispuesto de la referida reserva, cuando:

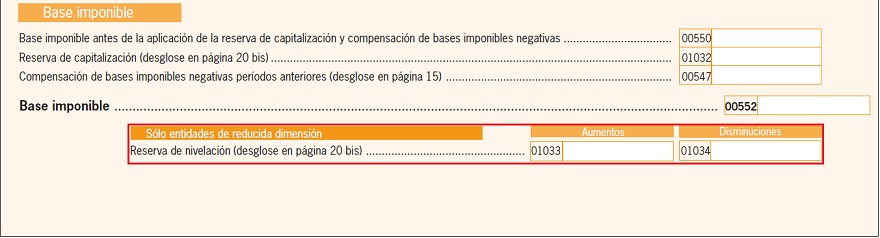

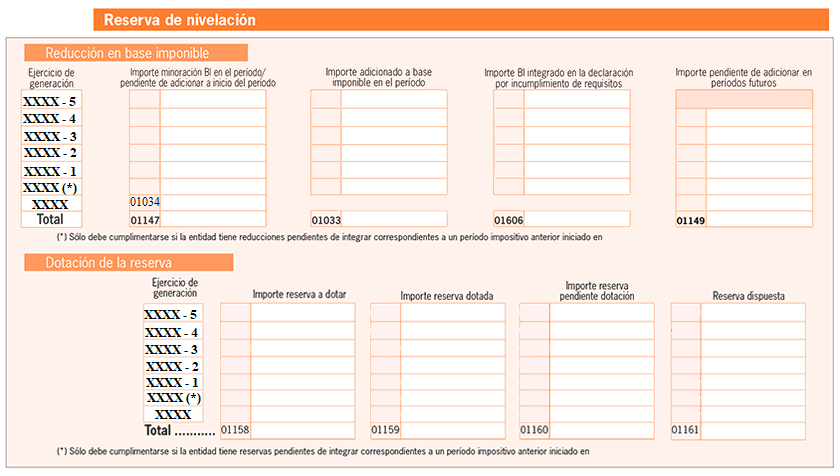

El incumplimiento de alguno de los requisitos establecidos motivará la integración en la cuota íntegra del período impositivo en que tenga lugar el incumplimiento, la cuota íntegra correspondiente a las cantidades que han sido objeto de minoración, incrementadas en un 5 por ciento, además de los intereses de demora. ¿Cómo se aplica?

¿Cuándo debe ser registrada esta reserva?Para contestar a esta cuestión nos apoyamos en la Consulta Vinculante V4127-15, de 22 de diciembre de 2015, de la Dirección General de Tributos, cuando establece que la reserva de nivelación deberá dotarse en el momento determinado por la norma mercantil para la aplicación del resultado del ejercicio, que conforme al artículo 273 del Real Decreto Legislativo 1/2010, que aprueba el Texto Refundido de la Ley de Sociedades de Capital, es decir, será cuando la junta general resuelva sobre la aplicación del resultado del ejercicio de acuerdo con el balance aprobado. En concreto, si el ejercicio económico de la entidad coincide con el año natural, a efectos de minorar la base imponible del periodo impositivo X1, cuando la junta general resuelva sobre la aplicación del resultado del ejercicio X1, es decir, ya en X2, deberá dotarse la reserva de nivelación, de ser posible. EjemploLa sociedad RCR dispone de la siguiente información: Caso 1

SoluciónEn el ejercicio 20X0, la sociedad RCR podrá disminuir su base imponible, si constituye una reserva indisponible de nivelación:

|

Las cookies permiten analizar su navegación en nuestro sitio para elaborar y mostrarte los contenidos más adecuados en cada momento.

Haz clic en "Aceptar todas las cookies" para seguir disfrutando de nuestro sitio web con todas las cookies, o haz clic en "Configuración de cookies" para gestionar tus preferencias.

Puede ampliar información y modificar sus preferencias acerca de esta privacidad aquí.

Usamos el menor número posible de cookies para que el sitio web funcione, pero estimamos conveniente utilizar otras. Haciendo click en "Aceptar todas las cookies" aceptas que guardemos otras cookies no estrictamente necesarias con el objetivo de mejorar tu navegación en el sitio. Así podríamos analizar el uso del sitio, de manera colectiva, para mostrarte los contenidos más actuales y relevantes. También es posible, que la publicidad que visualices sea lo más personalizada posible. Puedes hacer click en "Configuración de cookies" para obtener más información y elegir qué cookies quieres que guardemos. Para más información puedes ver nuestra política de privacidad.

Son cookies necesarias para el correcto funcionamiento de nuestro sitio web. Se usan para que tengas una mejor experiencia usando nuestros servicios. Puedes desactivar estas cookies cambiando la configuración de tu navegador. Información de las cookies

Son cookies colocadas por nuestros socios publicitarios. Intentan mostrarte publicidad acorde a tus intereses. Si desactiva estas cookies no tendrá menos publicidad, sino que será menos personalizada. Información de las cookies