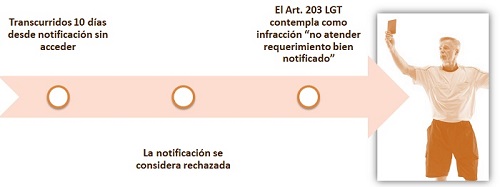

CONSIDERACIÓN COMO RECHAZADA NOTIFICACIÓN ELECTRÓNICA POR NO SER ATENDIDA

Tal y como se expresa el

Tribunal Económico Administrativo Central en su

Resolución 3869/2020 de 21 de Mayo de 2021,

no atender a los requerimientos de información de la Administración realizados mediante notificación electrónica implicará el

rechazo por parte del destinatario de la misma al no accederse al contenido en los términos previstos en la normativa reguladora de las notificaciones por medios electrónicos.

Tal y como se dicta en la resolución

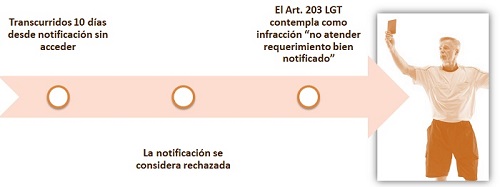

"(...) puede concurrir el elemento subjetivo necesario a efectos de imponer la sanción por la infracción tipificada en el artículo 203 de la Ley General Tributaria, de infracción por resistencia, obstrucción, excusa o negativa a las actuaciones de la Administración tributaria.El

artículo 203 de la Ley General Tributaria entiende realizadas las actuaciones tendentes a

dilatar, entorpecer o impedir las actuaciones de la

Administración tributaria el no atender algún requerimiento debidamente notificado.

Esta resolución trata de dirimir entre las posturas enfrentadas del

TEAR de Madrid y el

Departamento de Inspección Financiera y Tributaria de la AEAT a la hora de determinar si, habiéndose entendido rechazada la notificación de un requerimiento de información al no acceder a su contenido en la Dirección Electrónica Habilitada, puede concurrir el elemento subjetivo que sea necesario a efectos de imponer sanción, siendo hecho trascendente desde un punto de vista económico ya que las

sanciones oscilan entre 150 y 400.000 euros.

El TEAC entiende que la falta de acceso se entiende como rechazada la notificación, significando ello que la desatención del requerimiento por

falta de conocimiento real de su existencia no lleva aparejada la imposibilidad de sancionar, pudiendo concurrir el elemento subjetivo de la infracción cuando el no acceso constituye la conducta preparatoria de la desatención.La resolución expone lo siguiente:

"(...) la posición del TEAR haría en muchos casos de peor condición a quienes acceden al contenido de los actos puestos a su disposición en la dirección electrónica habilitada en el plazo establecido, teniéndose por notificados a todos los efectos legales, que a quienes no lo hacen. Los primeros, pese a no haber eludido la notificación, podrían ser sancionados si no contestaran al requerimiento de la Administración, en tanto que la ausencia de contestación nunca podría ser sancionada en los segundos pese a su conducta elusiva de la notificación. Si la finalidad del precepto es estimular a que los contribuyentes faciliten las actuaciones de la Administración tributaria, so pena de poder ser sancionados en caso contrario, el criterio del TEAR podría incitar más bien a la actitud contraria, al invitar a aquellos a un rechazo de las notificaciones que no lleva aparejado sanción alguna (...)."

El Tribunal Constitucional,

STC 84/2022 de 27 de junio de 2022, se ha pronunciado sobre aquellos casos en los que el interesado proporciona una dirección de correo electrónico para recibir en la misma las notificaciones y el órgano que transmite tal dirección a la Fabrica Nacional de Moneda y Timbre (prestador del servicio de notificaciones electrónicas) no transmite la misma; sino una errónea por confundir una letra "v" con una "u". Por lo tanto, el interesado no tiene oportunidad de conocer el contenido de tales notificaciones, porque no las recibe; la dirección no es la que él proporcionó.

En el caso en cuestión, la

no obtención de respuesta por parte del interesado, inició un procedimiento sancionador contra él, del cual no tuvo conocimiento hasta la apertura de la vía de apremio. El Tribunal Constitucional, en esta sentencia, dispone que

tales notificaciones son inválidas, pero no per se, sino porque el interesado ni siquiera tenía conocimiento de que se le había creado una dirección habilitada única de oficio.

En consonancia con lo anterior, el Tribunal Constitucional,

STC 147/2022, declaró la nulidad de las liquidaciones de IVA realizadas por la AEAT al realizarse estas en la dirección electrónica habilitada de una mercantil que no había tenido conocimiento de tal inclusión. Por esta razón, no pudo el contribuyente aportar la documentación requerida, al no ser conocedora del procedimiento de comprobación limitada que se había iniciado; la no certificación de la AEAT de que sus notificaciones habían sido recibidas por el contribuyente, llevó al Tribunal Constitucional a declarar la nulidad de las liquidaciones de IVA realizadas.

En definitiva, el Tribunal Constitucional concluye en que la Administración Tributaria, ante la infructuosidad de las notificaciones, debe desplegar una conducta que permita que el interesado tenga conocimiento fehaciente del procedimiento sancionador que se está sustanciando, por ejemplo, intentando notificar por otros medios; al no hacerlo, lesiona el derecho de defensa y a ser informado de la acusación.

Comentarios

Sanción por

no acceder a notificación electrónica de diligencia de embargo.

Jurisprudencia y Doctrina

Resolución TEAC

09455/2022. Sanción por no acceder a notificaciones electrónicas para el embargo de trabajadores.Resolución TEAC

03869/2020. Sanción por infracción del artículo 203 de la LGT.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.

El TEAC entiende que la falta de acceso se entiende como rechazada la notificación, significando ello que la desatención del requerimiento por falta de conocimiento real de su existencia no lleva aparejada la imposibilidad de sancionar, pudiendo concurrir el elemento subjetivo de la infracción cuando el no acceso constituye la conducta preparatoria de la desatención.La resolución expone lo siguiente:

El TEAC entiende que la falta de acceso se entiende como rechazada la notificación, significando ello que la desatención del requerimiento por falta de conocimiento real de su existencia no lleva aparejada la imposibilidad de sancionar, pudiendo concurrir el elemento subjetivo de la infracción cuando el no acceso constituye la conducta preparatoria de la desatención.La resolución expone lo siguiente: