AUTOLIQUIDACIÓN RECTIFICATIVA IRPF

Ahora bien, podrá comprobar que para modificar declaraciones presentadas hasta 2023, el sistema que deberá emplear será el anterior, debiendo marcar usted la casilla 107 para presentar declaración complementaria o la 127 para presentar solicitud de rectificación. Si la rectificación de autoliquidación que desea presentar es relativa a una declaración de la renta anterior a 2024, los pasos a seguir serán distintos.

Ahora bien, podrá comprobar que para modificar declaraciones presentadas hasta 2023, el sistema que deberá emplear será el anterior, debiendo marcar usted la casilla 107 para presentar declaración complementaria o la 127 para presentar solicitud de rectificación. Si la rectificación de autoliquidación que desea presentar es relativa a una declaración de la renta anterior a 2024, los pasos a seguir serán distintos.Como Regla General:

Para rectificar, completar o modificar autoliquidaciones presentadas de IRPF 2024, sean en su perjuicio o no, se debe presentar una autoliquidación rectificativa, utilizando el modelo de declaración de IRPF.- El acuerdo de la Administración no impedirá la posterior comprobación del objeto del procedimiento.

- Si el acuerdo diese lugar exclusivamente a una devolución derivada de la normativa del tributo y no procediese el abono de intereses de demora, se entenderá notificado dicho acuerdo por la recepción de la transferencia bancaria, sin necesidad de que la Administración tributaria efectúe una liquidación provisional.

¿Cuándo se podrá presentar la autoliquidación rectificativa?

Cuestión distinta es la solicitud de rectificación, como venía produciéndose hasta 2024 y que todavía pudiera tener que presentarse como en algún caso comentado, que se podrá presentar una vez se haya presentado la correspondiente autoliquidación y siempre que la Administración tributaria no haya practicado liquidación definitiva o provisional por el mismo motivo. Además, será importante que, de acuerdo al artículo 66 de la Ley 58/2003, no hayan transcurrido los cuatro años que supondrían la prescripción del derecho a solicitar devoluciones de ingresos indebidos. La contabilización de estos cuatro años dependerá del día de presentación de la declaración

Cuestión distinta es la solicitud de rectificación, como venía produciéndose hasta 2024 y que todavía pudiera tener que presentarse como en algún caso comentado, que se podrá presentar una vez se haya presentado la correspondiente autoliquidación y siempre que la Administración tributaria no haya practicado liquidación definitiva o provisional por el mismo motivo. Además, será importante que, de acuerdo al artículo 66 de la Ley 58/2003, no hayan transcurrido los cuatro años que supondrían la prescripción del derecho a solicitar devoluciones de ingresos indebidos. La contabilización de estos cuatro años dependerá del día de presentación de la declaración

- Si la declaración se presentó dentro del período reglamentario de presentación, los cuatro años se contabilizarán a partir del día siguiente a la finalización de este plazo.

- Por el contrario, si la declaración se presentó fuera de plazo, el período de prescripción comenzará a contar desde el mismo día de presentación de la declaración.

¿Cómo presentar la autoliquidación rectificativa?

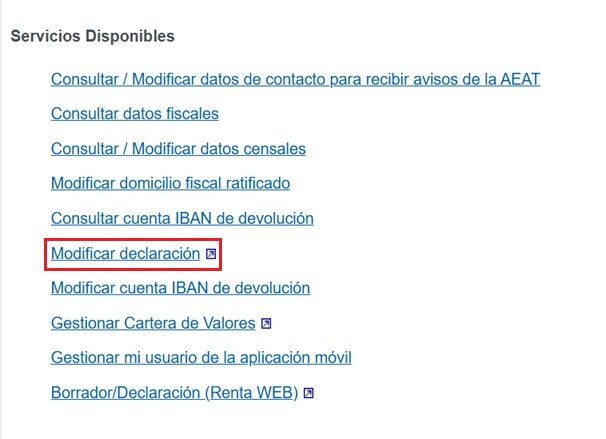

Seleccionada esta opción, accederemos a la ventana donde nos tendremos que identificar mediante la opción correspondiente. Una vez identificados accederemos a esta pantalla:

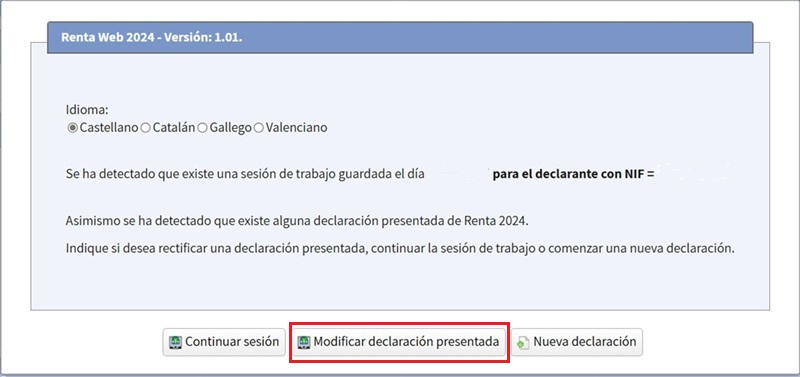

Seleccionada esta opción, accederemos a la ventana donde nos tendremos que identificar mediante la opción correspondiente. Una vez identificados accederemos a esta pantalla: donde seleccionaremos "Modificar declaración". Acto seguido tendremos la siguiente pantalla, seleccionando el botón de "Modificar declaración ya presentada":

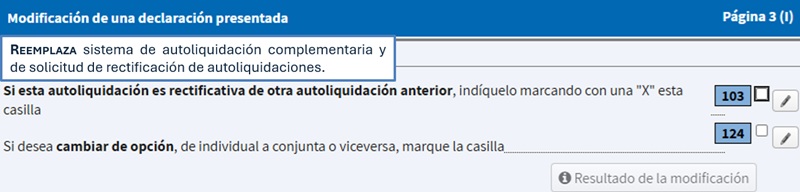

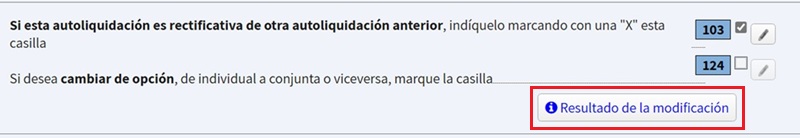

donde seleccionaremos "Modificar declaración". Acto seguido tendremos la siguiente pantalla, seleccionando el botón de "Modificar declaración ya presentada":  Ya hemos accedido a la declaración a modificar, por lo que iremos al apartado de la misma que corresponda e incluiremos o modificaremos los datos pertinentes. 2 º.- Realizado lo anterior, iremos a la página 3 (I), clicando en la casilla 103 (Autoliquidación rectificativa de otra anterior, con independencia del resultado sin esperar una resolución administrativa).

Ya hemos accedido a la declaración a modificar, por lo que iremos al apartado de la misma que corresponda e incluiremos o modificaremos los datos pertinentes. 2 º.- Realizado lo anterior, iremos a la página 3 (I), clicando en la casilla 103 (Autoliquidación rectificativa de otra anterior, con independencia del resultado sin esperar una resolución administrativa). En este punto, tendremos:

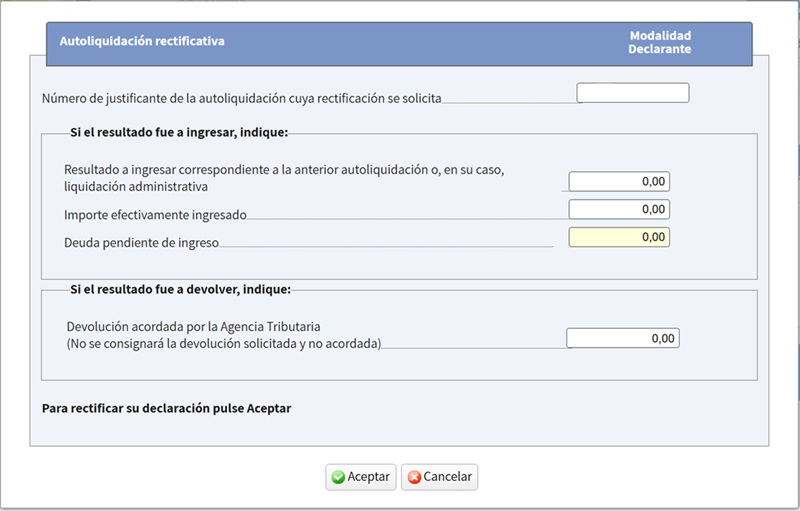

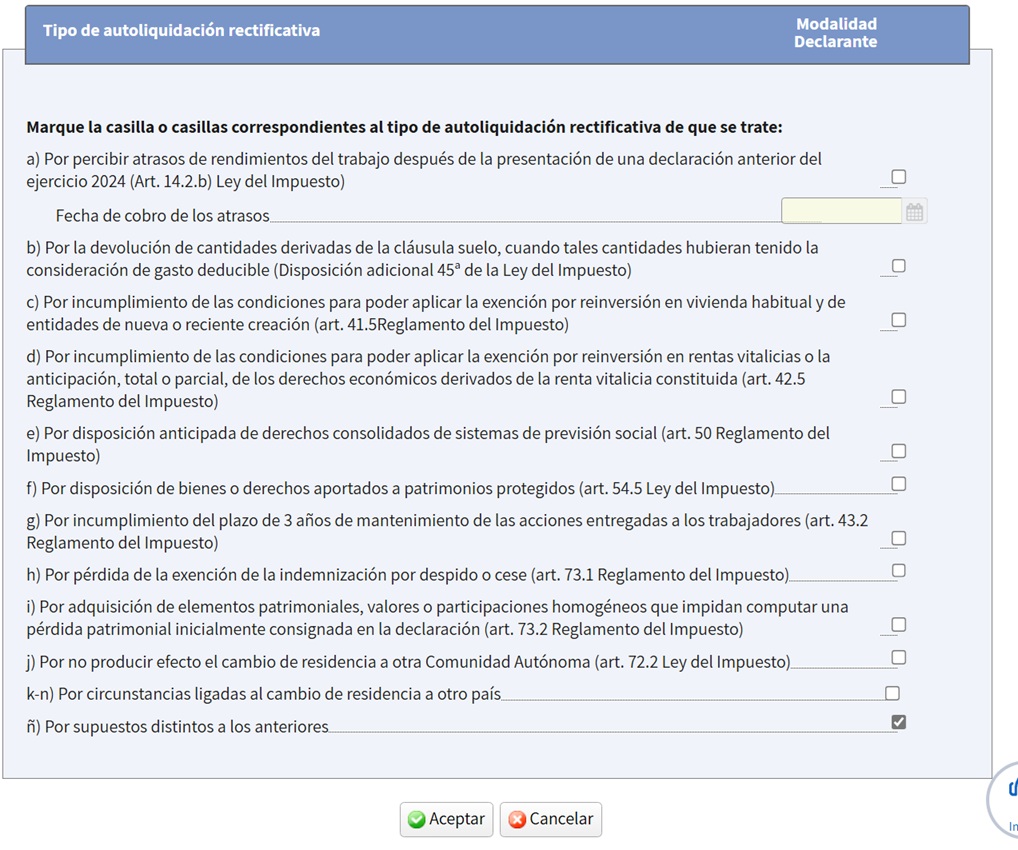

En este punto, tendremos:- Cuando de la autoliquidación rectificativa resulte un importe a ingresar, el contribuyente deberá seleccionar el motivo de presentación de la misma (casillas 108 a 121 o letras "a" hasta "ñ" en renta web) de la declaración. La pantalla para poder marcar estas casillas se abrirá una vez demos a "Aceptar" en la pantalla que se abre al marcar la casilla 103

- Pantalla que se abre al marcar la casilla 103, los datos vendrán rellenos por la aplicación:

- Pantalla que se abre al marcar la casilla 103, los datos vendrán rellenos por la aplicación:

- Pantalla que se abre al aceptar, y siempre y cuando resulte un importe a ingresar fruto de la rectificación:

- Cuando el motivo de la autoliquidación rectificativa sea uno distinto de los comprendidos en las casillas 108 a 121, deberá indicarse marcando la casilla 107 (letra "ñ" en renta web).Descripción detallada de los motivos de presentación de la autoliquidación rectificativa:

Cuando el resultado de la autoliquidación rectificativa sea un importe a ingresar superior o a devolver inferior al de la autoliquidación inicial, el contribuyente deberá indicar el motivo concreto de corrección señalando el que corresponda de entre alguno de los siguientes supuestos:

Cuando el resultado de la autoliquidación rectificativa sea un importe a ingresar superior o a devolver inferior al de la autoliquidación inicial, el contribuyente deberá indicar el motivo concreto de corrección señalando el que corresponda de entre alguno de los siguientes supuestos:- Percepción de atrasos de rendimientos del trabajo (casilla 108 o letra "a" en renta web): Procederá señalar este motivo de regularización cuando, por circunstancias justificadas no imputables al contribuyente, los rendimientos derivados del trabajo se perciban en períodos impositivos distintos a aquellos en que fueron exigibles. Dichas cantidades deberán imputarse a los períodos impositivos en que fueron exigibles, practicándose, en su caso, la correspondiente autoliquidación rectificativa correspondiente al ejercicio en cuestión. Esta autoliquidación rectificativa, que no comportará sanción ni intereses de demora ni recargo alguno, se presentará en el plazo que media entre la fecha en que se perciban los atrasos y el final del plazo inmediato siguiente de declaraciones por el IRPF.

- Devolución de cantidades derivadas de las cláusulas de limitación de tipos de interés de préstamos (cláusulas suelo) que hubieran tenido la consideración de gasto deducible en ejercicios anteriores (casilla 109 o letra "b" en renta web): No se integrará en la base imponible del IRPF la devolución, en efectivo o a través de otras medidas de compensación, de las cantidades previamente satisfechas a las entidades financieras en concepto de intereses por la aplicación de cláusulas de limitación de tipos de interés de préstamos (la denominada cláusula suelo), junto con sus correspondientes intereses indemnizatorios, derivadas tanto de acuerdos celebrados con las entidades financieras como del cumplimiento de sentencias o laudos arbitrales.Cuando tales cantidades objeto de devolución se hubieran incluido en declaración correspondiente al ejercicio corriente como gasto deducible, perderán tal consideración debiendo practicarse autoliquidación rectificativa correspondiente a este ejercicio, sin sanción, ni intereses de demora, ni recargo alguno en el plazo comprendido entre la fecha del acuerdo y la finalización del siguiente plazo de presentación de autoliquidación por el IRPF.Esta regularización afectará únicamente a los ejercicios respecto de los cuales no hubiera prescrito el decho de la Administración para determinar la deuda tributaria mediante la oportuna liquidación.No obstante, si se trata de cantidades derivadas de la aplicación de cláusulas suelo que hubieran sido satisfechas por el contribuyente en el ejercicio corriente y el acuerdo de devolución de las mismas con la entidad financiera, o como consecuencia de una sentencia judicial o un laudo arbitral se produce antes de finalizar el plazo de presentación de autoliquidación del IRPF de ese ejercicio (30 de junio), no se tendrán en cuenta como gasto deducible en dicho ejercicio.

- Cambios de residencia entre Comunidades Autónomas cuyo objeto principal consista en lograr una menor ributación efectiva (casilla 114 o letra "j" en renta web): En los supuestos en que el cambio de residencia a otra Comunidad Autónoma tenga por objeto lograr una menor tributación efectiva en el IRPF y, en virtud de lo previsto en el artículo 72.3 de la Ley del IRPF, se estime que no se ha producido dicho cambio a efectos fiscales, el contribuyente deberá presentar las autoliquidaciones rectificativas correspondientes al ejercicio en cuestión que correspondan. estas autoliquidaciones SÍ generarán intereses de demora que, en su caso, serán liquidados por la Administración.

- Disposición de derechos consolidados por mutualistas, partícipes o asegurados (casilla 115 o letra "e" en renta web): En los casos de disposición de derechos consolidados por mutualistas de mutualidades de previsión social, incluida la mutualidad de previsión social de deportistas profesionales, así como por los partícipes de los planes de pensiones regulados en la Directiva 2003/41/CE del Parlamento Europeo y del Consejo, de 3 de junio, el contribuyente deberá reponer las reducciones en la base imponible indebidamente practicadas, presentando autoliquidación rectificativa correspondiente al ejercicio en cuestión. Estas autoliquidaciones generarán intereses de demora que, en su caso, serán liquidados por la Administración.

- Disposición de bienes o derechos aportados al patrimonio protegido de personas con discapacidad (casilla 116 o letra "f" en renta web): La disposición de cualquier bien o derecho aportado al patrimonio protegido de personas con discapacidad efectuada en el período impositivo en que se realizó la aportación o en los cuatro siguientes tiene las siguientes consecuencias fiscales:

- En el aportante contribuyente del IRPF: El aportante deberá reponer las reducciones en la base imponible indebidamente practicadas mediante la presentación de la correspondiente autoliquidación rectificativa correspondiente al ejercicio en cuestión, generándose intereses de demora que, en su caso, serán liquidados por la Administración.

- En el titular del patrimonio protegido que recibió la aportación: El titular del patrimonio protegido que recibió la aportación deberá integrar en su base imponible la parte de la aportación recibida que hubiera dejado de integrar en el período impositivo en que recibió la aportación como consecuencia de la aplicación de la exención recogida en la letra w) del artículo 7 de la Ley del IRPF, mediante la presentación de la correspondiente autoliquidación rectificativa correspondiente al ejercicio en cuestión, generándose intereses de demora que, en su caso, serán liquidados por la Administración.

- Pérdida total o parcial del derecho a la exención por reinversión en vivienda habitual y en entidades de nueva o reciente creación (casilla 117 letra "a" en renta web): Deberá presentarse autoliquidación rectificativa correspondiente al ejercicio en cuestión cuando, con posterioridad a la aplicación de la exención por reinversión de la ganancia patrimonial derivada de la transmisión de la vivienda habitual o de acciones o participaciones en entidades de nueva o reciente creación, se hubiera perdido, total o parcialmente, el derecho a dichas exenciones.La pérdida del derecho a la citada exención puede producirse como consecuencia de no haberse efectuado la reinversión dentro del plazo legalmente establecido o haberse incumplido cualquier otra de las condiciones que determinan el derecho al mencionado beneficio fiscal. En este supuesto los intereses de demora se liquidan por los órganos de gestión tributaria.

- Pérdida del derecho a la exención por reinversión en rentas vitalicias (casilla 118 o letra "d" en renta web): El incumplimiento de cualquiera de las condiciones establecidas para la aplicación de la exención por reinversión en rentas vitalicias, o la anticipación, total o parcial, de los derechos económicos derivados de la renta vitalicia constituida, determinará el sometimiento a gravamen de la ganancia patrimonial correspondiente. Esta autoliquidación generará intereses de demora que, en su caso, serán liquidados por la Administración.

- Pérdida de la exención de determinadas retribuciones en especie (casilla 119 o letra "g" en renta web): Deberá presentarse autoliquidación rectificativa cuando, con posterioridad a la aplicación de la exención, se hubiera perdido por parte de los trabajadores en activo de las sociedades, el derecho a no considerar como retribución en especie la percepción de acciones o participaciones de la sociedad para la que trabajan, o bien de otra sociedad del grupo, en los términos y condiciones establecidos en el artículo 43 del Reglamento del IRPF.La pérdida de la exención prevista en el artículo 42.3.f) de la Ley del IRPF podrá producirse como consecuencia de haberse incumplido el plazo de mantenimiento de dichas acciones o participaciones o cualquier otro de los requisitos previstos en el citado artículo.Esta autoliquidación generará intereses de demora que, en su caso, serán liquidados por la Administración.

- Pérdida de la exención de la indemnización percibida por despido o cese (casilla 120 o letra "h" en renta web): Cuando, con posterioridad a la aplicación de la exención de la indemnización por despido o cese del trabajador, se produzca la pérdida del derecho a la misma, deberá presentarse la correspondiente autoliquidación rectificativa.La pérdida del derecho a la exención se producirá en el supuesto que, dentro de los tres años siguientes al despido o cese del trabajador, este vuelva a prestar servicios a la misma empresa o a otra empresa vinculada a aquella.Esta autoliquidación generará intereses de demora que, en su caso, serán liquidados por la Administración.

- Recompra de elementos patrimoniales que hayan originado pérdidas computadas en la declaración (casilla 121 o letra "i" en renta web): En los supuestos previstos en el artículo 33.5, letras e) y g) de la Ley del IRPF, cuando el contribuyente realice la adquisición de los elementos patrimoniales o de los valores o participaciones homogéneos no admitidos a negociación en alguno de los mercados secundarios oficiales de valores definidos en la Directiva 2014/65/UE del Parlamento Europeo y del Consejo, de 15 de mayo de 2014, con posterioridad a la finalización del plazo reglamentario de declaración del período impositivo en el que computó la pérdida patrimonial derivada de la transmisión, deberá regularizar su situación tributaria.Esta autoliquidación generará intereses de demora que, en su caso, serán liquidados por la Administración.

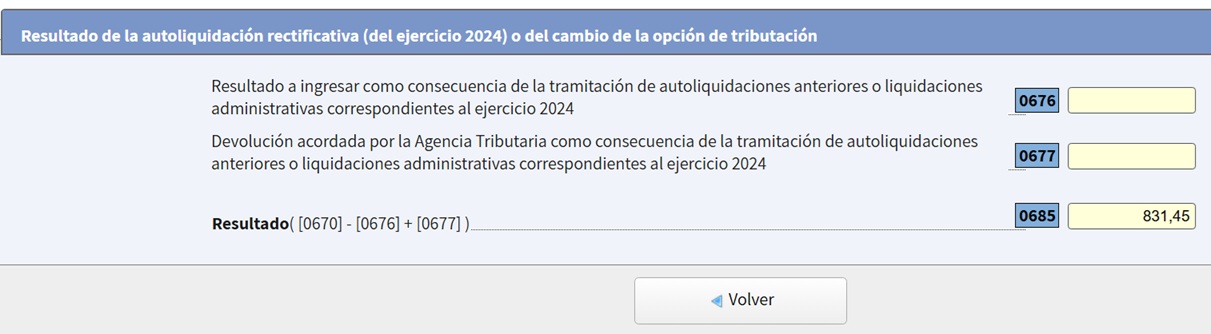

- Una vez realizado lo anterior, se activará el botón "Resultado de la liquidación", el cúal nos dará el importe de la liquidación:

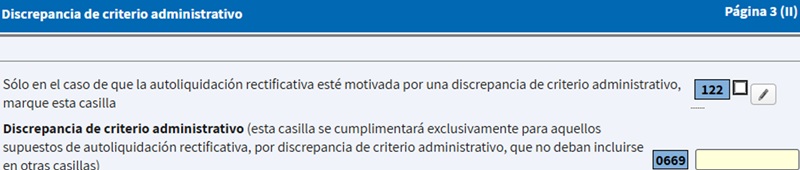

La casilla 669 tiene carácter excepcional, solo cuando, no existiendo vulneración de una norma de rango superior exista una discrepancia de criterio administrativo en su interpretación y su ajuste no pueda realizarse a través resto de casillas del modelo (recalificación de ingresos, subvenciones exentas que luego no lo son, gastos no deducibles según AEAT, etc.). El importe de este ajuste se tendrá en cuenta en el cálculo del resultado de la declaración (casilla 670).

La casilla 669 tiene carácter excepcional, solo cuando, no existiendo vulneración de una norma de rango superior exista una discrepancia de criterio administrativo en su interpretación y su ajuste no pueda realizarse a través resto de casillas del modelo (recalificación de ingresos, subvenciones exentas que luego no lo son, gastos no deducibles según AEAT, etc.). El importe de este ajuste se tendrá en cuenta en el cálculo del resultado de la declaración (casilla 670).Recuerde que:

El ingreso de autoliquidaciones rectificativas NO puede fraccionarse en dos plazos. Por otra parte, las autoliquidaciones rectificativas no permitirán la presentación de documentación adjunta.Consecuencias derivadas de la presentación de una autoliquidación rectificativa.

Inicialmente hemos de reseñar que, con carácter general, la presentación de una autoliquidación rectificativa subsanará el error cometido. Ahora bien, habríamos de distinguir:- De la rectificación resulta un importe a ingresar superior al de la autoliquidación anterior o una cantidad a devolver inferior a la anteriormente autoliquidada. En estos caso se aplicará el régimen establecido para las autoliquidaciones complementarias en el artículo 122.2 de la LGT y 119 del RGAT.Hablamos, a modo de ejemplo, situaciones o circunstancias sobrevenidas que motivan la pérdida del derecho a una exención, deducción o incentivo fiscal que fue aplicado en una declaración anterior, o simplemente, responderá a la corrección de errores u omisiones comentidos en declaraciones ya presentadas que motivaron un ingreso inferior al que legalmente hubiera correspondido o el reembolso de una cantidad superior a la correspondiente.Como hemos comentado en párrafos anteriores, se habrá de indicar un motivo de entre los contemplados en las casillas 108 a 121, o en su caso 122 (discrepancia con el criterio administrativo), que motivan la presentación.

- De la autoliquidación rectificativa resulta una cantidad a devolver. En estos casos se inicia el procedimiento de devolución previsto en los artículos 124 a 127 de la LGT; es decir, la Administración dispondrá de 6 meses para realizar la devolución desde la finalización del plazo voluntario para la presentación de la autoliquidación (30 de junio, normalmente) o desde la presentación de la autoliquidación rectificativa si este hubiera finalizado.Reseñar que si la autoliquidación previa presentada tenía como resultado una devolución y esta no se hubiera efectuado en el momento de presentar la autoliquidación rectificativa, con la presentación de esta, queda finalizado el procedimiento inicial (autoliquidación previa).

- De la rectificación resulta una disminución del importe a ingresar de la autoliquidación previa y no procede una cantidad a devolver. En estas situaciones:

- Se mantiene la obligación de pagar hasta el limite del importe a ingresar consecuencia de la autoliquidacion rectificativa presentada.

- Si la deuda resultante de la autoliquidacion previa estuviera aplazada o fraccionada, con la presentación de la autoliquidación rectificativa se entendera solicitada la modificación en las condiciones del aplazamiento o fraccionamiento (artículo 52.3 Real Decreto 939/2005).

- Si el ingreso procedente de la autoliquidacion previa estuviera domiciliado y la autoliquidacion (con resultado tambien a ingresar) se presentara dentro del plazo de domiciliacion, el nuevo importe resultante de la autoliquidacion rectificativa podrá ser domiciliado.

Legislación

Art. 67.bis RD 439/2007 RIRPF. Rectificación de autoliquidacionesArt. 120 Ley 58/2003 LGT. Autoliquidaciones.Art. 126 RD 1065/2007 RGPII. Iniciación del procedimiento de rectificación de autoliquidaciones. Art. 128 RD 1065/2007 RGPII. Terminación del procedimiento de rectificación de autoliquidaciones.Jurisprudencia y Doctrina

Consulta Vinculante V2468-21. Solicitud de rectificación de la autoliquidicación. Consulta Vinculante V0700-18 DGT. Declaración de pago recibido por FOGASA por insolvencia de empresa.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Guía de liquidación de las ganancias y pérdidas patrimoniales generadas. IRPF.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.