Rendimientos del trabajo: reducción por movilidad geográfica

La reducción de 2.000 euros por la mera obtención de rendimientos del trabajo que los contribuyentes pueden aplicar en su declaración de la renta, de acuerdo con el artículo 19.2.f) de la LIRPF, puede incrementarse en 2.000 euros adicionales cuando un contribuyente desempleado acepte un nuevo puesto de trabajo que implique el traslado de su residencia habitual a un municipio/ciudad distinto al que residía con anterioridad, consecuencia del desempeño de este nuevo puesto de trabajo y siempre que se cumplan los requisitos establecidos a tal fin. El señalado precepto se expresa en los siguientes términos:

La reducción de 2.000 euros por la mera obtención de rendimientos del trabajo que los contribuyentes pueden aplicar en su declaración de la renta, de acuerdo con el artículo 19.2.f) de la LIRPF, puede incrementarse en 2.000 euros adicionales cuando un contribuyente desempleado acepte un nuevo puesto de trabajo que implique el traslado de su residencia habitual a un municipio/ciudad distinto al que residía con anterioridad, consecuencia del desempeño de este nuevo puesto de trabajo y siempre que se cumplan los requisitos establecidos a tal fin. El señalado precepto se expresa en los siguientes términos:Requisitos para su aplicación y acreditación de los mismos

De la lectura del artículo anterior, así como del artículo 11 del Reglamento del IRPF,

- Que se trate de desempleados inscritos en la oficina de empleo. Rresulta importante guardar los certificados del SEPE durante al menos los 4 años que la AEAT puede revisar nuestra declaración de la renta (artículo 66 LGT).

- Que acepten un puesto de trabajo situado en un municipio distinto al de su residencia habitual.

- Que el nuevo puesto de trabajo exija el traslado de su residencia habitual a un nuevo municipio.

Acreditación de los mismos

Conservados los certificados del SEPE (acreditando que éramos desempleados inscritos en una oficina de empleo), debemos centrar nuestros esfuerzos en demostrar que realmente hemos residido en ese municipio distinto al de la vivienda habitual. La Dirección General de Tributos, en Consulta Vinculante V2151-22, recuerda que:- Contrato de alquiler o compraventa de inmueble.

- Consumo de suministros (electricidad, gas, agua...)

- Ser el domicilio de recepción de correspondencia (bancaria, suministros...)

- Certificado del presidente de la comunidad o administrador de fincas indicando que ese domicilio constituye tu residencia habitual.

- Escritura notarial en la que (por ejemplo vecinos) declaran que ese domicilio constituye nuestra residencia habitual.

- Relación con las administraciones (por ejemplo cuál es nuestro centro de salud...)

Recuerde que, en caso de haber aplicado esta reducción, la AEAT podrá iniciar comprobaciones tributarias durante los 4 años siguientes de finalizar el plazo para presentar la declaración de la renta (artículo 66 LGT); por lo que es trascendental conservar la documentación anterior.

Recuerde que, en caso de haber aplicado esta reducción, la AEAT podrá iniciar comprobaciones tributarias durante los 4 años siguientes de finalizar el plazo para presentar la declaración de la renta (artículo 66 LGT); por lo que es trascendental conservar la documentación anterior.¿Existe un tiempo mínimo de residencia o desempeño del trabajo para aplicar la reducción?

Es importante tener en cuenta que, de la regulación de esta reducción (tanto en la Ley como en el Reglamento del Impuesto), no se prevé ningún requisito de carácter temporal vinculado al tiempo en que se desarrolla el trabajo aceptado (ya sea indefinido o temporal por cubrir una baja), ni tampoco sobre el tiempo en el que se reside en municipio distinto al habitual; como así lo dispone la Dirección General de Tributos en Consulta V1244-21. Por lo tanto, de cumplirse con los requisitos enunciados, podremos aplicar la reducción de 2.000€ más en concepto de movilidad geográfica; tanto en el año que se produce el cambio de residencia para el desempeño del trabajo, como en el siguiente, con independencia del cumplimiento o no de los presupuestos temporales anteriores.

Por lo tanto, de cumplirse con los requisitos enunciados, podremos aplicar la reducción de 2.000€ más en concepto de movilidad geográfica; tanto en el año que se produce el cambio de residencia para el desempeño del trabajo, como en el siguiente, con independencia del cumplimiento o no de los presupuestos temporales anteriores.¿Puedo aplicar esta reducción si estoy teletrabajando?

Tributación conjunta: ¿puedo aplicar esta reducción?

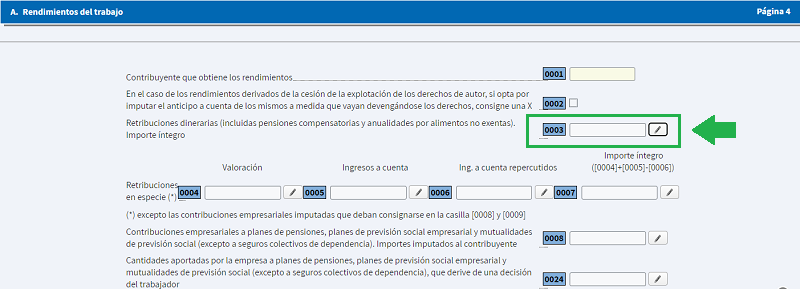

¿Cómo aplico la reducción en el modelo 100?

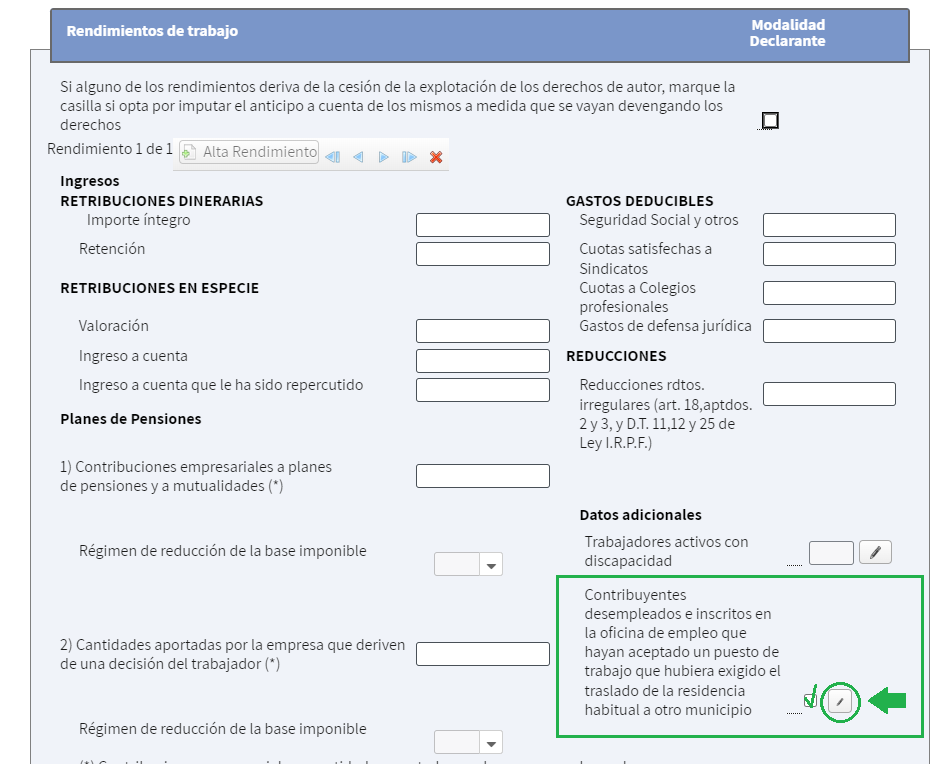

A la hora de hacer la Declaración de la Renta, en la página 4 (relativa a los Rendimientos del Trabajo), debemos seguir los siguientes pasos:Seleccionamos la "Casilla 3" y, una vez abierto el desplegable marcamos la casilla y accedemos a la siguiente pantalla:.

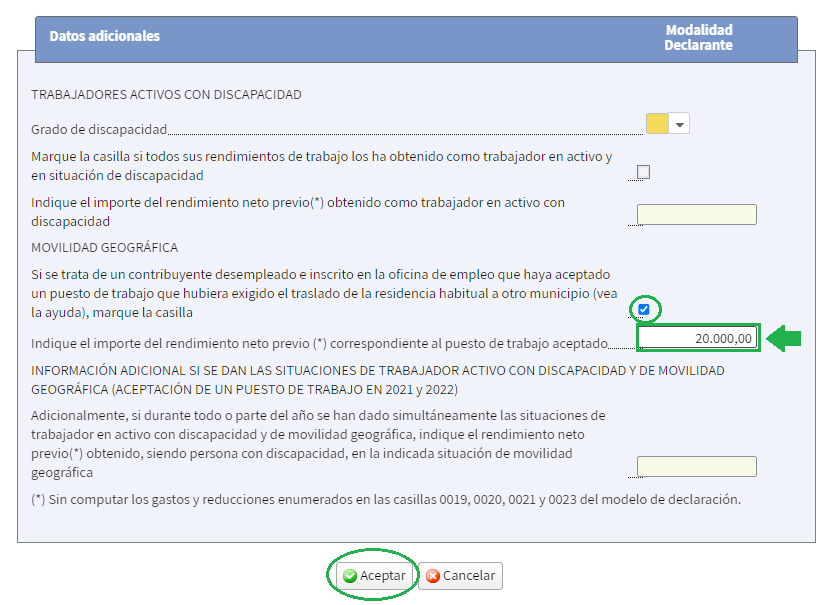

Marcamos la opción de "Movilidad geográfica" e indicamos el rendimiento neto previo que corresponda al puesto de trabajo aceptado y que implica el traslado de la residencia habitual

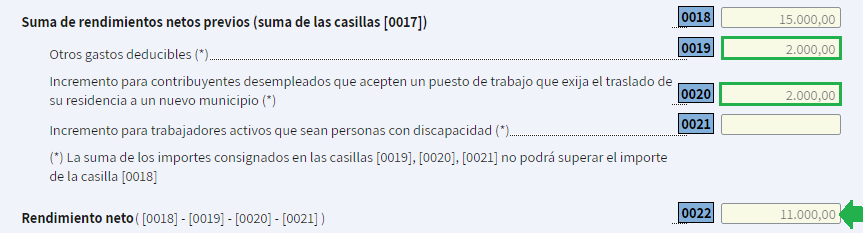

De esta forma, veremos aplicada la reducción de 2.000€ del artículo 19.2 de "Otros gastos deducibles" incrementada en 2.000€ más por la movilidad geográfica ocasionada por el puesto de trabajo aceptado y del que proceden los rendimientos.

Comentarios

Esquema para la determinación de rendimientos del trabajo.Reducciones por obtención de rendimientos del trabajo.Gastos deducibles en la determinación del rendimiento neto del trabajo.Rendimientos del trabajo: reducción por discapacidad.Reducción de 2.000 euros por obtención de rendimientos del trabajo.Casos Prácticos

Caso práctico: aplicación de gastos deducibles sobre rendimientos del trabajo.Legislación

Art. 19 Ley 35/2006 IRPF. Rendimiento neto del trabajo.Art. 11 RD 439/2007 IRPF. Otros gastos deducibles.Art. 66 Ley 58/2003 LGT. Plazos de prescripción.Art. 106 Ley 58/2003 LGT. Normas sobre medios y valoración de la prueba.Jurisprudencia y Doctrina

Consulta vinculante V0213-25. Aplicación de movilidad geográfica en traslado domicilio por aprobación oposición.Consulta vinculante V2151-22. En teletrabajo, no puede aplicarse la reducción por movilidad geográfica.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.