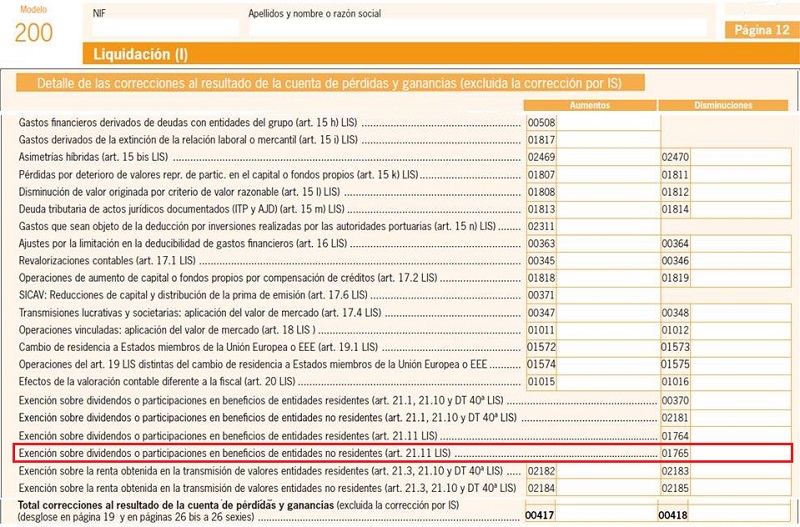

200 CASILLA 1765. MODELO 200. Exención sobre dividendos de entidades NO residentes

En esta casilla reflejaremos los dividendos o participaciones en beneficios recibidos durante el ejercicio de entidades NO residentes en territorio nacional, y que minorarán nuestro resultado contable de cara al impuesto de sociedades. Ahora bien, dichos dividendos o participaciones en beneficios deberán cumplir los requisitos recogidos en el artículo 21, puntos 1 y 11, que resumimos a continuación:- Estarán exentos los dividendos o participaciones en beneficios de entidades, cuando se tenga en la entidad pagadora de los mismos, un porcentaje de participación, directa o indirecta de al menos un 5%, habiendo mantenido dicha participación de manera ininterrumpida durante el año anterior al día en que sea exigible el beneficio que se distribuya, debiendo ser además que la entidad participada ha debido estar sujeta y no exenta por un impuesto extranjero de naturaleza idéntica o análoga al IS español a un tipo nominal de, al menos, el 10 por ciento

- Se minorará el 100% de los dividendos percibidos siempre y cuando:

- Los dividendos o participaciones en beneficios sean percibidos por una entidad cuyo importe neto de la cifra de negocios habida en el período impositivo inmediato anterior sea inferior a 40 millones de euros, además esta entidad deberá cumplir lo siguiente:

- No tener la consideración de entidad patrimonial en los términos establecidos en el apartado 2 del artículo 5 de la LIS.

- No formar parte, con carácter previo a la constitución, de un grupo de sociedades en el sentido del artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas.

- No tener, con carácter previo a la constitución, un porcentaje de participación, directa o indirecta, en el capital o en los fondos propios de otra entidad igual o superior al 5 por ciento.

- Los dividendos o participaciones en beneficios procedan de una entidad constituida con posterioridad al 1 de enero de 2021 en la que se ostente, de forma directa y desde su constitución, la totalidad del capital o los fondos propios.

- Los dividendos o participaciones en beneficios se perciban en los períodos impositivos que concluyan en los 3 años inmediatos y sucesivos al año de constitución de la entidad que los distribuya.

- Los dividendos o participaciones en beneficios sean percibidos por una entidad cuyo importe neto de la cifra de negocios habida en el período impositivo inmediato anterior sea inferior a 40 millones de euros, además esta entidad deberá cumplir lo siguiente:

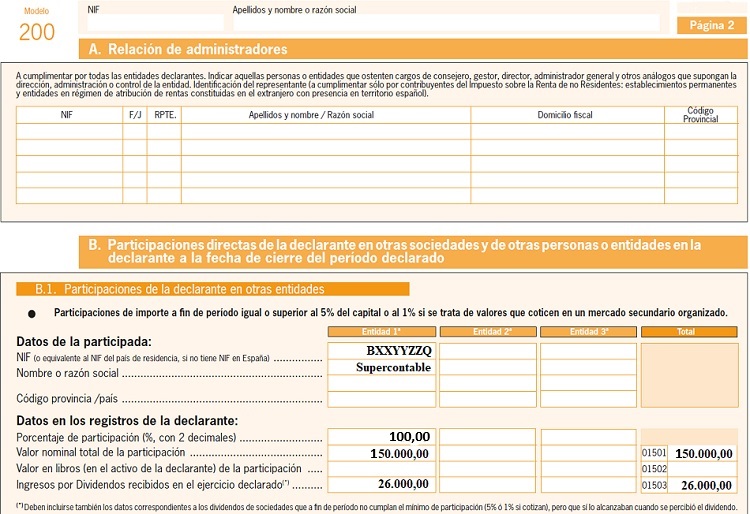

Ejemplo

- Tiene la actividad de fabricación de estructuras metálicas.

- Tuvo en el ejercicio anterior al de reparto de dividendos un INCN de 7MM. de euros.

- No forma parte de ningún grupo mercantil, ni tiene más participaciones de otras entidades.

Solución

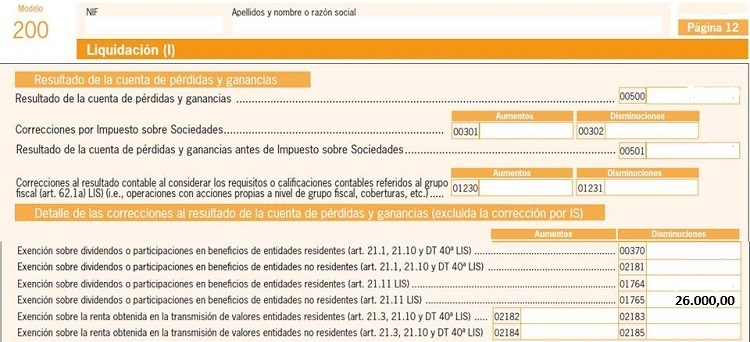

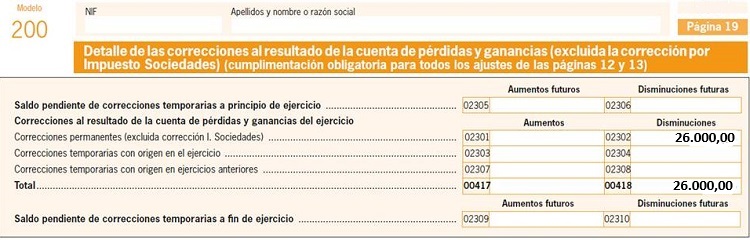

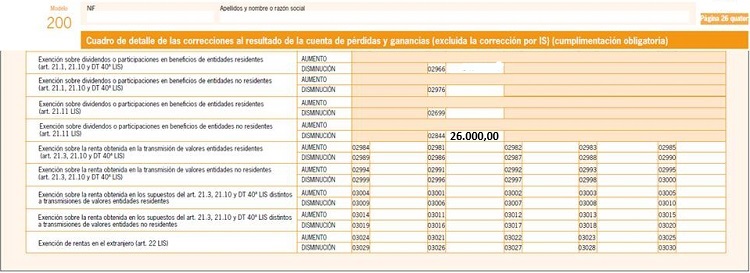

La entidad JPSA y Supercontable cumplen todos los requisitos recogidos en el artículo 21, puntos 1 y 11. Por tanto, la totalidad de los 26.000 euros recibidos estarán exentos de tributación, lo que deberemos reflejar en la casilla 1764 del modelo 200. Puede visionar el reflejo de este caso en el modelo 200 del IS:

* Página 12:

* Página 19:

* Página 26 quater:

Legislación

Artículo 21 Ley 27/2014. Exención sobre dividendosEn Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Casilla 400 modelo 200. Cooperativas: Fondo de reserva obligatorio.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Ley 23/2006 de la Propiedad intelectual.