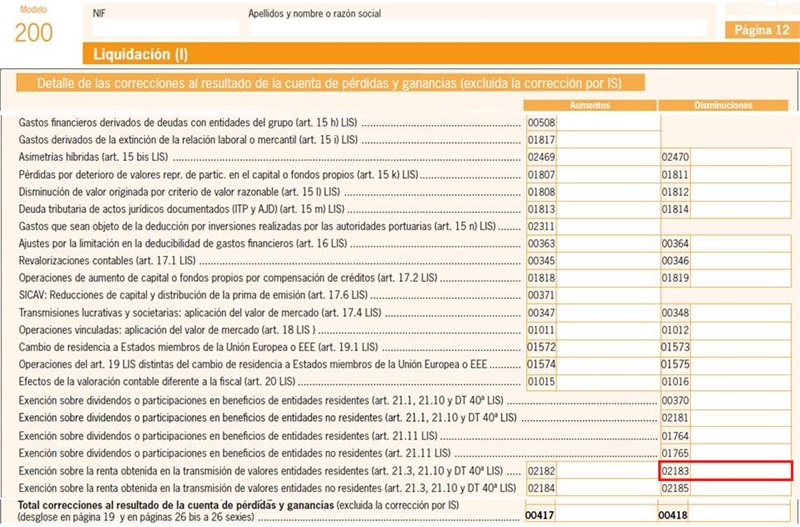

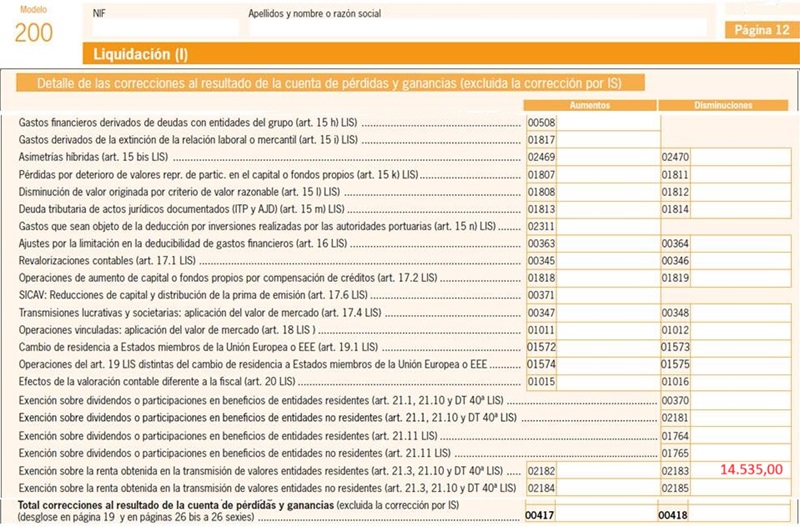

200 CASILLA 2183. MODELO 200. Exención sobre rentas derivadas de transmisión de participaciones (Disminución).

En esta casilla reflejaremos el importe de las rentas positivas generadas en la transmisión de participaciones en el capital de entidades y que disminuirán el resultado contable, ya que según las características de la operación de transmisión, no deberán incluirse en la base imponible del impuesto. Ahora bien, para que debamos consignar dicha renta positiva en esta casilla, generando así una disminución de la base imponible del impuesto, se deberán cumplir los requisitos recogidos en el artículo 21, punto 3 para entidades residentes, esto es:- Que el porcentaje de participación, directa o indirecta de la entidad transmisora, en el capital o en los fondos propios de la entidad participada haya sido igual o superior al 5%.

- La participación correspondiente se deberá haber poseído de manera ininterrumpida durante el año anterior al día de la transmisión.

Ejemplo

- El importe de la participación (50.000 €) suponía un porcentaje del 5,6% sobre el capital total de esta.

- El importe de la anterior participación suponía el 4,8% del capital de Supercontable.

Solución

En el momento de la venta, JPSA debió contabilizar lo siguiente: - Caso b): Al no cumplirse el porcentaje de participación, la renta positiva generada en la transmisión deberá integrarse en la BI del impuesto, por lo que no se requerirá de ajuste alguno.

- Caso b): Al no cumplirse el porcentaje de participación, la renta positiva generada en la transmisión deberá integrarse en la BI del impuesto, por lo que no se requerirá de ajuste alguno.200Instrucciones

Legislación

Artículo 21 Ley 27/2014. Exención sobre dividendos y rentas derivadas de la transmisión de valoresJurisprudencia y Doctrina

Consulta vinculante V2433-23. Requisitos exención por transmisión de participaciones (titularidad del 5%).Registro Contable

Contabilización y valoración de participaciones en el capital de entidades (venta con ganancia).Siguiente: Abono de deducciones por actividades de I + D + i por insuficiencia de cuota.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.