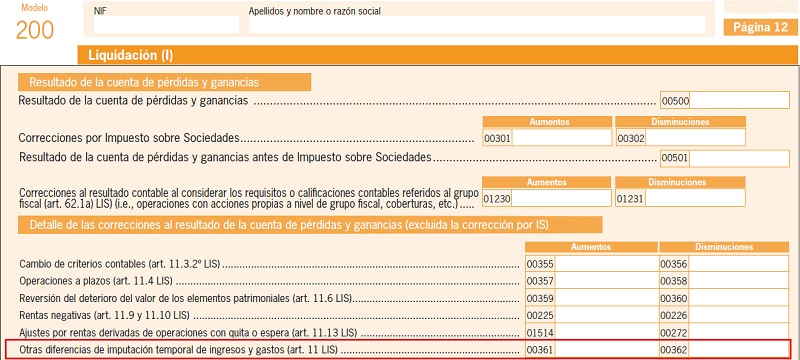

200 CASILLA 361. MODELO 200. OTRAS DIFERENCIAS DE IMPUTACIÓN TEMPORAL.

Consignaremos en esta casilla, como aumento del resultado contable, las diferencias de imputación temporal que no tengan cabida en otras casillas específicas para ellas como son:- Cambio de criterios contables.

- Operaciones a plazos.

- Reversión del deterioro del valor de los elementos patrimoniales (art. 11.6).

- Rentas negativas (art. 11.9 y 11.10 LIS).

- Ajustes por rentas derivadas de operaciones con quita o espera

- Si un gasto se ha contabilizado en la cuenta de pérdidas y ganancias en un período impositivo anterior a aquel en el que proceda su imputación temporal.

- Si un ingreso se ha imputado contablemente en una cuenta de reservas en un período impositivo anterior a aquel en el que proceda su imputación temporal, siempre que de ello no se derive una tributación inferior a la que hubiera correspondido por aplicación de las normas generales de imputación temporal.

- Cuando un ingreso que se haya imputado contablemente en la cuenta de pérdidas y ganancias o en una cuenta de reservas en un ejercicio posterior a aquel en que proceda su imputación temporal, se aplique en el período impositivo de su devengo fiscal (que será anterior al de su contabilización), siempre que de ello no se derive una tributación inferior a la que hubiera correspondido por aplicación de las normas generales de imputación temporal.

- Ajustes generados por la no integración en la base imponible de la reversión de gastos que no hayan sido fiscalmente deducibles, según establece el artículo 11.5 de la LIS, o cuando se eliminen provisiones por no aplicarse su finalidad según lo dispuesto en el artículo 11.7 de la LIS, o cuando la entidad sea beneficiaria o tenga reconocido el derecho de rescate de contratos de seguro de vida en los que, además, asuma el riesgo de inversión, en los términos establecidos por el artículo 11.8 de la LIS.

Ejemplo

Solución

En las siguientes tablas tendremos que hallar las bases imponibles de los dos ejercicios con la contabilización de dicho gasto de forma correcta (año 20X0) y con la realizada (año 20X1): Caso en el que la factura se hubiese contabilizado en 20X0:| Concepto | 20X0 | 20X1 |

| Resultado Contable | 30.000 | 50.000 |

| Ajustes extracontables | - 20.000 | - 30.000 |

| Gasto de 20X0 | - 5.000 | --- |

| Deducciones pendientes de aplicar | - 5.000 | Expirado plazo |

| BI del ejercicio | 0 | 20.000 |

| Suma BIs de 20X0 y 20X1: | 20.000 | |

| Concepto | 20X0 | 20X1 |

| Resultado Contable | 30.000 | 50.000 |

| Ajustes extracontables | - 20.000 | - 30.000 |

| Gasto de 20X0 | --- | - 5.000 |

| Deducciones pendientes de aplicar | - 10.000 | --- |

| BI del ejercicio | 0 | 15.000 |

| Suma BIs de 20X0 y 20X1: | 15.000 | |

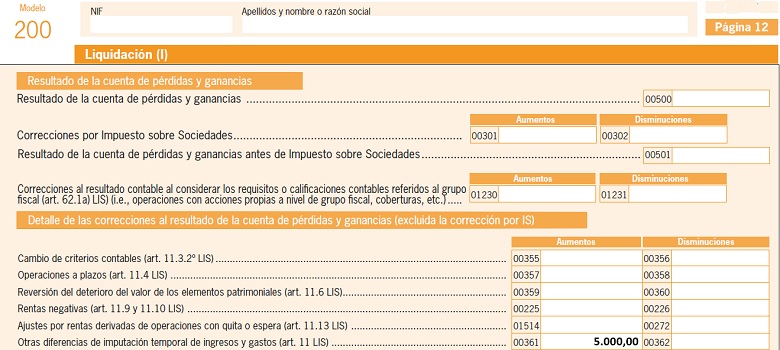

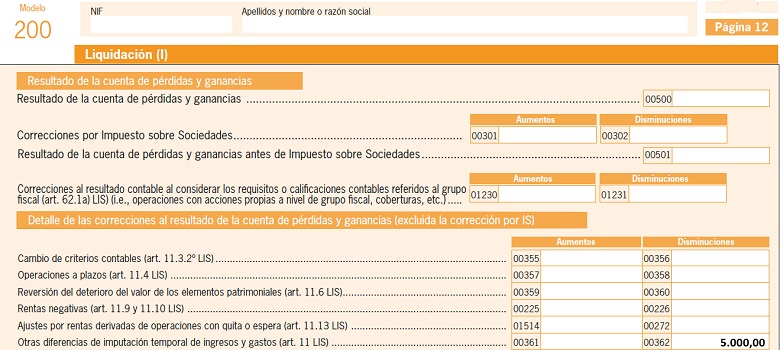

Por otra parte, si queremos aplicar dicho gasto en su ejercicio correcto, deberemos realizar una declaración complementaria del ejerciccio 20X0, en la cual deberemos realizar un ajuste extracontable negativo de 5.000 euros, que deberemos reflejar en la casilla 362.

200Instrucciones

Comentarios

Gastos imputados en ejercicios posteriores a su devengo.Cómo solucionar un error en la declaración del modelo 200.Legislación

Artículo 11 Ley 27/2014.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Casilla 362 modelo 200. Otras diferencias de imputación temporal de ingresos y gastos.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.