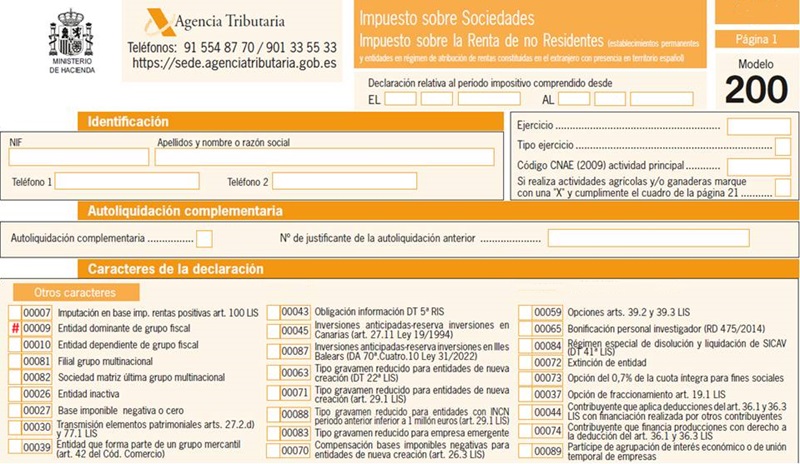

200 CASILLA 9. MODELO 200. ENTIDAD DOMINANTE DE GRUPO FISCAL

Marcarán esta casilla las entidades que tributen en el régimen de consolidación fiscal, incluidos los grupos de cooperativas, establecido en el Capítulo VI del Título VII de la LIS y en el Real Decreto 1345/1992, de 6 de noviembre, respectivamente, para indicar si dicha entidad declarante es la entidad dominante o cabeza del grupo fiscal. Las entidades que marquen esta casilla deberán cumplimentar también la casilla 00040 "Número de grupo fiscal" del apartado «Grupo fiscal» de la página 1 de este modelo, al objeto de identificar el grupo fiscal al que pertenecen. En caso de que se marque esta casilla se trasladará directamente el NIF de la entidad declarante, consignado en el apartado de identificación, al campo denominado «NIF de la entidad representante /dominante (incluida en el grupo fiscal)» del apartado «Grupo fiscal» de la página 1 de este modelo destinado a cumplimentar exclusivamente por las entidades que hayan marcado las casillas 00009 «Entidad dominante de grupo fiscal» o 00010 «Entidad dependiente de grupo fiscal». Las entidades que marquen la casilla 00009 no deberán cumplimentar los datos de las páginas 15 a 20 quater, salvo el apartado «Detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias (excluida la corrección por Impuesto Sociedades) (cumplimentación obligatoria para todos los ajustes de las páginas 12 y 13)» de la página 19, el apartado «Reversión de las pérdidas por deterioro de valores representativos de la participación en el capital o en los fondos propios de entidades pendientes de reversión» de la página 20 bis, y el apartado relativo a la «Aplicación de resultados» de la página 20 quater. En el caso de los grupos de cooperativas tampoco deberán cumplimentar el cuadro de detalle de compensación de cuotas de la página 22 de este modelo.- Entidades exentas del Impuesto sobre Sociedades.

- Entidades que se encuentren en situación de concurso al cierre del período impositivo.

- Las sociedades dependientes sujetas a un tipo de gravamen diferente al de la sociedad dominante.

- Las sociedades dependientes en las que la participación se alcanzase a través de otra sociedad que NO reúna los requisitos para formar parte del grupo.

- Las sociedades dependientes cuyo ejercicio social NO pueda adaptarse al de la sociedad dominante.

- Tener personalidad jurídica y estar sujeta y NO exenta al Impuesto sobre Sociedades o a un impuesto idéntico o análogo, siempre que no sea residente en un país calificado como paraíso fiscal.

- Participación, directa o indirecta, del 75% del capital social y posea la mayoría de derechos de voto de otra u otras entidades que tengan la consideración de dependientes el primer día del período impositivo en que sea de aplicación este régimen. Se reducirá a 70% este porcentaje si se trata de entidades cuyas acciones estén emitidas a negociación en mercado regulado o cuando se tengan participaciones indirectas en otras entidades siempre que se alcance dicho porcentaje a través de entidades participadas cuyas acciones estén admitidas a negociación en un mercado regulado.

- Mantenimiento de la participación y derechos de voto durante todo el período impositivo.

- Que no sea dependiente, directa o indirectamente, de ninguna otra que reúna los requisitos para ser considerada como dominante.

- Que no esté sometida al régimen especial de las agrupaciones de interés económico, españolas y europeas, de uniones temporales de empresas o regímenes análogos a ambos.

- Cuando se trate de establecimientos permanentes de entidades no residentes en territorio español, dichas entidades no sean dependientes, directa o indirectamente, de ninguna otra que reúna los requisitos para ser considerada como dominante y no residan en un país calificado como paraíso fiscal.

200Instrucciones

Siguiente: Casilla 10. Modelo 200. Entidad dependiente de grupo fiscal.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.