PROCEDIMIENTO PARA LA APLICACIÓN DE LA COMPENSACIÓN DE BASES IMPONIBLES NEGATIVAS

A la hora de proceder a compensar las bases imponibles negativas de ejercicios anteriores debemos tener en cuenta los siguientes preceptos:- La compensación de la base imponible negativa opera como un ajuste negativo temporal al resultado contable a efectos de la declaración del IS.

- Con independencia de que se contabilice o no el crédito fiscal, o de que las pérdidas contables procedentes de ejercicios anteriores subsistan o no en el balance de la entidad, procede su compensación.

- La compensación es potestativa de la entidad, no opera de forma obligatoria.

- La compensación de las bases imponibles negativas es "personalísima" de la entidad, por lo que en caso de disolución de la misma se pierde el derecho de compensación.

Recuerde que:

La compensación se efectúa sobre las bases imponibles negativas fiscales, no sobre las pérdidas contables.- No es necesario proceder al saneamiento financiero de la pérdidas contables para poder compensar las bases imponibles negativas.

- Las BINs podrán contabilizarse como activos por impuesto diferido, sin que esto sea una condición "sine qua non" para la compensación futura de dichas BINs.

- Las BINs pendientes de compensación se deberán recoger en la memoria que forma parte de las cuantas anuales.

Ejemplo

| Concepto | Importe (euros) |

| Resultado contable | 1.350.000 |

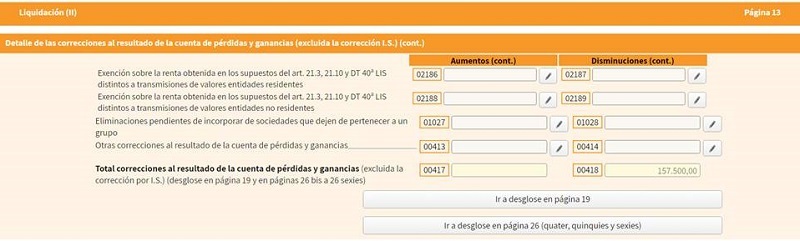

| Ajustes extracontables | - 157.500 |

| Incremento fondos propios | 1.620.000 |

| BI negativas pendientes de compensar (20X1) | 1.800.000 |

Solución

El esquema de liquidación sería el siguiente:| Concepto | Importe (euros) |

| Resultado contable | 1.350.000 |

| Ajustes extracontables | - 157.500 |

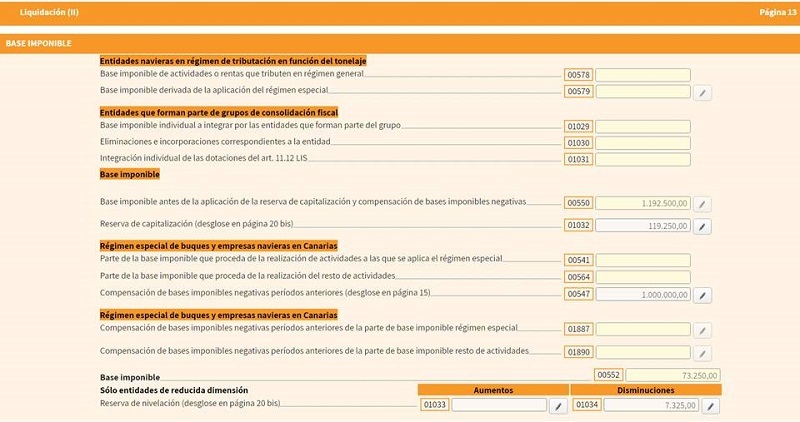

| Base imponible previa | 1.192.500 |

| Reserva de capitalización (10% BI previa) | 119.250 |

| Compensación BI negativas (se aplica el mínimo) | 1.000.000 |

| BI positiva | 73.250 |

| Reserva de nivelación | 7.325 |

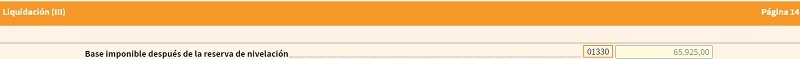

| Base imponible | 65.925 |

- La página 14, apartado base imponible, quedará así:

- Al clicar en la casilla 00547, se nos abrirá esta ventana que deberemos rellenar de esta forma:

Importante: La casilla 01048 sólo se rellenará si tenemos una base imponible negativa en el ejercicio corriente que queramos hacer constar, para su posterior compensación. - Así, la base imponible de la página 14 quedará así:

200Instrucciones

Comentarios

Régimen general para compensar BINs.Ejercicio del derecho a compensar BINs.La contabilidad de la compensación de BINs.Límite a la compensación de BINs.Comprobación de compensación de BINs por parte de la Administración.Ejemplos prácticos de compensación de BINs.Límite compensación de bases imponibles negativas en un procedimiento concursal.Legislación

Artículo 10 Ley 27/2014 de la LIS. Concepto y determinación de la base imponible.Artículo 26 Ley 27/2014 de la LIS. Compensación de bases imponibles negativas.Jurisprudencia y Doctrina

Consulta vinculante V1828-23. Posibilidad de compensar bases imponibles negativas anteriores a 2014.Consulta vinculante V1255-23. En liquidación concursal no rige el límite en compensación de bases negativas.Siguiente: Plazo de presentación de la declaración del Impuesto sobre Sociedades

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.