RETENCIÓN SOBRE PENSIONES ESPAÑOLAS ABONADAS A NO RESIDENTES

Los artículos 24.1 y 25.1.b) del RD-LEGIS 5/2004 determinan tanto la base imponible como la cuota tributaria del impuesto sobre la renta de no residentes en territorio español en el caso de pensiones recibidas por éstos, de ahí, que sea esta normativa la que hayamos de utilizar como referencia para los pensionistas españoles que trasladan su residencia a otro país y se preguntan si la Seguridad Social les hará o no retención en el importe abonado por la misma en concepto de dicho impuesto.- Existencia de convenio: Se estará a lo acordado en el mismo respecto a las pensiones recibidas del extranjero en el pais de residencia. No obstante hay que tener en cuenta que las pensiones, entendidas como remuneraciones que tienen su causa en un empleo ejercido con anterioridad, tienen distinto tratamiento si es percibida por razón de un empleo público anterior; es decir, aquélla que se recibe por razón de servicios prestados a un Estado (funcionariado), a una de sus subdivisiones políticas o a una entidad local, o si es percibida por razón de un empleo privado anterior, en contraposición a lo que se ha identificado como empleo público.Así, en las pensiones percibidas por razón de un empleo privado anterior, la práctica totalidad de los Convenios establecen el derecho de imposición exclusivo a favor del Estado de residencia del contribuyente. En algunos Convenios (por ejemplo, los suscritos con Alemania y Finlandia) se prevé tributación compartida entre el Estado de procedencia de la pensión y el Estado de residencia del contribuyente y se establecen límites de imposición en el Estado de procedencia (por ejemplo, el suscrito con Alemania).Por contra, en las pensiones percibidas por razón de un empleo público anterior, en general, el derecho lo tiene el Estado de donde proceden las mismas (en este caso España), salvo en el caso de residentes y nacionales del otro Estado, en cuyo caso el derecho de imposición corresponderá a éste ultimo. Un ejemplo aclaratorio sobre la posible casuística es el siguiente:

Ejemplo

D. Javier Blasco, soltero, recibe una pensión de la Seguridad Social española cuyo importe íntegro mensual asciende a 2.200 euros, cobrando 14 pagas. Está residiendo en Costa Rica desde hace 2 años y no tiene hijos a su cargo. Determinar si la Administración española debería realizar retención sobre los haberes abonados si:- La pensión recibida es por su trabajo anterior de funcionario público.

- La pensión recibida es por su trabajo anterior de trabajador por cuenta ajena de empresa privada.

Solución

Como podemos comprobar, existe convenio de doble imposición con Costa Rica ( Convenio_Costa-Rica), por lo que deberemos atenernos a lo dispuesto en él. - CASO a.: Comprobamos que en el artículo 19.2.a) de dicho convenio, la renta percibida se someterá a imposición del Estado que la paga, por tanto, la Administración deberá realizar retención en origen por un importe equivalente al impuesto del contribuyente, como determina el artículo 25.1.b) del RD-LEGIS 5/2004, siendo la retención a practicar: Importe anual de la pensión para la aplicación de la escala de gravamen:2.200 x 14 = 30.800 €

- Aplicación de la escala:

- Tipo medio de gravamen.Hasta 18.700 € 2.970 € Resto 12.100 (30.800 - 18.700) al 40% 4.840 € Total cuota 7.810 € TMG = (7.810/30.800) x 100 = 25,36%

- Importe del impuesto/retención correspondiente a cada pago de pensión.2.200 x 25,36% = 557,70 euros

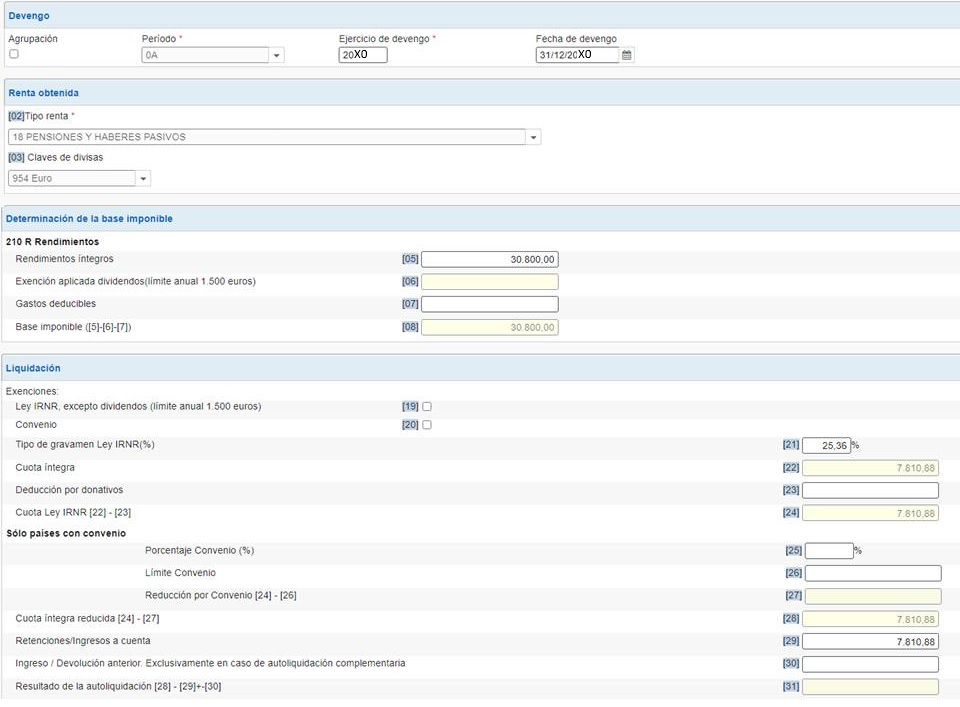

Por tanto, la entidad que satisface la pensión (Seguridad Social de España) como entidad retenedora, deberá practicar retención por un importe equivalente al impuesto del contribuyente. Así, D. Javier recibirá un importe neto de 1.642,30 euros (2.200 - 557,70) en cada cobro de su pensión. Podemos ver la liquidación del modelo 210 en este caso:

Como podemos observar, deberemos poner la clave 18 en tipo de renta, el tipo medio de gravamen calculado anteriormente, y la retención que nos han practicado. De este modo el importe a pagar por el impuesto coincide con la retención practicada, por lo que el resultado de la autoliquidación es nulo.

Como podemos observar, deberemos poner la clave 18 en tipo de renta, el tipo medio de gravamen calculado anteriormente, y la retención que nos han practicado. De este modo el importe a pagar por el impuesto coincide con la retención practicada, por lo que el resultado de la autoliquidación es nulo.

- CASO b.: El artículo 18 de dicho convenio, al no tratarse de una pensión por empleo público anterior, especifica en este caso que D. Javier deberá tributar por los ingresos recibidos en su pais de residencia, esto es, Costa Rica, y según el régimen de tributación aplicado por éste. Por tanto, según lo determinado en el artículo 31.4.a) del RD leg. 5/2004, no se le practicará retención alguna sobre su pensión por parte de la Administración española. A modo de curiosidad indicaremos que a fecha de la elaboración de este ejemplo, la legislación tributaria de Costa Rica exime (por las pensiones recibidas) del impuesto sobre la renta (ISR) a los pensionistas residentes en ese país que perciban pensiones del extranjero. Por tanto, en este caso, D. Javier cobrará su pensión íntegra, exenta de impuestos. - Inexistencia de convenio de doble imposición: Ante la inexistencia de convenio es de aplicación íntegra lo estipulado en el artículo 25.1.b) del RD-LEGIS 5/2004, debiendo practicar la Seguridad Social española la correspondiente retención del impuesto a aplicar por el IRNR.Un ejemplo de este caso sería de idéntico cálculo que el caso a) del ejemplo expuesto anteriormente, en el cual el contribuyente recibía una pensión de jubilación de funcionario del Estado.

Comentarios

Convenios de doble imposición firmados entre España y otros países.Aplicación de los convenios de doble imposición. Pensiones.Legislación

Art. 24 RDLeg 5/2004. Base imponible.Art. 25 RDLeg 5/2004. Cuota tributaria.Art. 31 RDLeg 5/2004. Obligación de retener e ingresar a cuenta.Jurisprudencia y Doctrina

Consulta vinculante de la DGT V1178-19. Distinta tributación entre pensión pública y privadaConsulta vinculante de la DGT V0923-18. Tributación de pensión no pública pagada por España a no residente.Consulta vinculante de la DGT V0113-12. Diferenciación entre pensión pública y privada.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.