|

La recuperación del IVA de los clientes morosos. El aumento registrado en la morosidad comercial, en las insolvencias de empresas y en los procedimientos concursales de acuerdo con las últimas estadísticas nacionales publicadas hacen aconsejable conocer la problemática de la modificación de la base imponible del IVA en los supuestos de concurso de acreedores o créditos incobrables, especialmente después de las novedades en el procedimiento para recuperar el IVA desde el 01.01.2023. Antes de indicar cómo realizar correctamente este proceso debe tener en cuenta el perjuicio que conlleva la morosidad comercial, generalmente considerado por las empresas, pero debemos incidir en que esta consideración se realice de forma proactiva, incorporando las medidas que considere necesarias para minimizar su aparición, como en el análisis de los métodos y plazos de pago aceptados y si su negocio se lo permite también en los requisitos que deben tener los posibles clientes. Si aun así se produce el impago y después de adoptar todas las medidas y recursos a su alcance para garantizar el cobro de sus créditos ello no es posible, debe conocer los mecanismos de que dispone para minorar los efectos de los impagos. Uno de esos mecanismos es, obviamente, la recuperación del IVA de los clientes morosos, de ahí que en este apartado intentaremos dar una guía básica sobre los requisitos y modus operandi para poder compensar estas cuotas de IVA repercutido, en algunos casos ya ingresado en la administración tributaria, pero no cobrado al cliente moroso. Esta posibilidad está prevista en el artículo 80 de la Ley del IVA, para dos casos concretos:

Son el mencionado artículo 80 de la Ley del IVA y el artículo 24 del Reglamento del impuesto los que establecen los requisitos para modificar la base imponible del impuesto en caso de que el cliente moroso no haya hecho efectivo el pago de las cuotas repercutidas. Deudor en Concurso de AcreedoresEn el caso de que nuestro deudor se encuentre en situación de Concurso de Acreedores, debemos acudir al apartado 3 del Art. 80 de la Ley del IVA, que señala:

La base imponible podrá reducirse cuando el destinatario de las operaciones sujetas al Impuesto no haya hecho efectivo el pago de las cuotas repercutidas y siempre que, con posterioridad al devengo de la operación, se dicte auto de declaración de concurso. La modificación, en su caso, no podrá efectuarse después de transcurrido el plazo de dos meses contados a partir del fin del plazo máximo fijado en el número 5.º del apartado 1 del artículo 21 de la Ley 22/2003, de 9 de julio, Concursal.

Dicho precepto establece que:

El llamamiento a los acreedores para que pongan en conocimiento de la administración concursal la existencia de sus créditos, en el plazo de un mes a contar desde el día siguiente a la publicación en el «Boletín Oficial del Estado» del auto de declaración de concurso, conforme a lo dispuesto en el artículo 23.

Solo cuando se acuerde la conclusión del concurso por las causas expresadas en el artículo 176.1, apartados 1.º, 4.º y 5.º de la Ley Concursal, el acreedor que hubiese modificado la base imponible deberá modificarla nuevamente al alza mediante la emisión, en el plazo que se fije reglamentariamente, de una factura rectificativa en la que se repercuta la cuota procedente. Es decir, en caso de que el deudor se encuentre en concurso, el plazo para poder realizar la modificación es en la práctica de 3 meses. La rectificación de deducciones como consecuencia de la modificación de la base imponible prevista en el artículo 80.Tres con la declaración de concurso del destinatario de la operación, deberá realizarse en la declaración-liquidación correspondiente al periodo en que se ejerció la deducción (Artículo 114.Dos.2º, párrafo segundo). Deudor que NO se encuentra en situación de Concurso de AcreedoresY en el caso de clientes morosos que no se encuentren en situación de Concurso de Acreedores, el requisito para poder modificar la base imponible, conforme al Art. 80, apartado 4º, de la Ley del IVA es que el crédito resulte total o parcialmente incobrable. Esto ocurrirá cuando se den las siguientes condiciones:

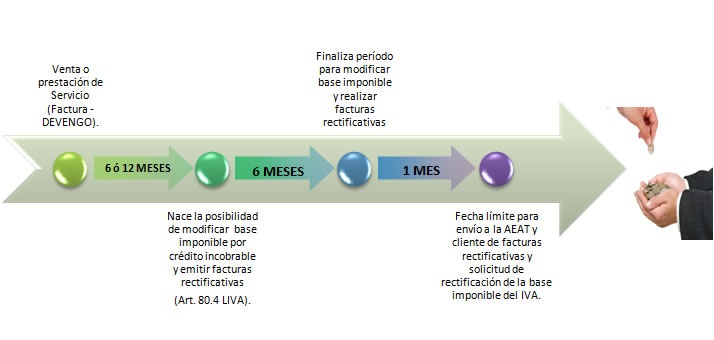

No obstante, y cuándo el titular del derecho de crédito sea un empresario o profesional cuyo volumen de operaciones no hubiera excedido durante el año natural inmediatamente anterior de 6.010.121,04 euros, el plazo mencionado en el párrafo anterior podrá ser de seis meses. Es decir, en el caso de créditos incobrables, los empresarios que sean considerados pyme podrán modificar la base imponible transcurrido el plazo de 6 meses o podrán esperar al plazo general de 1 año que se exige para el resto de empresarios. Gráficamente, en este caso, podría mostrarse en los términos:

Y cuando se trate de operaciones a plazos o con precio aplazado, deberá haber transcurrido un año desde el vencimiento del plazo o plazos impagados a fin de proceder a la reducción proporcional de la base imponible. A estos efectos, se considerarán operaciones a plazos o con precio aplazado aquéllas en las que se haya pactado que su contraprestación deba hacerse efectiva en pagos sucesivos o en uno sólo, respectivamente, siempre que el período transcurrido entre el devengo del Impuesto repercutido y el vencimiento del último o único pago sea superior a un año. Asimismo, en el caso de operaciones a las que sea de aplicación el régimen especial del criterio de caja esta condición se entenderá cumplida en la fecha de devengo del impuesto que se produzca por aplicación de la fecha límite del 31 de diciembre a que se refiere el artículo 163 terdecies de esta Ley. No obstante lo previsto en el párrafo anterior, cuando se trate de operaciones a plazos o con precio aplazado será necesario que haya transcurrido el plazo de seis meses o un año a que se refiere esta regla, desde el vencimiento del plazo o plazos correspondientes hasta la fecha de devengo de la operación. Es decir, respecto a las operaciones en régimen especial del criterio de caja se introduce una regla especial para declarar un crédito incobrable, de tal manera que se permite la modificación de la base imponible cuando se produzca el devengo de dicho régimen especial por aplicación de la fecha límite del 31 de diciembre del año inmediato posterior a la fecha de realización de la operación, sin tener que esperar a un nuevo transcurso del plazo de 6 meses o 1 año que marca la normativa a computar desde el devengo del impuesto.

Cuando se trate de créditos adeudados por Entes públicos, la reclamación del cobro a que se refiere la condición anterior se sustituirá por una certificación expedida por el órgano competente del Ente público deudor de acuerdo con el informe del Interventor o Tesorero de aquél en el que conste el reconocimiento de la obligación a cargo del mismo y su cuantía. Con carácter general, y a salvo de alguna excepción, no se podrá modificar la base imponible cuando, en general, el crédito esté especialmente garantizado (Art. 80.5 de la Ley del IVA). Así, en determinados casos, por la propia naturaleza de la operación, al no suponer un impago cierto y definitivo (es decir, en el fondo no son incobrables) no procederá la solicitud de devolución del impuesto ni, consecuentemente, la modificación de las facturas. Nos encontramos en supuestos tales como:

Y por lo que se refiere a las operaciones a plazo, bastará con instar el cobro de uno de los plazos para que el crédito se considere incobrable y la base imponible pueda reducirse en la proporción que corresponda por el plazo o plazos impagados. Procedimiento para recuperar el IVALos pasos que habrían de darse para recuperar las cuotas de IVA repercutido de las facturas emitidas y no cobradas serían:

Realizada la comunicación, si la Administración lo considera correcto no contestará. En caso contrario, efectuará un requerimiento solicitando que se aporte la documentación faltante o se rectifique la minoración de la base imponible. Hay que señalar que en las comunicaciones fuera de plazo, las modificaciones practicadas serán consideradas improcedentes y deberán ser rectificadas en la siguiente declaración periódica que se presente. La reducción de la base imponible del impuesto obligará al destinatario de la operación a practicar la minoración oportuna del IVA soportado en la declaración-liquidación correspondiente al período impositivo en que la reciba; de esta forma, el cliente moroso será deudor por la cuota del IVA directamente ante la Administración. Finalmente, hay que tener en cuenta que una vez practicada la reducción de la base imponible, ésta no se volverá a modificar al alza aunque el sujeto pasivo obtuviese el cobro total o parcial de la contraprestación, salvo cuando el destinatario no actúe en la condición de empresario o profesional. En este caso, se entenderá que el Impuesto sobre el Valor Añadido está incluido en las cantidades percibidas y en la misma proporción que la parte de contraprestación percibida. No obstante lo dispuesto en el párrafo anterior, cuando el sujeto pasivo desista de la reclamación judicial al deudor o llegue a un acuerdo de cobro con el mismo con posterioridad al requerimiento notarial efectuado, como consecuencia de éste o por cualquier otra causa, deberá modificar nuevamente la base imponible al alza mediante la expedición, en el plazo de un mes a contar desde el desistimiento o desde el acuerdo de cobro, respectivamente, de una factura rectificativa en la que se repercuta la cuota procedente. Para terminar, es importante conocer que los modelos 303 de autoliquidación de IVA (trimestral o mensual) y 390, de resumen anual de IVA, contienen casillas específicas para consignar las bases y cuotas objeto de la modificación comentada. En los supuestos en que la operación gravada quede sin efecto como consecuencia del ejercicio de una acción de reintegración concursal u otras acciones de impugnación ejercitadas en el seno del concurso:

Y cuando se acuerde la conclusión del concurso por las causas expresadas en el artículo 176.1, apartados 1.º, 4.º y 5.º de la Ley Concursal, el acreedor que hubiese modificado la base imponible deberá modificarla nuevamente al alza mediante la emisión, en el plazo que se fije reglamentariamente, de una factura rectificativa en la que se repercuta la cuota procedente. También te puede interesar |

||||||||||||||||||||||||||||||||||||||||||||||||

Las cookies permiten analizar su navegación en nuestro sitio para elaborar y mostrarte los contenidos más adecuados en cada momento.

Haz clic en "Aceptar todas las cookies" para seguir disfrutando de nuestro sitio web con todas las cookies, o haz clic en "Configuración de cookies" para gestionar tus preferencias.

Puede ampliar información y modificar sus preferencias acerca de esta privacidad aquí.

Usamos el menor número posible de cookies para que el sitio web funcione, pero estimamos conveniente utilizar otras. Haciendo click en "Aceptar todas las cookies" aceptas que guardemos otras cookies no estrictamente necesarias con el objetivo de mejorar tu navegación en el sitio. Así podríamos analizar el uso del sitio, de manera colectiva, para mostrarte los contenidos más actuales y relevantes. También es posible, que la publicidad que visualices sea lo más personalizada posible. Puedes hacer click en "Configuración de cookies" para obtener más información y elegir qué cookies quieres que guardemos. Para más información puedes ver nuestra política de privacidad.

Son cookies necesarias para el correcto funcionamiento de nuestro sitio web. Se usan para que tengas una mejor experiencia usando nuestros servicios. Puedes desactivar estas cookies cambiando la configuración de tu navegador. Información de las cookies

Son cookies colocadas por nuestros socios publicitarios. Intentan mostrarte publicidad acorde a tus intereses. Si desactiva estas cookies no tendrá menos publicidad, sino que será menos personalizada. Información de las cookies