Limitación a la deducibilidad de los Gastos Financieros en el Modelo 200 del Impuesto sobre Sociedades (página 20).

Javier Gómez y Mateo Amando López, Departamento Fiscal de SuperContable.com - 14/07/2023

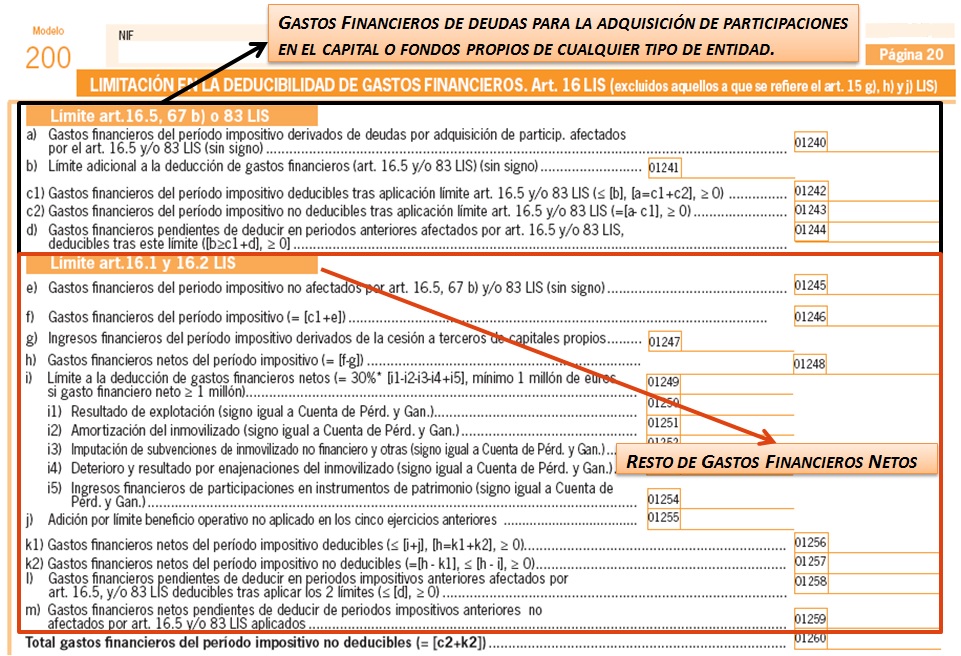

Conocedores de los continuos errores y avisos que genera la página 20 del modelo 200, cuya cumplimentación es a todas luces farragosa tanto para los propios contribuyentes como para sus asesores fiscales, desde SuperContable.com queremos dar unas directrices básicas para poder rellenar adecuadamente este apartado de la declaración del Impuesto sobre Sociedades sobre la Limitación en la deducibilidad de los gastos financieros desde una perspectiva amplia pero simple, abarcando los tres cuadros en que se instrumenta.

Realizamos este comentario desde la perspectiva de la mayoría de contribuyentes del impuesto, dónde los gastos financieros no obedecen a operaciones intragrupo ni se han originado por la adquisición de participaciones en el capital de otras entidades. Si no fuera su caso, existe una versión “extendida” del presente comentario para aquellos contribuyentes que entre sus gastos financieros incorporen aquellos derivados de deudas para la adquisición de acciones o participaciones en el capital o fondos propios de cualquier tipo de entidad.

-

Al no existir gastos financieros derivados de deudas para la adquisición de participaciones en el capital o fondos propios de cualquier tipo de entidad, NO HABRÍA DE CUMPLIMENTAR LA PRIMERA PARTE (casillas 01240 a 01244).

Es una novedad que entró en vigor por primera vez para el ejercicio 2015, que se ha comprobado no ha resultado de aplicación a muchos contribuyentes y pensamos seguirá sin resultar aplicable a la inmensa generalidad de las pymes españolas por la propia naturaleza de sus operaciones.

-

El resto de gastos financieros netos deducibles, que no respondan a los presentados en el apartado anterior y a los tipificados como no deducibles según los artículos 15.g), h) y 15 bis de la LIS, podrán reducir su deducibilidad en los términos expresados en el artículo 16.1 y 2 de la LIS y la forma en que habrán de declararse en el modelo 200 de liquidación del Impuesto sobre Sociedades (IS), responderá a lo establecido en los siguientes apartados.

1. LÍMITE GENERAL A LA DEDUCIBILIDAD DE LOS GASTOS FINANCIEROS NETOS (Art 16.1 LIS)

Regulado en el apartado 1 del artículo 16 de la LIS, se establece:

1. Los gastos financieros netos serán deducibles con el límite del 30 por ciento del beneficio operativo del ejercicio. (...) En todo caso, serán deducibles gastos financieros netos del período impositivo por importe de 1 millón de euros. (...)

Al mismo tiempo señalar que los gastos financieros netos no deducidos en periodos impositivos anteriores, se podrán deducir en los periodos impositivos siguientes (sin limitación temporal a partir de la Ley 27/2014 pues antes era durante 18 años), conjuntamente con los del periodo impositivo correspondiente y siempre que no excedan, en su conjunto, del 30 por ciento del beneficio operativo del periodo impositivo (aunque existe posibilidad de acumulación de límites) o de 1 millón de euros.

Para la determinación del beneficio operativo, hemos de señalar que tanto los gastos financieros como los ingresos financieros deben referirse al endeudamiento empresarial.

En este sentido, la Dirección General de Tributos, en su Resolución de 16 de julio de 2012 (BOE 17/7/2012), en relación con la limitación en la deducibilidad de gastos financieros en el Impuesto sobre Sociedades, aclara que los GASTOS FINANCIEROS a que se refiere el artículo 16 (entonces 20 del RD 4/2004) serán:

-

Gastos derivados de las deudas de la entidad con otras entidades del grupo o con terceros, en concreto, los incluidos en la partida 13 del modelo de la cuenta de pérdidas y ganancias del Plan General de Contabilidad, aprobado por el Real Decreto 1514/2007, de 16 de noviembre, en adelante PGC, cuentas 661, 662, 664 y 665, como son:

- los intereses de obligaciones y bonos

- los intereses de deudas

- los dividendos de acciones o participaciones consideradas como pasivos financieros

- los intereses por descuento de efectos y operaciones de factoring

- los costes de emisión o de transacción de las operaciones, cuyo efecto debe tenerse en cuenta, de acuerdo con lo establecido por la normativa contable.

-

Los intereses implícitos que pudieran estar asociados a las operaciones y las comisiones relacionadas con el endeudamiento empresarial que, de acuerdo con las normas contables, formen parte del importe de los gastos financieros devengados en el período impositivo.

No obstante, no se incluyen los gastos que se incorporen al valor de activos ni los derivados de la actualización de provisiones.

Evidentemente también se excluirán los gastos financieros a que se refiere los artículo 15.g), h) y 15 bis de la LIS, que en ningún caso serán deducibles, como:

- los pagados a entidades residentes en paraísos fiscales.

- los pagados a entidades del grupo por préstamos o similares, salvo que se pruebe que existen motivos económicos válidos para la realización de dichas operaciones.

- los correspondientes a préstamos de personas o entidades vinculadas que como consecuencia de una calificación fiscal diferente en éstas, no generen ingresos para el prestamista o que estos estén exentos o sujetos a un tipo nominal de gravamen inferior al 10 por 100.

Como INGRESOS FINANCIEROS la conformarían aquellos que derivan de valores representativos de deuda y los ingresos de créditos, que se recogen en la partida 12 del modelo de cuenta de pérdidas y ganancias (cuentas 761 y 762).

Conclusión 1.- Aún cuando el límite del 30% no actuará en los términos establecidos anteriormente si el importe de gastos financieros netos no supera el millón de euros, una Pyme cualquiera, con cifras muy lejanas a la establecida, estará obligada a cumplimentar la página 20 del modelo 200 del Impuesto sobre Sociedades y rellenar las casillas que correspondan relacionadas con el apartado.

¿CÓMO CUMPLIMENTAR EL MODELO 200 PARA ESTOS GASTOS FINANCIEROS?

A. Página 20. Limitación en la Deducibilidad de Gastos Financieros. Art. 16 LIS

Luego observamos que en la casilla 01245 habremos de recoger el resto de gastos financieros no afectados por los artículos 15.g), h), 15 bis y 16.5 de la LIS y en la casilla 01246 sumar éstos a los que pudiesen venir del apartado anterior (consecuencia del endeudamiento por compra de acciones o participaciones de entidades – artículo 16.5), que, evidentemente, serán cero si no tenemos.

Es importante saber que...

El beneficio operativo habrá de ser calculado con datos de su cuenta de Pérdidas y Ganancias, de forma automática o manual dependiendo de la herramienta que utilice para cumplimentar el modelo 200.

Una vez recogidos en la casilla 01247 los ingresos financieros obtenidos en el período por la cesión de capitales a terceros, en la casilla 01248 obtendremos los gastos financieros netos del período, que veremos en qué medida son objeto de limitación para su deducción.

En cuanto a la casilla 01248, si los ingresos financieros del período impositivo derivados de la cesión de capitales propios (casilla 01247) son superiores a los gastos financieros del período impositivo excluidos aquellos a que se refiere el artículo 15 g), h) y 15 bis de la LIS, a los gastos financieros del período impositivo no afectados por el artículo 16.5 y 83 de la LIS, a los gastos financieros del período impositivo derivados de deudas por adquisición de participaciones afectados por los artículos 16.5 y 83 de la LIS y a los gastos financieros netos del período no deducibles por aplicación del límite de los artículos 16.5 y 83 de la LIS (casillas 01246, 01245, 01240 y 01243 respectivamente), el importe a consignar en la casilla 01248 es cero.

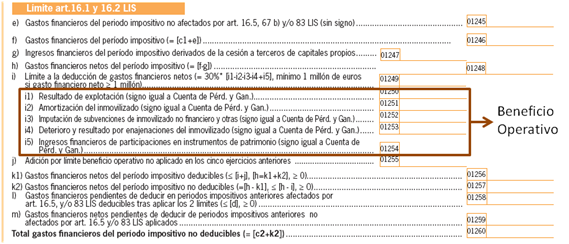

Las casillas 01250 a 01254 conforman el beneficio operativo, para que el límite establecido en la LIS (30% según artículo 16.1) se calcule de forma automática en la casilla 01249.

En concreto la cumplimentación de estas celdas vendrá dada, casi en la práctica totalidad de los casos, por equivalencias con la cuenta de pérdidas y ganancias (por supuesto pueden modificarse por el contribuyente si entiende es necesario):

| Página | Casilla | Casilla página 20 | |

| 7 | Casilla 296 | = | Casilla 01250 |

| 7 | Casilla 284 | = | Casilla 01251 |

| 7 | Casilla 285 | = | Casilla 01252 |

| 7 | Casilla 287 | = | Casilla 01253 |

| 8 | Casilla 298 | = | Casilla 01254 |

Así, la casilla 01249 a que antes hacíamos referencia se calculará automáticamente (por aquellas herramientas informáticas que lo permitan) con el mayor de los siguientes valores:

- El 30% de las casillas 01250 - 01251 - 01252 - 01253 + 01254.

- El importe de las casillas 01256 + 01258 + 01259, con el máximo de 1.000.0000 de euros.

La casilla 01255 habrá de ser cumplimentada, en su caso, por el límite del beneficio operativo no aplicado en los cinco ejercicios anteriores, consecuencia de la posibilidad de acumulación de límites que permite la norma. Ahora bien, en esta casilla "j) Adición por límite beneficio operativo no aplicado en los cinco ejercicios anteriores (casilla 01255)", NO introducir importe alguno, aún cuando en la declaración del ejercicio precedente hayan quedado cantidades pendientes de adición; si el importe de la casilla 01256 + los gastos financieros netos pendientes de deducir de ejercicios anteriores aplicados es menor o igual a la casilla 01249.

Consecuentemente, los gastos financieros netos deducibles del período se recogerán en la casilla 01256, siendo la suma de las casilla 01248 y 01255 sin que en ningún caso puedan ser superiores a la suma de casilla 01249 y 01255.

Las casillas 01258 y 01259 habremos de cumplimentarlas, según corresponda, solo en el caso de existir gastos financieros pendientes de deducir en periodos impositivos anteriores afectados o no por art. 16.5, y/o 83 LIS deducibles.

Los gastos financieros pendientes de deducir (ya sea consecuencia del límite del artículo 16.5 - casilla 01243 - c2) o del artículo 16.1 - casilla 01257 - k2)) se mostrarán en la casilla 01260.

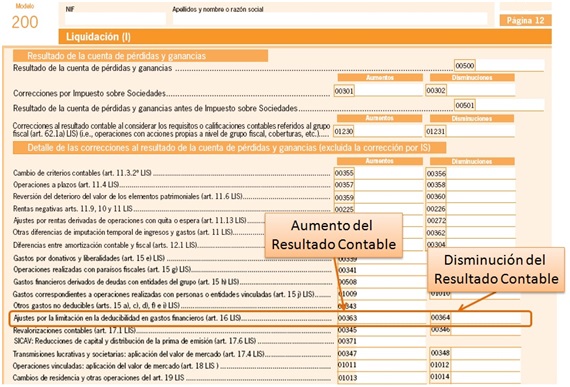

B. Página 12. Liquidación (I). Correcciones al resultado contable.

Con arreglo a todo lo anterior, en el modelo 200 del Impuesto sobre Sociedades, además de cumplimentar la página 20 en los términos señalados, pudiera ser que nos encontrásemos en la obligación de cumplimentar la página 12, apartado de “Detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias”, pues ha podido originarse una diferencia temporaria entre los criterios fiscal y contable, permitiendo uno imputar íntegramente estos gastos en la cuenta de resultados de la sociedad (criterio contable), mientras el otro (criterio fiscal) limite la deducibilidad de los gastos financieros para un determinado ejercicio económico.

La incidencia en el modelo 200 de liquidación del impuesto vendrá dada por:

| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable | Modelo 200 de IS |

| Importe GFN no deducibles en el ejercicio | Aumento | Positivo (+) | Casilla 363 |

| Importe GFN pendientes de deducir y aplicados en el ejercicio | Disminución | Negativo (-) | Casilla 364 |

Si sería recomendable tener en cuenta a la hora de cumplimentar estas celdas, la sintonía o congruencia que “a priori” debe tener la cumplimentación de estas celdas con algunas de la página 20 del modelo 200.

Así, si nos encontramos con una cantidad positiva en la casilla 01260 de la página 20, sería lógico pensar que debiera estar esa cantidad en la casilla 363 de la página 12.

Por el contrario si nos encontramos una cantidad igual a cero en la casilla 01260 de la página 20, y han existido gastos financieros netos pendientes de deducir de ejercicios anteriores y aplicados en la declaración en curso (casillas 01258 y 01259), cabría pensar que deberían ser igual al importe recogido en la casilla 364 de la página 12.

2. ACUMULACIÓN DE LÍMITES. GASTOS PENDIENTES DE DEDUCIR.

De acuerdo con el artículo 16.2 de la LIS, en el caso de que los gastos financieros netos del periodo impositivo no alcanzaran el límite del 30 por ciento del beneficio operativo, la diferencia entre el citado límite y los gastos financieros netos del periodo impositivo se adicionará al límite de los periodos impositivos que concluyan en los 5 años inmediatos y sucesivos, hasta que se deduzca dicha diferencia.

Consecuencia de ello, en periodos impositivos posteriores y dentro del plazo de los 5 años establecido, en los que los gastos financieros netos superen el 30 por ciento del beneficio operativon (BO) se podrán deducir, adicionalmente al propio límite del periodo impositivo y una vez aplicado éste, gastos financieros netos hasta alcanzar la diferencia que proviene de periodos impositivos anteriores.

Ahora bien, si los gastos financieros netos de un ejercicio no alcanzan dicho importe, la diferencia entre 1 millón de euros y el gasto financiero neto (GFN) deducido en el periodo impositivo no se puede aplicar en periodos impositivos futuros.

Sin embargo, el importe de 1 millón de euros puede alcanzarse con los gastos financieros netos del período impositivo y con gastos financieros pendientes de deducir de períodos impositivos anteriores hasta dicho importe.

En este sentido, la Agencia Tributaria mediante la Subdirección General de Ordenación Legal y Asistencia Jurídica, publicó la NOTA 1/2015 al respecto de la limitación de los Gastos Financieros, a cuya lectura emplazamos, pues dispone del algunos ejemplos prácticos que podrían aclarar el procedimiento para la acumulación de límites.

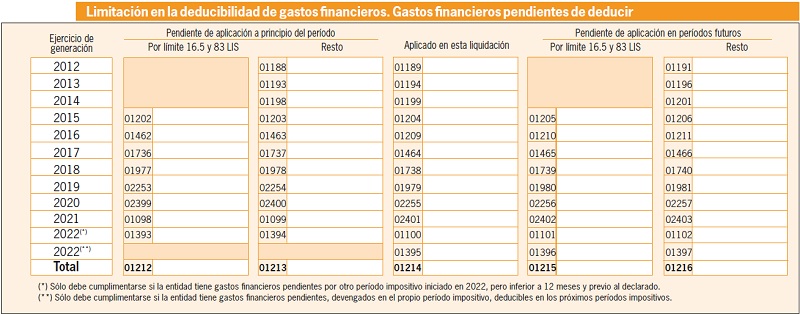

¿CÓMO CUMPLIMENTAR EL MODELO 200 RESPECTO DE LOS GASTOS FINANCIEROS PENDIENTES DE DEDUCIR?

Si los gastos financieros que hemos imputado durante el ejercicio no superan el límite establecido para nuestra empresa, obviamente no podrán existir cantidades pendientes (por este motivo) para compensar en futuros ejercicios, consecuentemente no tendremos que cumplimentar este apartado; de igual forma que si durante los ejercicios 2012 a 2021 no hubiésemos superado el límite vigente en cada uno de esos ejercicios y la imputación de nuestros gastos financieros no hubiese sufrido limitación alguna.

Conclusión 2.- Si durante los ejercicios precedentes (2012 a 2021) los gastos financieros netos imputados no hubiesen alcanzado el límite establecido y consecuentemente se hubieran podido deducir íntegramente sin superar éstos, no existirán cantidades pendientes de deducir por este motivo y no habríamos de rellenar este apartado.

De igual forma, si no queda cantidad pendiente alguna de deducción para ejercicios futuros (en el ejercicio en curso), no tendremos que cumplimentar las casillas 01396, 01397, 01101 y 01102, ahora bien, SIEMPRE HABREMOS DE RELLENAR LA CASILLA 01395 si hemos deducido gastos financieros en el ejercicio en curso para evitar mensajes de aviso en la plataforma Sociedades Web de la AEAT (cuestión que desde supercontable.com no llegamos a comprender pues si el apartado habla de la limitación en la deducibilidad y ésta no se ha producido, esta columna no debería, desde nuestro punto de vista, encontrarse en este apartado y sería suficiente con la información expresada en el cuadro anterior).

Si, por el contrario, los gastos deducibles en ejercicios anteriores hubiesen estado limitados por haber superado los límites aplicables, en esta sección de la página 20 observamos básicamente dos cuestiones para la comprensión de su cumplimentación:

- Las casillas de los ejercicios 2012 a 2014 para las cantidades pendientes de deducir consecuencia de la aplicación del límite del artículo 16.5 permanecen selladas pues su primera aplicación es a partir de 1 de enero de 2015.

- Distinguimos 2 áreas:

- Importe generado. Pendiente de aplicación al principio del período.- Donde en la columna resto, casillas 01188, 01193, 01198, 01203, 01463, 01737, 01978, 02254, 02400 y 01099 , imputaremos, si es el caso, las cantidades que estuvieran pendientes de aplicación de los ejercicios 2012, 2013, 2014, 2015, 2016, 2017, 2018, 2019, 2020 y 2021 respectivamente, al inicio del ejercicio 2022 y la cuantía, si es el caso que ha sido aplicada en esta liquidación (casillas 01189, 01194, 01199, 01204, 01209, 01464, 01738, 01979, 02255 y 02401). Hemos considerado que sólo existe un ejercicio fiscal en 2022.

- Pendiente de aplicación en períodos futuros.- Donde en la columna resto, casillas 01191, 01196, 01201, 01206, 01211, 01466, 01740, 01981, 02257 y 02403 obtendremos las cantidades que quedarán pendientes para aplicar en el futuro, que pudieran ya estarlo al inicio del período y no hubiesen sido aplicadas y las que se le pueden sumar las generadas para el presente ejercicio (2022). Hemos considerado que solo existe un ejercicio fiscal en 2022.

Por último hacer referencia a la “novedad de todos los años” desde la entrada en vigor de esta limitación; aparece una nueva fila (respecto del ejercicio anterior) para integrar las cantidades pendientes de aplicación al inicio del ejercicio desde el momento en que comenzó a aplicarse la norma (2012, 2013, 2014, 2015, 2016, 2017, 2018, 2019. 2020, 2021 y ahora 2022).

Una comprobación importante:

- la casilla 01397 debe coincidir con la casilla 01257 “k2) Gastos financieros netos del período impositivo no deducibles”, y

- la casilla 01396 debe coincidir con la casilla 01243, “c2) Gastos financieros del período impositivo no deducibles tras aplicación límite art. 16.5 y/o 83 LIS”, y consecuentemente

- la suma de las casillas 01396 + 01397 debe ser igual a la casilla 01260, “Total gastos financieros del período impositivo no deducibles”.

- la casilla 01256 debe coincidir con la 01395.

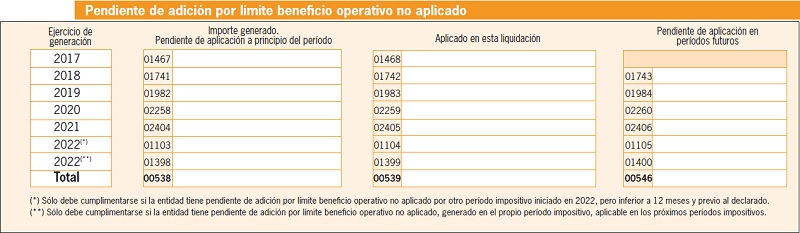

¿CÓMO CUMPLIMENTAR EL MODELO 200 RESPECTO DE LAS CANTIDADES PENDIENTES DE ADICIÓN POR LÍMITE DE BENEFICIO OPERATIVO NO APLICADO?

Ya comentado al inicio de este apartado, de acuerdo con el artículo 16.2 LIS, SI ENCONTRAMOS QUE EXISTE una diferencia entre el límite del 30 por ciento del beneficio operativo del ejercicio y los gastos financieros netos del período impositivo, esta diferencia se adicionará, respecto de la deducción de gastos financieros netos en los períodos impositivos que concluyan en los 5 años inmediatos y sucesivos, hasta que se deduzca dicha diferencia.

Conclusión 3.- SÍ. Habrá de cumplimentar este apartado en el caso de que en ejercicios precedentes hubiesen, al inicio del período, cantidades pendientes de adición por límites acumulados al no haber superado los gastos financieros netos de estos ejercicios los límites existentes en cada uno de ellos.

NO. Por el contrario, si los gastos financieros netos fueran mayores a los propios límites establecidos para cada ejercicio, no existirá diferencia que poder acumular y adicionar a ejercicios futuros y consecuentemente no habrá de cumplimentarse este apartado.

Luego, en cualquier caso, la cumplimentación de este cuadro solamente deberá efectuarse cuando se apliquen en el ejercicio exceso de límites de beneficio operativo procedentes de ejercicios anteriores o cuando deba figurar algún importe en la columna que recoge los excesos sobre el límite de beneficio operativo pendientes de aplicar en períodos futuros.

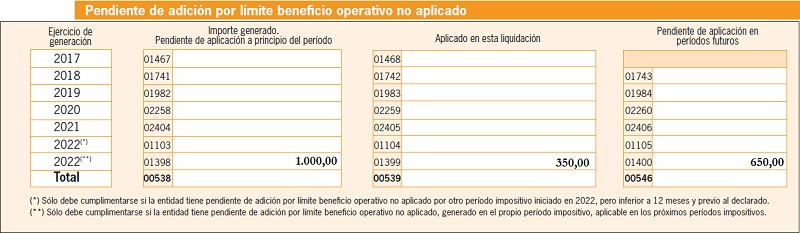

Para finalizar, comentar que en los casos en que SÍ hayamos de cumplimentar este apartado, rellenaremos las casillas 01398 y 01399, con:

Casilla 01398.- La cantidad generada en el período impositivo objeto de declaración, coincidente con la casilla 01249.

Casilla 01399.- La cantidad aplicada en el período impositivo objeto de declaración de la que se ha generado en el mismo, coincidente con la casilla 01256.

Casilla 01400.- La cantidad que, de la generada en el período impositivo objeto de declaración (01398) y por no ser aplicada en él (01399), quede pendiente de aplicar en períodos futuros.

Ejemplo

Solución

Tendremos que completar este apartado en la forma:- Casilla 01103.- 1.000 Euros.

- Casilla 01104.- 350 Euros.

- Casilla 01105.- 650 Euros.

Desde Supercontable.com ponemos a su disposición el SEMINARIO Impuesto sobre Sociedades 2022: Novedades del Impuesto y del modelo 200, con el que resolverá todas sus dudas a la hora de rellenar y presentar la declaración del Impuesto sobre Sociedades de este año, con especial atención a las casillas más problemáticas.

Desde Supercontable.com ponemos a su disposición el SEMINARIO Impuesto sobre Sociedades 2022: Novedades del Impuesto y del modelo 200, con el que resolverá todas sus dudas a la hora de rellenar y presentar la declaración del Impuesto sobre Sociedades de este año, con especial atención a las casillas más problemáticas.