|

Obligación de formular cuentas anuales consolidadas. La consolidación contable ha sufrido multitud de cambios desde que se legislara como tal en el plan contable de 1990, si bien actualmente en esta materia debemos dirigirnos al Real Decreto 1159/2010, de 17 de Septiembre, por el que se aprueban las Normas para la Formulación de Cuentas Anuales Consolidadas (NOFCAC). Recuerde que:El concepto de grupo en la norma mercantil (el que tratamos en este artículo), difiere en mucho al concepto de grupo definido en la norma fiscal. La consolidación mercantil es obligatoria en los casos especificados en el CCo. La fiscal es voluntaria. Por consolidación se entiende el proceso de agregación y ajuste de cuentas de las empresas que forman un grupo mercantil (que no fiscal), de tal manera que se presentan unos solos estados financieros que comprenden la totalidad del patrimonio y los resultados del conjunto de sociedades que lo forman. El legislador, en el artículo 42 del Código de Comercio (CCo), considera que una empresa estará obligada a realizar un informe consolidado y a presentar unas cuentas anuales consolidadas cuando haya una vinculación entre dos o más sociedades que constituya un grupo de sociedades, estando obligada a hacerlo la sociedad dominante (cabecera del grupo), partiendo de las cuentas individuales de las sociedades que forman el grupo y en las que se han eliminado los saldos y operaciones entre las compañías que lo integran. Conforme al mencionado artículo anterior, existirá grupo cuando una sociedad “ostente o pueda ostentar, directa o indirectamente, el control de otra u otras”. En el Plan General de Contabilidad (NRV 19ª) se define control como “el poder de dirigir las políticas financiera y de explotación de un negocio con la finalidad de obtener beneficios económicos de sus actividades”. Por sociedad dominante, y por tanto se presume su control sobre las dependientes, se entiende a la sociedad mercantil que, siendo socio de otra sociedad, se encuentra con relación a esta, en alguno de los casos siguientes:

También te puede interesar

Ahora bien, la obligación de consolidar se rige por unos límites y condiciones, por lo que este Real Decreto, 1159/2010, de 17 de septiembre, regula que:

Para determinar la obligación de consolidar, se deben sumar los siguientes derechos de voto:

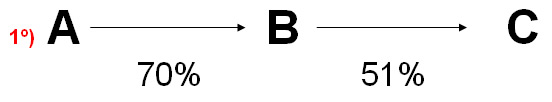

El número de votos que corresponde a la sociedad dominante en relación con las sociedades dependientes indirectamente de ella, será el que corresponda a la sociedad dependiente que participa directamente en el capital social de éstas. Se sigue por tanto el criterio del CONTROL NOMINAL por encima del TANTO EFECTIVO DE CONTROL si bien éste último se utilizará para efectuar las eliminaciones de inversión-fondos propios y reconocimiento de la participación en resultados. EJEMPLOS:

En este ejemplo, se computará que A controla el 51% de C con independencia de que el tanto efectivo de A sobre C sea del 35,7% (70% * 51%).

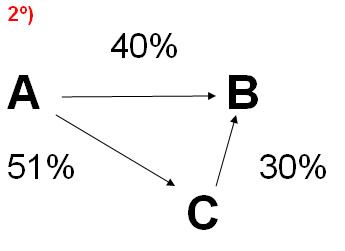

En este otro ejemplo, el cómputo de los derechos de voto a efectos de decidir si existe dominio o no, se hace de la siguiente forma:

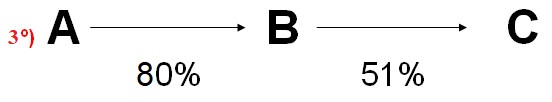

En este caso veremos la diferencia entre grupo de consolidación mercantil y grupo de consolidación fiscal:

|

Las cookies permiten analizar su navegación en nuestro sitio para elaborar y mostrarte los contenidos más adecuados en cada momento.

Haz clic en "Aceptar todas las cookies" para seguir disfrutando de nuestro sitio web con todas las cookies, o haz clic en "Configuración de cookies" para gestionar tus preferencias.

Puede ampliar información y modificar sus preferencias acerca de esta privacidad aquí.

Usamos el menor número posible de cookies para que el sitio web funcione, pero estimamos conveniente utilizar otras. Haciendo click en "Aceptar todas las cookies" aceptas que guardemos otras cookies no estrictamente necesarias con el objetivo de mejorar tu navegación en el sitio. Así podríamos analizar el uso del sitio, de manera colectiva, para mostrarte los contenidos más actuales y relevantes. También es posible, que la publicidad que visualices sea lo más personalizada posible. Puedes hacer click en "Configuración de cookies" para obtener más información y elegir qué cookies quieres que guardemos. Para más información puedes ver nuestra política de privacidad.

Son cookies necesarias para el correcto funcionamiento de nuestro sitio web. Se usan para que tengas una mejor experiencia usando nuestros servicios. Puedes desactivar estas cookies cambiando la configuración de tu navegador. Información de las cookies

Son cookies colocadas por nuestros socios publicitarios. Intentan mostrarte publicidad acorde a tus intereses. Si desactiva estas cookies no tendrá menos publicidad, sino que será menos personalizada. Información de las cookies