Amortización de Bienes Usados en el Impuesto sobre Sociedades.

Publicado: 05/06/2017

ACTUALIZADO 19/10/2018

Boletín nº 23 - Año 2017

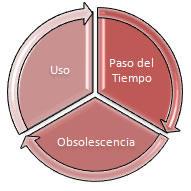

De una forma básica y resumida, podríamos definir la amortización como la pérdida de valor (depreciación) que sufren determinados elementos del inmovilizado por su aportación al proceso productivo de la empresa.

(NOTA: Recuerde que, si lo desea, puede consultar las tablas oficiales de coeficientes de amortización, reguladas en la Ley 27/2014 del Impuesto sobre Sociedades, a través de este enlace.)

Así, esta depreciación podrá venir dada básicamente por:

- El simple paso del tiempo.

- Su utilización en el proceso productivo.

- La obsolescencia (quedarse “anticuado”).

Estamos más o menos habituados a la existencia de determinados incentivos fiscales a la adquisición de elementos de inmovilizado nuevos (libertad de amortización o amortización acelerada), pero son muchas las entidades que adquieren activos “de segunda mano” para el desempeño de su proceso.

El artículo 4.3 del Reglamento del Impuesto sobre Sociedades (RD 634/2015) habla de elementos patrimoniales del inmovilizado material e inversiones inmobiliarias que se adquieran usados, como aquellos que no sean puestos en condiciones de funcionamiento por primera vez.

Pues bien, en este caso, el referido artículo del RIS establece la posibilidad, para amortizar estos bienes usados, de practicar la misma sobre el precio de adquisición o coste de producción optando por hacerlo:

- Sobre el precio de adquisición del elemento usado; en este caso el coeficiente a aplicar será, como máximo, el resultado de multiplicar por dos el coeficiente máximo que fijen las tablas.

- Sobre el precio de adquisición o coste de producción originario (si fuese conocido); en este caso se aplicaría como límite el coeficiente máximo según tablas.

Si no se conociera el precio de adquisición o coste de producción originario, éste podrá determinarse por el sujeto pasivo pericialmente y aplicarse sobre el mismo coeficiente máximo según tablas.

| EJEMPLO - AMORTIZACIÓN DE BIENES USADOS |

Supongamos que la entidad A compra a la entidad B un elemento patrimonial por 100.000 euros. Dicho bien había sido adquirido por B por un precio de 500.000 euros, siendo su coeficiente máximo de amortización según tablas del 10%. |

SOLUCIÓN Si se toma como base el precio de adquisición, la entidad A amortizará el bien hasta un máximo del 20% anual sobre una base de 100.000 de euros (20.000 anuales). Si se toma como base el precio de adquisición originario, la entidad A amortizará el bien en un 10% anual sobre una base de 500.000 euros (50.000 anuales). No obstante, en caso de que el bien fuese adquirido a entidades pertenecientes a un mismo grupo de sociedades, la amortización sólo podrá regirse sobre el valor de adquisición o coste de producción originario, salvo que el precio de adquisición fuese superior al originario, en cuyo caso la amortización máxima deducible será el resultado de aplicar sobre el precio de adquisición el coeficiente de amortización máximo según tablas. Con esto se quiere evitar que a través de una sociedad del mismo grupo se adquieran elementos patrimoniales que, revendidos a su verdadero destinatario, le permitan a éste amortizar aceleradamente los bienes. |

También te puede interesar

- Base de amortización en el Impuesto sobre Sociedades.

- Libertad de Amortización. Amortización acelerada en Entidades de Reducida Dimensión (ERD).

- Método de amortización lineal.

- Método de amortización del porcentaje constante.

- Método de amortización de números dígitos.

- Tablas oficiales de coeficientes de amortización.

- Amortizaciones en el Impuesto sobre Sociedades. Empresa de Reducida dimensión, incentivos, métodos, tablas oficiales.