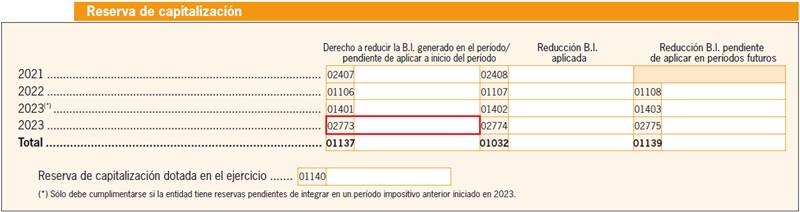

200 CASILLA 02773. MODELO 200. DERECHO A REDUCIR LA BASE IMPONIBLE GENERADA EN EL PERÍODO.

En esta clave de la página 20 bis se deberán consignar los importes que generan el derecho a reducir la base imponible, referido al ejercicio actual por la aplicación del beneficio fiscal de la reserva de capitalización. Este derecho consistirá en el 20%, 23%, 26,5% o 30%

- Incremento medio de la plantilla ≥ 2%: Se aplicará una reducción del 23%.

- Incremento medio de la plantilla ≥ 5%: Se aplicará una reducción del 26,5%.

- Incremento medio de la plantilla > 10%: Se aplicará una reducción del 30%.

- Que el importe del incremento de los fondos propios de la entidad se mantenga durante un plazo de 3 años desde el cierre del período impositivo al que corresponda la reducción (5 años para ejercicios iniciados antes del 01/01/2024). Dicho incremento viene determinado por la diferencia positiva entre los fondos propios existentes al cierre del ejercicio sin incluir los resultados del mismo, y los fondos propios existentes al inicio del mismo, sin incluir los resultados del ejercicio anterior.No tendrán consideración de fondos propios:

- Aportaciones de los socios.

- Ampliaciones de capital o fondos propios por compensación de créditos.

- Ampliaciones de fondos propios por operaciones de reestructuración.

- Reservas de carácter legal o estatutario.

- Reservas indisponibles que se doten por aplicación de lo dispuesto en el artículo 105 de la Ley del Impuesto sobre Sociedades.

- Fondos propios que correspondan a una emisión de instrumentos financieros compuestos.

- Fondos propios que se correspondan con variaciones en activos por impuesto diferido derivado de disminución o aumento del tipo de gravamen del impuesto.

- Que se dote de una reserva por el importe de la reducción, que será indisponible durante un plazo de 3 años (5 años para ejercicios iniciados antes del 01/01/2024). No se entenderá dispuesta la reserva en los siguientes casos:

- Cuando el socio o accionista ejerza su derecho a separarse de la entidad.

- Cuando la reserva se elimine como consecuencia de operaciones a las que resulte de aplicación el régimen fiscal especial establecido en el Capítulo VII del Título VII de la Ley del Impuesto sobre Sociedades.

- Cuando la entidad deba aplicar la referida reserva en virtud de una obligación legal.

200Instrucciones

Comentarios

Reducción de la Base Imponible. Reserva de CapitalizaciónLegislación

Art. 105 Ley 27/2014 LIS. Reserva de nivelación de bases imponibles.Siguiente: Casilla 02774. Modelo 200. Reducción Base Imponible aplicada.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.