200 COMPENSACIÓN DE BASES IMPONIBLES NEGATIVAS DE EJERCICIOS ANTERIORES. Casilla 547 modelo 200.

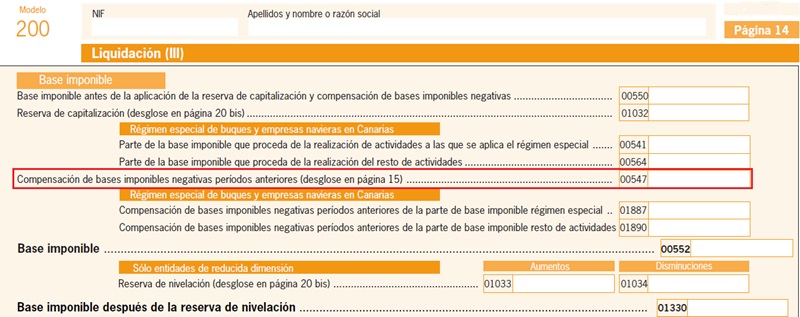

La reglamentación fiscal, en su artículo 26, nos permite compensar las bases imponibles negativas que fueron generadas en ejercicios anteriores (sin limitación de tiempo), permitiendo minorar la base imponible del ejercicio actual con dichas cantidades (con límites que veremos más adelante). Esta casilla recogerá el importe registrado en la casilla de misma numeración de la página 15, y que será el importe con el que disminuiremos nuestra base imponible del ejercicio corriente

| Compensación de Bases Imponibles Negativas | ||

| Importe Neto Cifra de Negocios Euros | BINs desde 2017 | BINs desde 2024 |

| INCN < 20 MM. | 70% Min. 1MM. | 70% Min. 1MM. |

| 20 MM. < INCN < 60MM. | 70% Min. 1MM. | 50% Min. 1MM. |

| INCN ≥ 60MM. | 70% Min. 1MM. | 25% Min. 1MM. |

| MM: Millones de Euros; BINs: Bases Imponibles Negativas; INCN: Importe Neto de la cifra de Negocios | ||

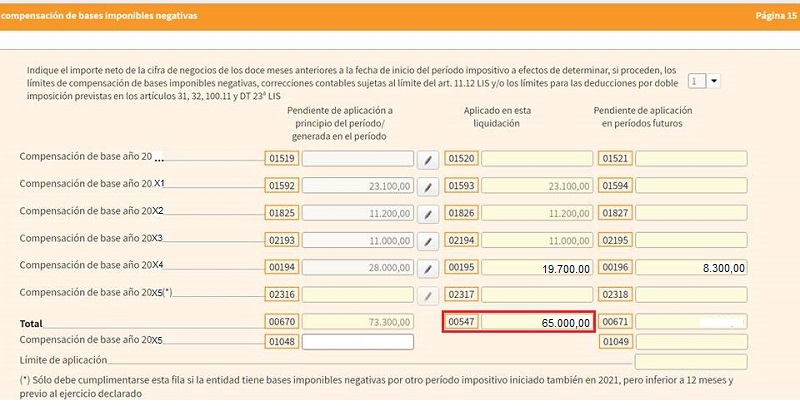

Como hemos comentado anteriormente, esta casilla enlaza directamente con la misma casilla situada en la página 15, y es en esta página donde deberemos hacer el desglose de los importes aplicados de las bases imponibles negativas que tengamos de los ejercicios anteriores. Veamos un ejemplo:

Ejemplo

| 20X1 | 20X2 | 20X3 | 20X4 | |

| BI negativa (Euros) | 23.100 | 11.200 | 11.000 | 28.000 |

Solución

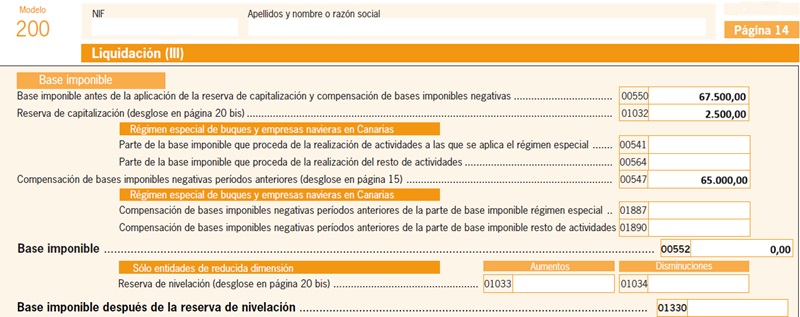

En primer lugar y dado que la empresa aplicará la reserva de capitalización, habremos de descontar el importe de dicha reserva de la base imponible dada de 67.500 euros, así: Base imponible para aplicar las BI negativas = 67.500 - 2.500 (10% de 25.000) = 65.000 euros. En base al artículo 26.1 de las LIS, calcularemos ahora el límite máximo a reducir la anterior base en concepto de compensación de BI negativas, que en nuestro caso será el 70% de la misma:| Límite reducción por BI negativas = 65.000 x 70% = 45.500 euros |

Y en la página 14:

Del ejemplo anterior se desprende:

- En una gran mayoría de los casos, no habrá limitación de importe (solo el de la BI previa) para aplicar la compensación de BIs negativas, ya que para que el límite indicado anteriormente sea de aplicación, la BI previa ha de superar el millón de euros.

- Se ha podido absorber la totalidad de la BI previa, quedando así una BI de cero euros. No obstante, se podría haber compensado la totalidad de la casilla 550, en cuyo caso quedaría una base imponible negativa de 2.500€ (justo el importe de la reserva de nivelación); pero se ha decidido compensar el importe de 65.000 € para no generar más base imponible negativa.

- Han quedado pendientes de compensar la cantidad de 8.300 euros del ejercicio 20X5, siendo este el exceso entre el total de BIs negativas pendientes y el importe de la BI recogido en la casilla 00550 menos el importe de la reserva de capitalización (casilla 01032).

200Instrucciones

Registro Contable

Liquidación positiva del Impuesto de Sociedades con compensación de pérdidas de ejercicios anteriores.Comentarios

Bases imponibles negativas.Ejemplos de compensación de bases imponibles negativasLímite compensación de bases imponibles negativas en un procedimiento concursal.Legislación

Art. 26 Ley 27/2014 LIS. Compensación de bases imponibles negativas.DT.21ª Ley 27/2014 de la LIS. Bases imponibles negativas pendientes de compensar en el IS.Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.