EXENCIÓN PARA EVITAR LA DOBLE IMPOSICIÓN INTERNA

(artículo 21 del LIS) A partir de la entrada en vigor de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, se producen modificaciones respecto a la normativa anterior en cuanto a los dividendos o participaciones en beneficios procedentes de participaciones en entidades residentes, pues mientras en la anterior se establecía una deducción que podía ser del 100% o del 50% de la cuota íntegra correspondiente a la base imponible derivada de estos ingresos, en función del porcentaje y del tiempo de tenencia de la participación en la entidad, con la Ley 27/2014 vigente, se implantó un régimen de exención paralelo al ya existente para el caso de participaciones en entidades no residentes. Así, se establece un régimen de EXENCIÓN general para los dividendos percibidos y para los beneficios obtenidos en la transmisión de acciones o participaciones, aplicable tanto en el ámbito interno como internacional. Por otra parte, reseñar que para períodos impositivos iniciados a partir de 2017, se produjeron importantes novedades para la aplicación de esta exención, pudiendo visionar un esquema resumen de las mimas, si bien en este apartado vamos señalar los requisitos básicos recogidos en el artículo 21 de la LIS para acceder a dicha exención:Recuerde que:

A partir del 1 de enero de 2021, la exención de dividendos recibidos que cumplan los requisitos del artículo 21.1 no es total como antes de esta fecha, sino que solo afecta al 95% de éstos (salvo que se cumplan los requisitos del artículo 21.11).- El porcentaje de participación, directa o indirecta, en el capital o en los fondos propios de la entidad sea, al menos, del 5 por ciento o bien que el valor de adquisición de la participación sea superior a 20 millones de euros (hasta 2020) y que se posean de manera interrumpida durante el año anterior al día en que sea exigible el beneficio que se distribuya, o que se mantenga durante el tiempo necesario para completar el año.

Con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2021 que no hayan concluido a la entrada en vigor de la Ley 11/2020 de PGE para 2021 y vigencia indefinida, se modifica la exención sobre dividendos y rentas derivadas de la transmisión de valores representativos de los fondos propios de entidades residentes y no residentes, estableciendo que estarán exentos los dividendos o participaciones en beneficios de entidades, cuando se cumpla el requisito de que el porcentaje de participación, directa o indirecta, en el capital o en los fondos propios de la entidad sea, al menos del 5 por ciento, eliminando el requisito alternativo de que el valor de adquisición de la participación fuera superior a 20 millones de euros. Al mismo tiempo se regula el régimen transitorio de tributación de las participaciones con un valor de adquisición superior a 20 millones, añadiendo una nueva disposición transitoria cuadragésima a la Ley 27/2014, para que puedan seguir aplicando el régimen fiscal establecido artículos 21 y 32 hasta 31.12.2020, siempre que cumplan el resto de los requisitos previstos en ellos durante los períodos impositivos que se inicien dentro de los años 2021, 2022, 2023, 2024 y 2025.

Con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2021 que no hayan concluido a la entrada en vigor de la Ley 11/2020 de PGE para 2021 y vigencia indefinida, se modifica la exención sobre dividendos y rentas derivadas de la transmisión de valores representativos de los fondos propios de entidades residentes y no residentes, estableciendo que estarán exentos los dividendos o participaciones en beneficios de entidades, cuando se cumpla el requisito de que el porcentaje de participación, directa o indirecta, en el capital o en los fondos propios de la entidad sea, al menos del 5 por ciento, eliminando el requisito alternativo de que el valor de adquisición de la participación fuera superior a 20 millones de euros. Al mismo tiempo se regula el régimen transitorio de tributación de las participaciones con un valor de adquisición superior a 20 millones, añadiendo una nueva disposición transitoria cuadragésima a la Ley 27/2014, para que puedan seguir aplicando el régimen fiscal establecido artículos 21 y 32 hasta 31.12.2020, siempre que cumplan el resto de los requisitos previstos en ellos durante los períodos impositivos que se inicien dentro de los años 2021, 2022, 2023, 2024 y 2025. - En el supuesto que la entidad participada obtenga dividendos, participaciones en beneficios o rentas derivadas de la transmisión de valores representativos en el capital de entidades en más del 70% de sus ingresos, la aplicación de la exención respecto de dichas rentas requerirá que el contribuyente tenga una participación indirecta en esas entidades que cumpla los requisitos señalados en 1.En la práctica habremos de ver naturaleza de ingresos de la participada, es decir, el porcentaje de ingresos por dividendos recibidos sobre el total; si la participada es dominante grupo según el artículo 42 del Código de Comercio y consolida cuentas habremos de ver el porcentaje anterior a nivel de grupo.Así, tendremos:

- Si dividendos y participaciones ≤ 70% de ingresos totales (de participada o del grupo que domina) aplicaremos la exención total.

- Si dividendos y participaciones > 70%: si forma parte de un grupo mercantil que presenta cuentas consolidadas con todas las filiales aplicaremos exención total. Si no forma parte de un grupo mercantil se aplicará la exención solo si la participación indirecta en todas las filiales alcanza, al menos, el 5%. En caso de que dicho porcentaje se alcance solo en alguna de las filiales la exención se aplicará por la parte de dividendos recibidos de dichas entidades.

- Aunque la participación indirecta en alguna filial no alcance el 5%, también podrán dejarse exentos los dividendos de la participada en esa parte cuando el contribuyente acredite que los dividendos o participaciones en beneficios percibidos se han integrado en la base imponible de la entidad directa o indirectamente participada como dividendos, participaciones en beneficios o rentas derivadas de la transmisión de valores representativos del capital o de los fondos propios de entidades sin derecho a la aplicación de un régimen de exención o de deducción por doble imposición.

IMPORTE DE LA EXENCIÓN:

La EXENCIÓN NO SE APLICARÁ:

- A los dividendos o participaciones en beneficios cuya distribución genere un gasto fiscalmente deducible en la entidad pagadora.

- A las rentas derivadas de las transmisiones de participaciones de entidades que tengan la consideración de entidad patrimonial, limitando la exención al incremento neto de beneficios no distribuidos generados en la entidad participada durante el tiempo de tenencia de la participación.

- En el caso de poseer un porcentaje inferior al 5% o que el precio de adquisición fuera inferior a 20.000.000 Euros.

- Cuando la entidad participada sea residente en países o territorios que tienen la consideración de jurisdicción no cooperativa (paraísos fiscales), excepto que resida en un Estado miembro de la Unión Europea y el contribuyente acredite que su constitución y operativa responde a motivos económicos válidos y que realiza actividades económicas.

- En el caso de transmisión de participaciones en una Agrupación de interés económicoespañola o europea.

- En el caso de transmisión de participaciones en una entidad en la que, al menos, el15% de sus rentas sean objeto de transparencia fiscal internacional.

Ejemplo Exención Doble Imposición Interna

Solución

Los principales requisitos para poder aplicar la exención recogidos en el artículo 21.1 a) son:- Poseer como mínimo un 5% del total de participaciones o en su defecto, que el valor de las que se posean sea de 20.000.000 millones de Euros o más.

- Ser poseedor de manera ininterrumpida durante un año desde el día de su adquisición.

Importante:

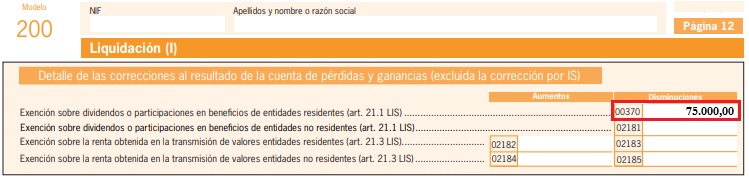

A partir del 01/01/2021, esta exención total se reduce en un 5% en concepto de gastos de gestión, según el artículo 21.10. Esta reducción del 5% no será aplicable si se cumplen las condiciones del punto 11 del mencionado artículo 21. En nuestro caso, dado que Supercontable.com no cumple lo dispuesto en el punto 11, la exención de los dividendos recibidos será de: 71.250 = 75.000 x 95%

Comentarios

Exención sobre dividendos y rentas derivadas de transmisión de valores representativos de fondos propiosLegislación

Artículo 21 Ley 27/2014 de la LIS. Exención para evitar la doble imposición de dividendos y rentasArtículo 88 Ley 27/2014 LIS. Normas para evitar la doble imposición.Artículo 30 RDL 4/2004 del TRLIS. Deducciones para evitar la doble imposición interna.DT 40ª Ley 27/2014 LIS. Régimen tributación de participaciones con valor de adquisición > a 20 Mill.Jurisprudencia y Doctrina

Consulta Vinculante V2460-19 DGT. Exención de rentas recibidas por los socios.Resolución 03865/2016 TEAC. Cálculo de la base para la deducción por doble imposición interna.Resolución 00561/2015 TEAC. Base deducción para deducción por doble imposición interna por plusvalías.Resolución 06609/2015 TEAC. Base de la deducción para evitar la doble imposición interna.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Deduccion por Doble Imposición Jurídica. Rentas obtenidas en el extranjero

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.