OPERACIONES VINCULADAS: COMPRAVENTA DE UN INMUEBLE

Necesitamos documentar la compraventa de un inmueble, operación considerada como vinculada. La documentación que expresamente se nos exige para este tipo de operaciones se encuentra en el artículo 16.1 del Reglamento del Impuesto de Sociedades. Ahora bien, si en la operación vinculada una de las partes que interviene es una empresa que factura menos de 45 millones de euros o una persona física y no se trata de operaciones realizadas con personas o entidades residentes en países o territorios considerados como países o territorios que tienen la consideración de jurisdicción no cooperativa (paraísos fiscales), las obligaciones específicas de documentación de los obligados tributarios se simplifican a: "(...)- Descripción de la naturaleza, características e importe de las operaciones vinculadas.

- Nombre y apellidos o razón social o denominación completa, domicilio fiscal y número de identificación fiscal del contribuyente y de las personas o entidades vinculadas con las que se realice la operación.

- Identificación del método de valoración utilizado.

- Comparables obtenidos y valor o intervalos de valores derivados del método de valoración utilizado.

- Preparativos para documentar la operación. En primer lugar, es aconsejable efectuar una "toma de contacto" con el Country File (Documentación específica) que facilitamos en el apartado de documentación en las operaciones vinculadas, de esta manera nos haremos una idea sobre todos los datos y demás documentos añadidos que necesitaremos para cumplir correctamente con la documentación que se nos exige para este tipo de operación. Elegiremos la operación de compraventa de inmueble y el método del precio libre comparable (no obstante, es posible utilizar otros métodos de valoración para este tipo de operación tal y como comentaremos más adelante). Por consiguiente, una vez obtenido el Country File, lo observaremos con detenimiento y continuaremos con el siguiente paso.

- Método de valoración. Podremos elegir cualquiera de los métodos del artículo 18.4 de la LIS, no obstante, para esta operación en concreto, dada sus características, es preferible decantarnos por el método del precio libre comparable. Este método es el más adecuado para operaciones aisladas en las que es relativamente sencillo encontrar información sobre la operación en cuestión en el mercado, es decir, para aquellas operaciones en el que existe un mercado abundante con información abundante donde es posible una comparación de precios con respecto al valor del bien o servicio afectado.EN CONCLUSIÓN, recomendamos elegir el método del precio libre comparable para determinar el precio que debe corresponder a la venta de un inmueble afectado en una operación vinculada con respecto a la sociedad.

- Valorar precio del inmueble a valor de mercado. El valor del inmueble, tal y como dictamina la LIS, hay que valorarlo al actual valor del mercado, es decir, el precio de venta debe corresponderse con inmuebles de similares características existentes en el mercado. Por tanto, necesitamos información de precios de inmuebles que efectivamente existan en el mercado, precios que deben ser reales y fáciles de demostrar. ¿Dónde debo buscar? La forma más cómoda de poseer un documento que justifique el precio de la vivienda elegido es a través de una tasación. En la tasación existe una visita "in situ" para inspección visual, practicada por un técnico con los conocimientos teóricos-prácticos para tal fin. La tasación es, un documento que se suscribe a un profesional y tiene validez legal. Al añadir este documento a nuestro Country File, ya disponemos de un medio de prueba y podremos evitar problemas con la Administración, aunque sin embargo, cabe destacar, que el técnico debe haber utilizado para la tasación uno de los métodos del artículo 18.4 LIS y que sería aconsejable utilizar más medios de prueba que certifiquen la conclusión obtenida (valor de mercado). Podemos recurrir a cualquier empresa dedicada a la tasación para realizarla. No obstante, las tasaciones suponen un coste y es por ello que puede ser más atractivo para el empresario, utilizar otras formas menos costosas económicamente, y hemos de tener en cuenta que una única tasación podría no ser considerado un elemento de prueba suficiente. En el caso de que la tasación no sea una opción para nuestra sociedad, por el coste económico que supone, no tendremos más remedio que valorar el precio de mercado del inmueble por nuestros propios medios. La forma de proceder podría ser la siguiente:

- Determinar el estado de conservación de la vivienda.

- Buscar tres inmuebles como mínimo semejantes del entorno, compararlos con el inmueble a transmitir valorando edad, estado de conservación, reformas, situación, estado general del edificio, situación urbanística...

- Valoraremos el inmueble en base a todas estas circunstancias.

- Intervalo de valores. El intervalo de valores como norma general, siempre es necesario incluirlo, para todas y cada una de las operaciones vinculadas que hayamos realizado, ya sean aisladas o en su conjunto. Debe estar compuesto por valores reales, de los que hemos conseguido documentos reales (inmobiliarias, publicidad en la red, etc.). Dependiendo del método de valoración que hemos elegido el intervalo de valores hará referencia a unos u otros valores. Es decir, si elegimos el método del precio libre comparable en el intervalo deben aparecer valores que hagan referencia al precio de los bienes o servicios similares existentes en el mercado respecto al bien o servicio objeto a determinar su valor de mercado, en cambio, si elegimos el método de coste incrementado o precio de reventa, debemos incluir los valores de los márgenes habituales de beneficio que utilizamos nosotros mismos u otras sociedades para la determinación del precio del bien o servicio en cuestión, objeto de venta. Evidentemente en el intervalo confeccionado existirán unos valores extremos (mínimo y máximo) que vendrán determinados no necesariamente por los valores mínimos y máximo obtenidos, sino por aquellos mínimos y máximos que realmente muestren la realidad del mercado, pues pudiera ocurrir que para un determinado sector de actividad los precios de inmuebles referenciados fuesen muy altos o por contra muy bajos en relación al resto de muestras obtenidas y desvirtuasen nuestro intervalo. En este caso, sería recomendable no recoger esta "muestra". Así, si el intervalo está obtenido con el mayor rigor y en consonancia con la realidad económica vigente, elegiríamos un valor que se encuentre dentro del mismo, pudiendo ser válido para la determinación del valor de mercado de la operación. En el intervalo de valores intentaremos que al menos se incluyan un mínimo de tres valores ciertos y reales donde a su vez incluiremos, con el Country File, los documentos "fuente" que nos servirán para demostrar su veracidad.

- Redactar Documentación Específica (Country File). Una vez que contamos con los datos y documentos que hemos comentado en los apartados anteriores, ya estamos preparados para cumplimentar correctamente el Country File específico para esta operación. Cabe recordar que siempre y cuando la información no se halle falseada, inexacta o incompleta, no existirá ninguna sanción. No obstante, la Administración puede realizar un ajuste sobre el precio de mercado que hemos elegido, pero ello no implica sanción. Por tanto, a continuación cumplimentaremos el Country File, en base a todas las circunstancias anteriormente explicadas.

- Documentación recomendada, adjunta al Country File. Necesitaremos adjuntar documentos a nuestro Country File. La misión de esta documentación adjunta es demostrar al inspector que los valores que hemos indicado en el intervalo de valores (el cual nos ha servido para hallar un valor de mercado a la operación) son veraces. Propiamente la documentación puede ser interna y/o externa. Documentación interna: Esta documentación es aquella que pertenece a nuestra sociedad, la cual ofrece información interna de la misma, convirtiéndose en la más accesible para nosotros. Será válida, tanto la información interna como externa. Si efectivamente la poseemos, ofreceremos documentación interna en primer lugar. La documentación interna adjunta que recomendamos para la transmisión de un inmueble puede ser, entre otras:

- Nota simple o escritura del inmueble.

- Contrato de venta.

- Informe del tasador, si lo poseemos.

- Facturas y escrituras de venta de inmuebles que demuestren un determinado porcentaje de margen, si nuestra empresa se dedica a este tipo de operaciones.

- Otros.

- Publicidad en la red.

- Publicidad de inmobiliarias.

- Publicidad de particulares (por ejemplo, en anuncios de periódicos).

- Contratos de compraventas entre terceros.

- Otros.

MODELOS ESTANDAR DE CONTRATOS DE COMPRAVENTA:

- Contrato de compra venta de inmueble de Sociedad a Sociedad.

- Contrato de compra venta de inmueble de Sociedad - Socio.

Ejemplo

Solución

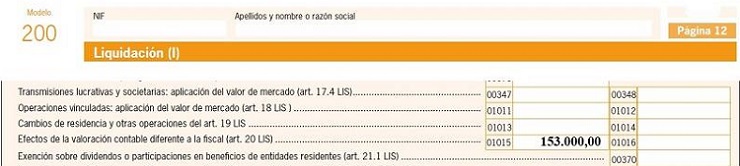

La diferencia entre el valor de venta y el valor de mercado del elemento es de:503.000 - 350.000 = 153.000 €

Incidencia fiscal:- Año 20X0:

- RCR SA: Fiscalmente ha tenido un beneficio en la venta del inmueble puesto que el valor de mercado del mismo es superior al fiscal y contable. Dado que dicho beneficio no ha sido contabilizado, deberá realizar un ajuste positivo, como diferencia permanente, de 153.000 Euros.

- Supercontable: Deberá disminuir su BI en la anterior cantidad, pero en base al art. 20 apartados b) y c), lo hará en los periodos de amortización que resten (de la parte amortizable) y cuando venda dicho inmovilizado (en la parte no amortizable más importe restante pendiente de amortizar). Realizaremos el siguiente cálculo para este apartado:Dado que el valor del suelo de la nave, y por tanto no amortizable, es del 25 % del precio y valor de mercado, consideraremos como parte no amortizable del beneficio obtenido por la compra del bien a 38.250 Euros (25% de 153.000) a la hora de considerar las disminuciones de la BI de Supercontable a realizar durante la vida útil (periodo de 34 años de amortización) del elemento. Así, tendremos el importe a minorar la BI de Supercontable cada año que amortice el elemento adquirido.

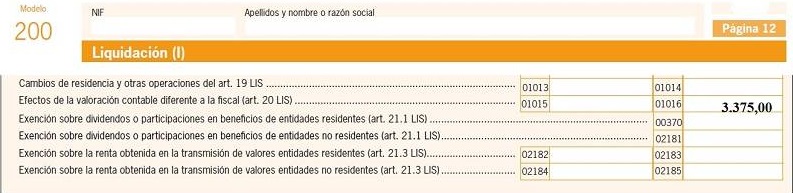

Minoración anual de la BI = (153.000 - 38.250)34 = 3.375 euros

Por tanto en 20X0 Supercontable realizará un ajuste negativo en su BI de 3.375 Euros.

- Años 20X1, 20X2, 20X3 y 20X4:

Supercontable disminuirá su BI durante estos años en 3.375 Euros cada uno. - Año 20X5:En este año se produce la venta de la nave a un tercero por el importe de 503.000 Euros. produciéndose las siguientes consecuencias fiscales:

- Al materializarse la venta ya se puede realizar el ajuste negativo de la parte no amortizable, esto es, 38.250 Euros.

- Tambíen se podrá realizar el ajuste negativo de la parte del beneficio pendiente de aplicar en los años de amortización, esto es: (153.000 - 38.250 = 114.750) - (5 x 3.375) = 97.875 Euros.

Por lo tanto el ajuste total en este año es de 97.875 + 38.250 = 136.125 Euros; que unidos a los 16.875 (5 x 3.375) Euros de los años 20X0 a 20X4 suman los 153.000 Euros. - Por otra parte, dado que el valor contable de la nave vendida es de 350.000 Euros (valor fiscal 503.000 Euros) contablemente se habrá registrado un beneficio de 153.000 Euros en dicha venta, que se verán mitigados totalmente por la disminución de su BI hecha en este año (136.125) y la de los 5 años anteriores (16.875).

A los efectos de este ejemplo, y para una mayor facilidad de los cálculos, hemos despreciado el valor de las amortizaciones realizadas de la nave, que lógicamente disminuyen el valor contable de ésta.

A los efectos de este ejemplo, y para una mayor facilidad de los cálculos, hemos despreciado el valor de las amortizaciones realizadas de la nave, que lógicamente disminuyen el valor contable de ésta.

Formularios

- Modelos de documentación específica de operaciones vinculadas.Legislación

Artículo 18 Ley 27/2014 LIS. Operaciones vinculadas.Artículo 16 RD 634/2015 LIS. Documentación específica del contribuyenteOrden HAP/871/2016, de 6 de junio, aprueba el documento normalizado de documentación específica de operaciones con personas o entidades vinculadas para entidades de reducida dimensión.Siguiente: Operaciones vinculadas. Arrendamiento de un inmueble.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.