CUMPLIMENTANDO EL MODELO 200 DEL IS: LA RESERVA DE CAPITALIZACIÓN

Con la publicación de la Ley 27/2014 del Impuesto sobre sociedades y de su Reglamento de desarrollo, aprobado por el Real Decreto 634/2015, se introdujo una nueva reducción en la base imponible denominada reserva de capitalización; un incentivo creado con la finalidad de favorecer la capitalización empresarial y que venía a sustituir las eliminadas deducciones por reinversión de beneficios extraordinarios y por inversión de beneficios. Ahora bien, con el objetivo de potenciar la capitalización empresarial y el saneamiento de las empresas mediante el incremento del patrimonio neto, el legislador ha venido ampliando esta ventaja fiscal regulada en el artículo 25 de la LIS, y que tras la última modificación introducida por la disposición final octava de la Ley 7/2024, queda extractada de la siguiente manera:| Períodos Impositivos iniciados: | |||

| Hasta 31.12.2023 | Hasta 31.12.2024 | A partir de 01.01.2025 | |

| Incentivo fiscal | Reducción en la base imponible del 10% del importe del incremento de sus fondos propios. | Reducción en la base imponible del 15% del importe del incremento de sus fondos propios. | Reducción en la base imponible del 20% del importe del incremento de sus fondos propios, pudiéndose incrementar este porcentaje hasta el 30%.  La aplicación de uno u otro porcentaje dependerá del incremento de la plantilla media total respecto del periodo impositivo inmediato anterior. De tal manera, tendremos:

|

| Límite reducción | 10% de la Base Imponible previa.  La base imponible previa será anterior a la aplicación de la propia reducción por esta reserva, a la integración del artículo 11.12 de la LIS y a la compensación de bases imponibles negativas (casilla 550 del modelo 200). | 20% o 25% de la Base Imponible previa.  El límite del 25% solo es aplicable a las entidades cuyo INCN sea inferior a un millón de euros durante los 12 meses previos. La base imponible previa será la consignada en la casilla 550 del modelo 200 de declaración. | |

| Mantenimiento de Fondos Propios | El incremento de los fondos propios se debe mantener durante un plazo de 5 años desde el cierre del período impositivo al que corresponda la reducción, salvo por la existencia de pérdidas contables en la entidad. | El incremento de los fondos propios se debe mantener durante un plazo de 3 años desde el cierre del período impositivo al que corresponda la reducción, salvo por la existencia de pérdidas contables en la entidad. | |

En la casilla 1001 reflejaremos la reserva de capitalización contabilizada y registrada en el balance de situación de la empresa. Su importe será el 20% (15% para ejercicio iniciados y finalizados en 2024) del incremento de los fondos propios, determinado por la diferencia positiva entre los fondos propios existentes al cierre del ejercicio y los fondos propios existentes al inicio del mismo, sin incluir los resultados del ejercicio presente y anterior, ni los siguientes conceptos:

En la casilla 1001 reflejaremos la reserva de capitalización contabilizada y registrada en el balance de situación de la empresa. Su importe será el 20% (15% para ejercicio iniciados y finalizados en 2024) del incremento de los fondos propios, determinado por la diferencia positiva entre los fondos propios existentes al cierre del ejercicio y los fondos propios existentes al inicio del mismo, sin incluir los resultados del ejercicio presente y anterior, ni los siguientes conceptos:- Las aportaciones de los socios.

- Las ampliaciones de capital o fondos propios por compensación de créditos.

- Las ampliaciones de fondos propios por operaciones con acciones propias o de reestructuración.

- Las reservas de carácter legal o estatutario.

- La reserva de nivelación .

- La reserva por inversiones en Canarias.

- Los fondos propios que correspondan a una emisión de instrumentos financieros compuestos.

- Los fondos propios que se correspondan con variaciones en activos por impuesto diferido

En la página 14 del modelo 200, después de detalladas todas las correcciones al resultado de la cuenta de pérdidas y ganancias (excepto la corrección por el propio impuesto) tendremos en la casilla 550 la base imponible antes de compensación de bases imponibles negativas de periodos anteriores y en la casilla siguiente, la 1032, podremos consignar el importe de la reserva de capitalización que minorará a la anterior.

En la página 14 del modelo 200, después de detalladas todas las correcciones al resultado de la cuenta de pérdidas y ganancias (excepto la corrección por el propio impuesto) tendremos en la casilla 550 la base imponible antes de compensación de bases imponibles negativas de periodos anteriores y en la casilla siguiente, la 1032, podremos consignar el importe de la reserva de capitalización que minorará a la anterior. En este punto pueden darse dos situaciones: que el importe de la reserva de capitalización dotada sea igual o inferior al 20% o 25%

En este punto pueden darse dos situaciones: que el importe de la reserva de capitalización dotada sea igual o inferior al 20% o 25%

Las casillas 1401, 1402 y 1403 sólo deben cumplimentarse si la entidad tiene más de un periodo impositivo iniciado en 2023. Por tanto, si sólo tenemos un ejercicio económico iniciado en el año 2023, coincida o no con el año natural, nos podemos olvidar de esta fila y pasar a la siguiente. El importe anotado en la casilla 1032 (reducción total aplicada en el ejercicio) debe coincidir con la casilla del mismo número de la página 14 antes descrita, y la casilla 2775 (reducción pendiente de aplicar) será la diferencia entre las casillas 2773 y 2774. Así, cuando hallamos podido reducir la base imponible en el total de la reserva de capitalización dotada, la casilla 2775 será cero al coincidir las casillas 2773 y 2774. Pero si la reserva de capitalización dotada supera el límite del 20% o 25% de la base imponible antes de la compensación de bases imponibles negativas, las mencionadas casillas no coincidirán y esa diferencia, anotada en la casilla 2775, podremos aplicarla en la declaración de los dos ejercicios siguientes. En la siguiente fila (casillas 1137, 1032 y 1139) anotaremos el total de las casillas superiores. Por último, en la casilla 1140 debemos reflejar la reserva de capitalización dotada en el ejercicio.

Las casillas 1401, 1402 y 1403 sólo deben cumplimentarse si la entidad tiene más de un periodo impositivo iniciado en 2023. Por tanto, si sólo tenemos un ejercicio económico iniciado en el año 2023, coincida o no con el año natural, nos podemos olvidar de esta fila y pasar a la siguiente. El importe anotado en la casilla 1032 (reducción total aplicada en el ejercicio) debe coincidir con la casilla del mismo número de la página 14 antes descrita, y la casilla 2775 (reducción pendiente de aplicar) será la diferencia entre las casillas 2773 y 2774. Así, cuando hallamos podido reducir la base imponible en el total de la reserva de capitalización dotada, la casilla 2775 será cero al coincidir las casillas 2773 y 2774. Pero si la reserva de capitalización dotada supera el límite del 20% o 25% de la base imponible antes de la compensación de bases imponibles negativas, las mencionadas casillas no coincidirán y esa diferencia, anotada en la casilla 2775, podremos aplicarla en la declaración de los dos ejercicios siguientes. En la siguiente fila (casillas 1137, 1032 y 1139) anotaremos el total de las casillas superiores. Por último, en la casilla 1140 debemos reflejar la reserva de capitalización dotada en el ejercicio.  Para finalmente el TEAC resolver:

Para finalmente el TEAC resolver:"Lo que pudiendo haberse aplicado, no lo hubiera sido (aplicado), se pierde".

Veamos un ejemplo gráfico de aplicación de esta reserva:

Veamos un ejemplo gráfico de aplicación de esta reserva:Ejemplo

Solución

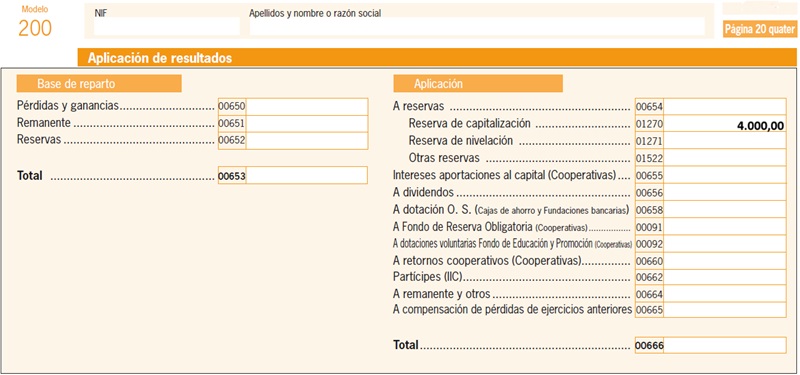

El importe que ha generado en 2020 para reducir la BI es el 10% del incremento de los fondos propios que haya tenido, esto es: 40.000 x 0,10 = 4.000 euros (téngase en cuenta que para ejercicios iniciados antes del 01/01/2024, el porcentaje era del 10% en vez del 20% actual). El importe máximo a aplicar en este ejercicio será de 11.000 euros = 110.000 * 0,10. Por tanto, la empresa podrá aplicar los 5.500 euros pendientes de 2018, los 4.300 euros de 2019 y 1.200 euros de 2020 para así completar el límite de 11.000 euros anterior. Quedaría pendiente para los dos ejercicios siguientes la cantidad de 2.800 euros (4.000 - 1.200) correspondientes a la parte de 2020 que no se ha podido aplicar por aplicación del límite máximo. Veamos el traslado del caso al modelo 200 del IS: En la página 5 reflejaremos la reserva dotada en el año ejercicio anterior (en nuestro caso suponemos que es la total cantidad no aplicada en 2020):

En la página 14 registraremos:

Donde al clicar en la casilla 1032 se nos abrirá enlace a página 20 bis:

Aquí tendremos que clicar en las casillas 1470, 1744 y 2407 para poner los importes correspondientes a cada año:

Para 2019:

Para 2020:

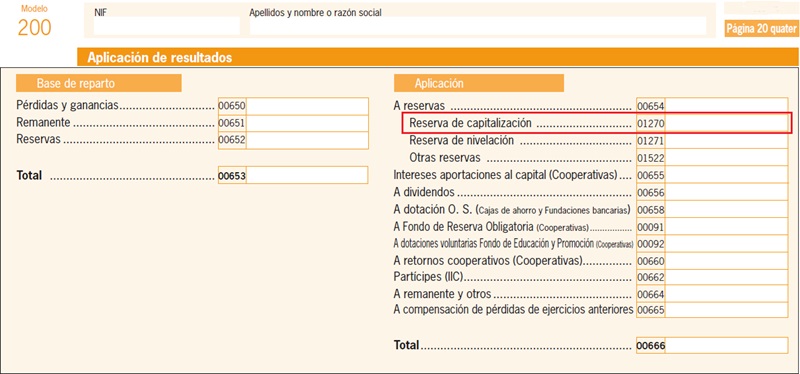

Finalmente, en la página 20 quater, aplicación de resultados:

200Instrucciones

Registro Contable

Casuística contable de la Reserva de Capitalización.Comentarios

- Explicación de la reserva de capitalización.- Caso práctico de aplicación de la reserva de capitalización.- Caso práctico de contabilidad sobre la reserva de capitalización.- Importe y Límites de la reducción por Reserva de Capitalización y Reserva de Nivelación.- Cómo cuplimentar el modelo 200: reserva de nivelación.- Registro Contable y Liquidación en Modelo 200 del IS. Reservas de Capitalización y NivelaciónLegislación

- Art. 25 Ley 27/2014 LIS. Reserva de capitalización.- Orden HAC/495/2024, de 21 de mayo, aprueba el modelo 200 de declaración del Impuesto sobre Sociedades para el ejercicio 2023.Jurisprudencia y Doctrina

Consulta vinculante V0327-24. Requisitos reserva capitalización y devolución de aportaciones a los socios.Resolución TEAC 02984/2021. Orden de aplicación de Reserva de Capitalización ejercicios anteriores.Consulta Vinculante V4127-15. DGT. 22/12/2015. Momento en que ha de dotarse la reserva.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Cómo cumplimentar la reserva de nivelación en el modelo 200.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.